Анализ эффективности налогового контроля

Опубликована Янв. 1, 2015

Последнее обновление статьи Сен. 22, 2022

Аннотация

Выполнение функций государства требует систематического пополнения финансовых ресурсов, главным источником которых выступают налоги. Практика показывает, что налогоплательщики не всегда своевременно и в полном объеме уплачивают налоги в связи с рядом объективных и субъективных причин. Помимо этого, имеют место случаи сознательного уклонения от уплаты с использованием как законных так и не законных способов минимизации налогов. Нарушение налогового законодательства приводит к существенному недовыполнению бюджетных заданий, что, в свою очередь, обостряет потребность государства в дополнительных источниках финансирования. Усиление фискальной функции достигается главным образом посредством реализации полномочий налоговых органов. В статье рассмотрены особенности организации налоговых проверок в Инспекции Федеральной налоговой службы по г. Курску. Проведена оценка уровня эффективности и интенсивности камеральных и выездных налоговых проверок.

Ключевые слова

Интенсивность налоговых проверок, качество налогового контроля, налоговые проверки, эффективность налогового контроля

В настоящее время осуществляется административная реформа структуры и функций с целью повышения эффективности результатов контрольной работы. В этой связи особого внимания заслуживает определение наиболее действенных форм и методов налогового контроля, значительно повышающих объем налоговых поступлений в бюджетную систему Российской Федерации [1,2].

Таким образом, оценка эффективности налогового контроля и выявление направлений по его совершенствованию актуальна в современных условиях.

В настоящее время проблема оценки эффективности налогового контроля актуальна, поскольку от этого и от качественной организации контрольной работы налоговых органов, в немалой степени зависит собираемость бюджета страны, что в свою очередь оказывает влияние на благосостояние населения [3].

Для целей оценки эффективности налогового контроля проанализируем показатели контрольной деятельности налоговых органов, на примере Инспекции Федеральной налоговой службы России по г. Курску (далее – Инспекция) [4].

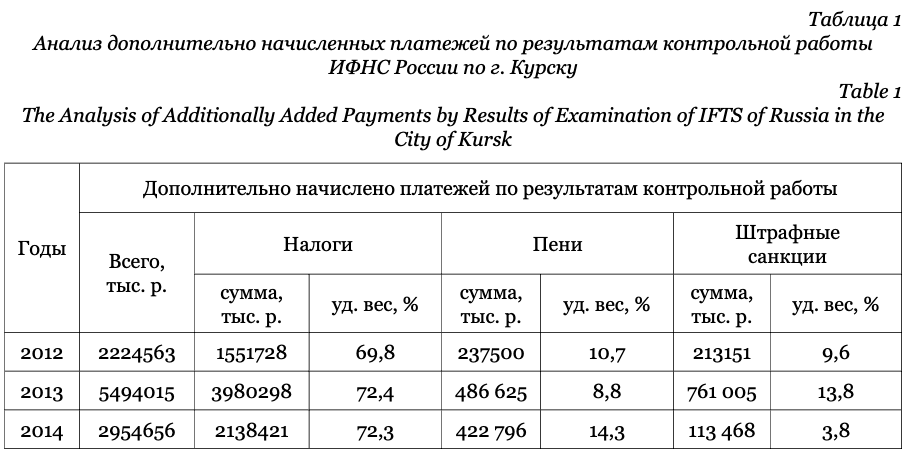

Общие сведения о суммах, дополнительно начисленных Инспекцией по итогам проведенных проверок за анализируемый период, представлены в таблице 1.

Анализ таблицы 1 показывает на то, что суммы дополнительно начисленных платежей по результатам контрольной работы за исследуемые годы имеют тенденцию к росту. Так в 2014 году этот показатель возрос до 2,9 млрд. рублей, или в 1,3 раза больше уровня 2012 года. Следует отметить, что наибольшее значение доначисленных сумм по результатам налогового контроля выявлено в 2013 году.

Структурный анализ доначисленных платежей показал, что удельный вес налогов в общей сумме доначисленных платежей увеличился на 2,5 % по сравнению с уровнем 2012 г. и составил 72,3 %. Доля начисленных пени в 2014 году увеличилась и составила 14,3 %, что указывает на увеличение несвоевременного поступления сумм налогов в бюджет, а удельный вес предъявленных налоговых санкций снижается в 2014 году до 3,8 %.

Данный анализ свидетельствует о невыволнении налогоплательщиками своих обязанностей по своевременному исчислению и уплате налоговых платежей в бюджет [5].

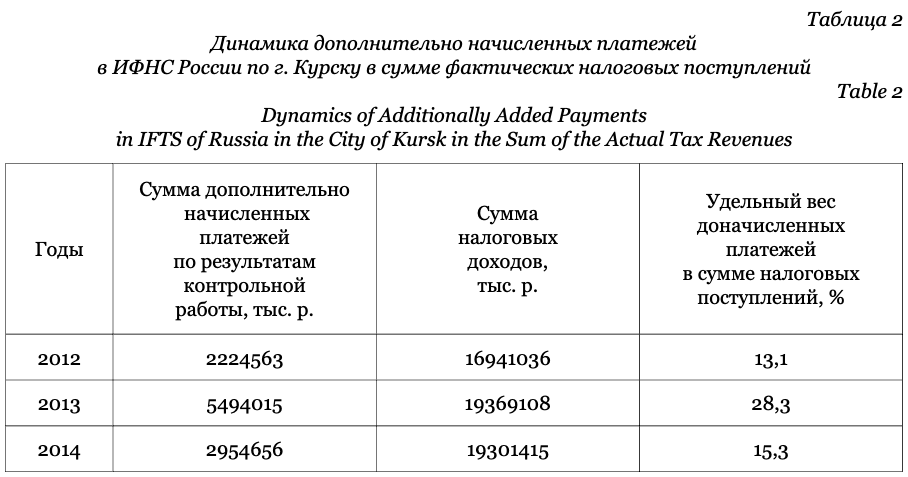

Отношение суммы дополнительно начисленных налоговых платежей к сумме фактических поступлений налоговых платежей относят к качественным показателям контрольной работы налоговых органов [6]. Рассмотрим динамику данного показателя в таблице 2.

Представленные данные показывают, что удельный вес доначисленных платежей по итогам контрольной работы Инспекции в налоговых доходах за анализируемый период не имеет четкой тенденции. Так, в 2012 г. значение указанного показателя составило 13,1 %, в 2014 г. – 15,3 %. При этом в 2013 году удельный вес доначислений в сумме налоговых доходов составил 28,3 %.

Изменение значений рассматриваемого показателя связано, в первую очередь, с уровнем и качеством проводимых мероприятий налогового контроля.

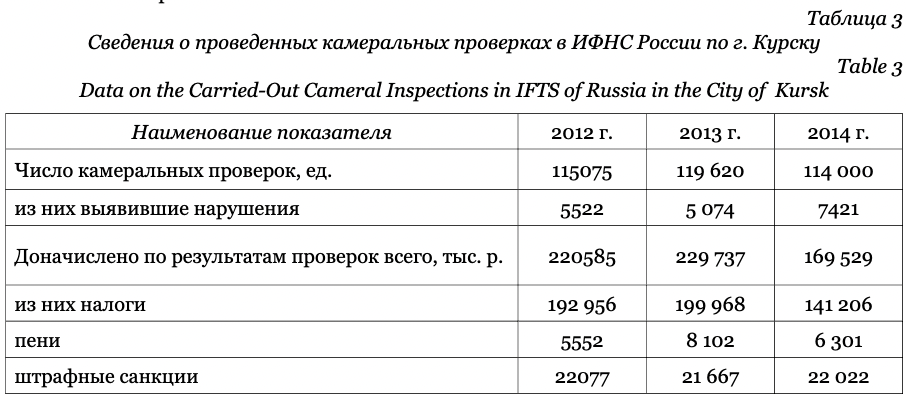

Проанализируем организацию и проведение камеральных налоговых проверок за период 2012 – 2014 гг., используя критерии результативности и эффективности. Общие сведения о проведенных проверках содержатся в таблице 3.

Приведенные данные свидетельствуют, что количество ежегодно проводимых камеральных проверок, за анализируемый период уменьшается.

Этот факт связан с уменьшением количества представляемых налогоплательщиками деклараций, увеличением удельного веса «нулевых» деклараций, а также с ростом числа юридических лиц, обладающих признаками недействующих.

За 2014 год Инспекцией проведено 114000 камеральных налоговых проверок. По результатам камерального контроля доначислено 169529 тыс. руб. что на 23,2 % меньше, чем в 2012 году.

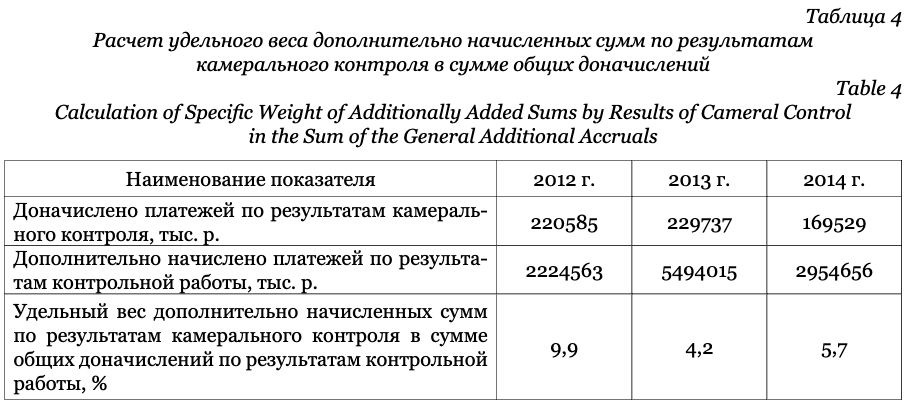

Рассчитаем долю дополнительно начисленных платежей по итогам камерального контроля в общей сумме платежей, дополнительно начисленных Инспекцией в ходе контрольной работы таблица 4.

Как видно из таблицы 4, удельный вес дополнительно начисленных платежей по результатам камеральных проверок в общей сумме доначислений снижается с 9,9 % до 5,7 % в связи со снижением количества и результативности проводимых камеральных налоговых проверок в исследуемом периоде.

При оценке влияния качества проводимых камеральных проверок на результаты контрольной работы важным моментом является определение уровня результативности проверок [6,7].

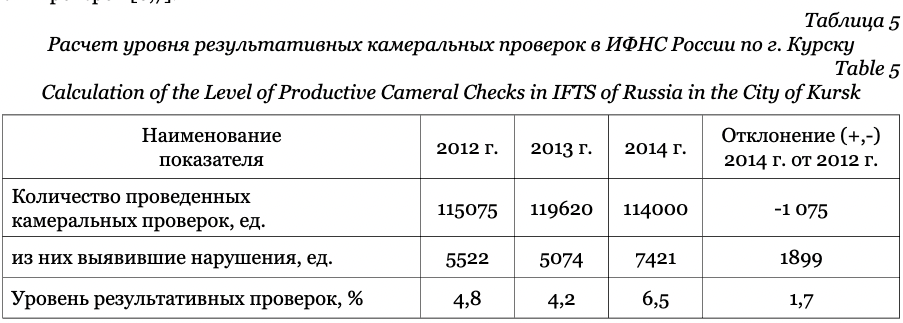

Определим процент результативных налоговых проверок таблица 5.

Уровень результативности камеральных проверок не имеет четкой тенденции. Так в 2014 году данный показатель составлял 6,5 %, что на 1,7 процентных пунктов выше уровня 2012 года. При этом в 2013 году отмечено снижение результативности камеральных налоговых проверок к уровню 2012 года на 0,6 %.

Рассмотрим уровень доначисленных платежей по итогам проведенных камеральных проверок.

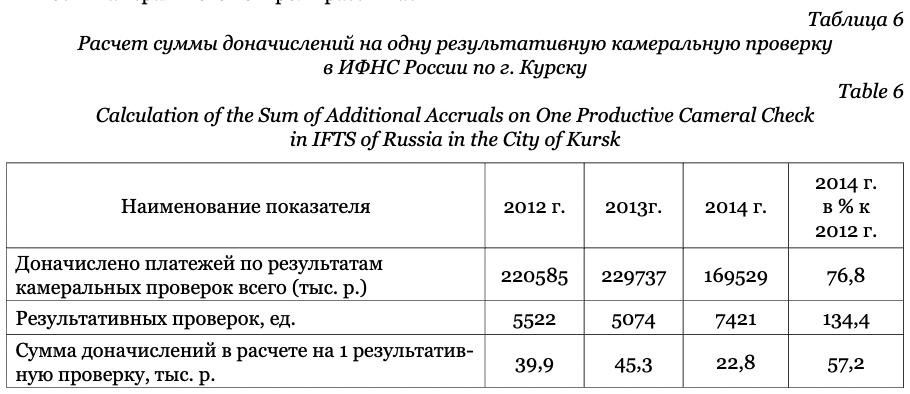

Для более детального анализа результативности камерального контроля рассчитаем сумму доначисленных платежей в расчете на одну проверку, выявившую нарушения (таблица 6).

Приведенные данные свидетельствуют, что суммы доначисленных платежей в расчете на одну результативную камеральную проверку, выявившую нарушения, за анализируемый период снижаются. Так если в 2012 году сумма доначислений на 1 результативную камеральную проверку составляла 39,9 тысяч рублей, то в 2014 году значение этого показателя составило 22,8 тысяч рублей, или в 1,8 раза меньше уровня 2012 года.

В таблице 7 приведены данные об интенсивности проведения камеральных налоговых проверок.

Приведенные в таблице 7 данные указывают на то, что в исследуемом периоде показатели интенсивности проведения камеральных налоговых проверок снижаются.

В 2014 году отмечается рост числа камеральных проверок, в ходе которых были использованы дополнительные документы до 21137 единиц, или в 2,1 раза.

При этом происходит увеличение удельного веса таких проверок в общем числе проводимых камеральных проверок: с 8,7 % в 2012 году до 18,5 % в 2014 году, или на 9,8 процентных пунктов.

Уровень доначислений по камеральным проверкам, в ходе которых использованы дополнительные документы, объяснения и сведения в 2014 году снижается в сравнении с 2012 годом на 13 %, а удельный вес таких доначислений в общей сумме доначисленных платежей по результатам налогового контроля увеличился в исследуемые годы с 57,3 до 65 %.

Анализ качества проводимой контрольной работы налоговых органов подразумевает оценку проводимых выездных налоговых проверок, поскольку именно выездные налоговые проверки по оценкам специалистов обеспечивают наибольшие поступления доначисленных платежей [8,9,10].

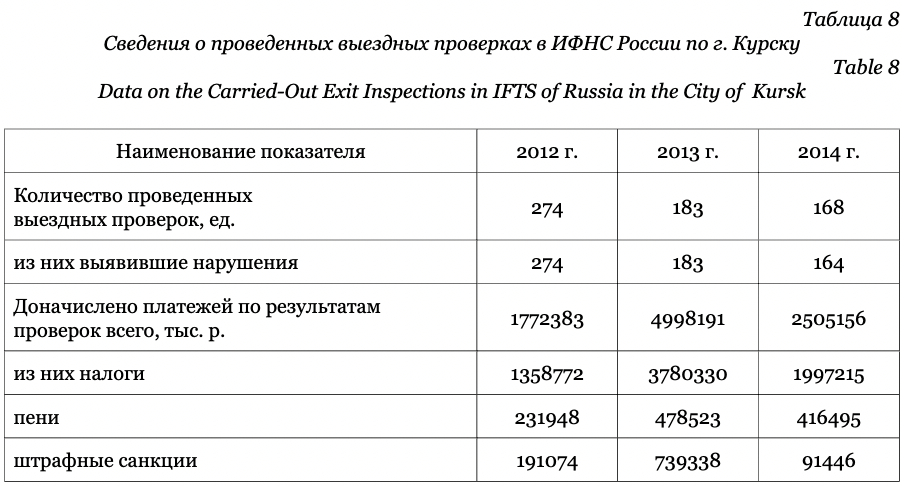

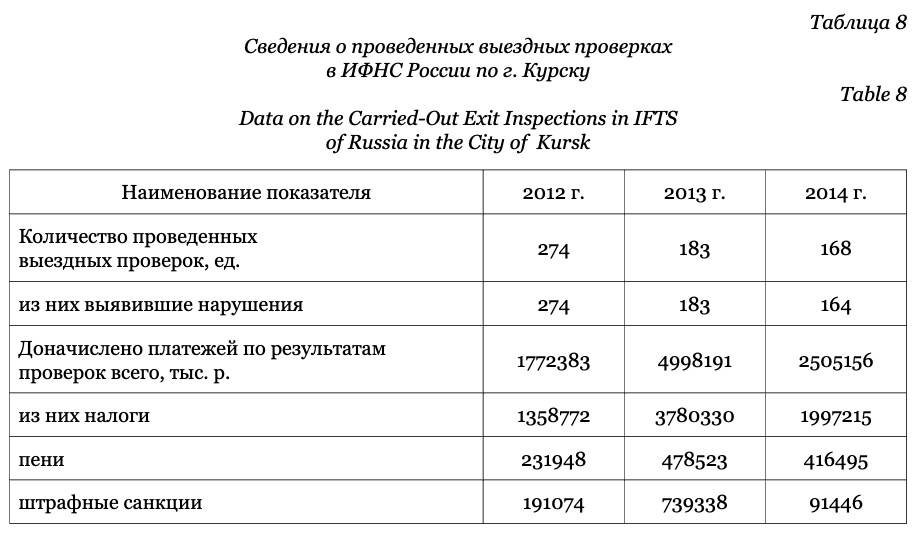

Общие сведения о проведенных проверках содержатся в таблице 8.

Проведенный анализ показал, что количество проводившихся выездных проверок за анализируемый период снижается. Так, если в 2012 году в ИФНС России по г. Курску было проведено 274 выездные проверки, то к 2014 году этот показатель составляет 168, или на 106 проверок меньше.

Показатель суммы доначисленных платежей по результатам выездных проверок за исследуемый период растет. Так в 2014 году доначислено по результатам выездных налоговых проверок более 2,5 миллиардов рублей, что в 1,4 раза выше уровня 2012 года.

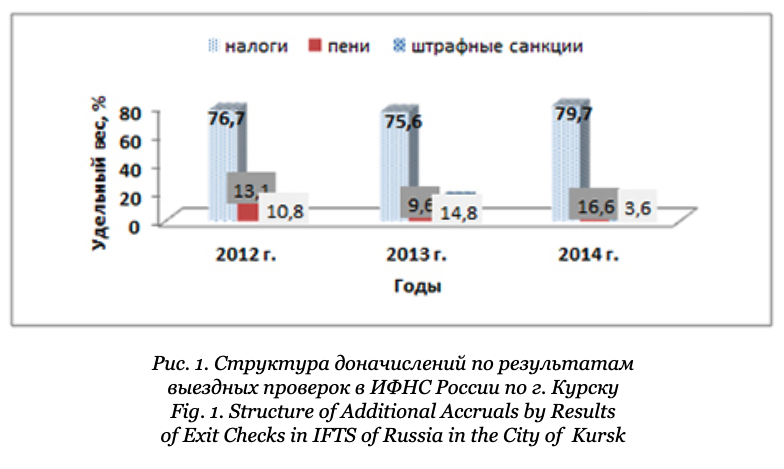

Структура доначислений по результатам выездного контроля в течение рассматриваемого периода представлена на рисунке 1.

За рассматриваемый период доля налогов в сумме доначисленных платежей по результатам выездного контроля увеличивается (2012 год – 76,7 %, 2014 год – 79,7 %), что свидетельствует о неуплате или неполной уплате налогов налогоплательщиками или их не- правильном исчислении.

Доля дополнительно начисленных пени постепенно увеличивается. Так, по итогам 2014 года показатель вырос на 3,5 процентных пунктов по сравнению с 2012 годом и составил 16,6 %. Доля штрафных санкций сокращается – с 10,8 в 2012 году до 3,6 % в 2014 году.

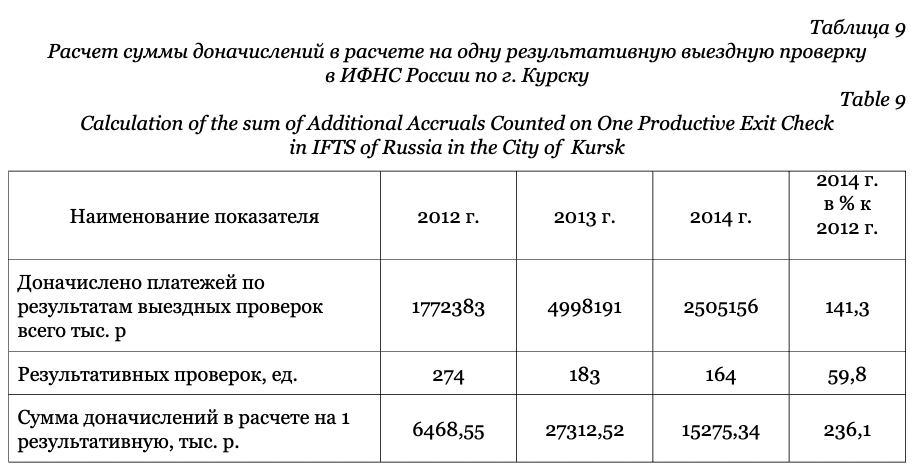

Для более подробного анализа результативности выездного контроля рассчитаем сумму доначисленных платежей в расчете на одну проверку, выявившую нарушения (таблица 9).

За анализируемый период работы ИФНС России по г. Курску, рассматриваемый показатель увеличивается с 6468 до 15275,34 тысяч рублей, или более чем в 2,3 раза.

Показатель интенсивности деятельности налоговой инспекции подразумевает оценку количества проводимых контрольных мероприятий.

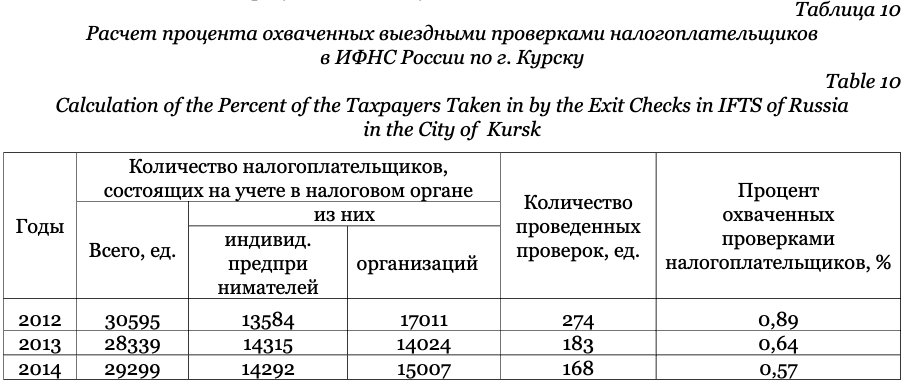

Интенсивность может быть оценена через процент охвата налогоплательщиков проверками (таблица 10).

Как видно из расчета, значение рассматриваемого показателя в течение анализируемого периода снижается. Так в 2014 году процент охваченных выездными проверками налогоплательщиков составил 0,57, что в сравнении с 2012 годом на 0,32 процентных пункта меньше.

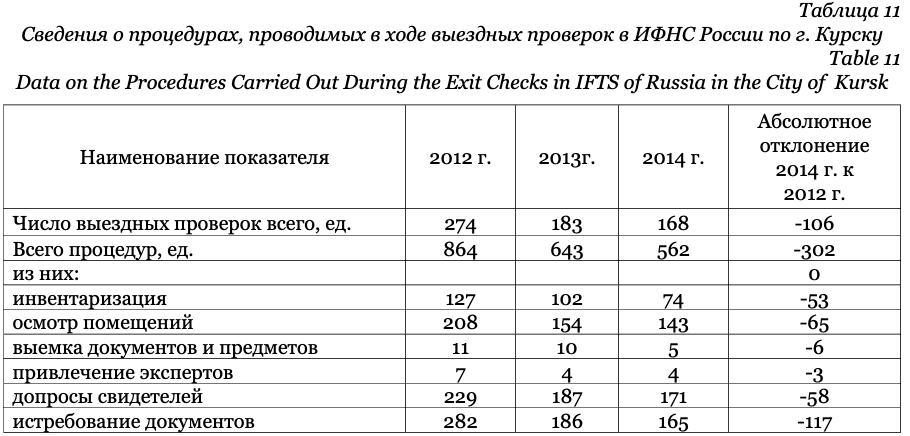

В процессе выездных проверок осуществляется проведение таких процедур, как инвентаризация имущества, осмотр помещений, привлечение экспертов, допросы свидетелей, истребование у контрагентов документов (информации) о налогоплательщике.

Оценим интенсивность проведения выездных проверок, основываясь на данных о количестве и виде проведенных процедур за анализируемый период (таблица 11).

Из приведенных данных следует, что самой распространенной процедурой проверки является истребование у контрагентов документов о налогоплательщике, по нашему мнению, это связано с высокой эффективностью и достоверностью данного метода.

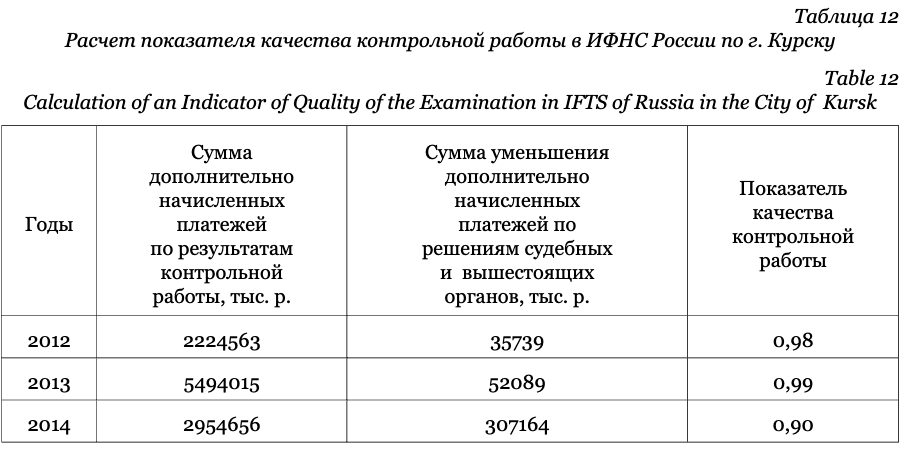

Оценка качества проведенных проверок проводилась по формуле:

П =  (1)

(1)

где Сурс– сумма уменьшения дополнительно начисленных платежей по решениям судебных и вышестоящих органов;

СД– сумма дополнительно начисленных платежей по результатам контрольной работы. Результаты расчетов представим в таблице 12.

В 2012-2013 гг. уровень показателя довольно высок, тогда как в 2014 года по решениям судебных и вышестоящих органов было уменьшено 10 % от общей суммы доначисленных платежей. В целях повышения эффективности налогового контроля целесообразно:

– усилить борьбу с незаконными схемами оптимизации;

– осуществлять налоговый мониторинг доходов и расходов налогоплательщиков;

– создать базу данных налоговых нарушений, выявленных в результате проведения камерального контроля.

Список литературы