Развитие экосистем в финансовом секторе России

Опубликована Янв. 1, 2020

Последнее обновление статьи Окт. 17, 2022

Аннотация

Статья посвящена исследованию проблем и факторов развития экосистемной формы хозяйствования в фи- нансовом секторе и смежных отраслях экономики. Демонстрируются перспективы расширения популяции экосистем на мировом финансовом рынке и в российской банковской системе. Внимание концентрируется на двух основных предпосылках развития экосистем: цифровизации экономики в целом и появлении инновационных информационно-коммуникационных технологий в финансовом секторе (финтех). Задача исследования – сопоставить теоретические концепции и определения экосистемы с реалиями российской практики и перспективами развития экосистем в финансовой сфере с целью выработки рекомендаций по активизации и регулированию перехода от традиционной формы хозяйствования к экосистемной. Методологической основой является системная экономическая теория, согласно которой экономика представляет собой поле создания, взаимодействия и развития социально-экономических систем различного типа – объектного, процессного, проектного и средового. В соответствии с таким подходом полноценная экосистема должна включать следующие элементы, представленные подсистемами: организационной – кластером как объектной подсистемой; инфраструктурной – информационно технологической платформой как средовой подсистемой; коммуникационно-логистической – сетью как процессной подсистемой; инновационной – бизнес-инкубатором как проектной подсистемой. Экосистемы в финансовом секторе экономики анализируются на предмет соответствия этим требованиям. В качестве примера рассматривается ситуация в Ассоциации развития финансовых технологий как наиболее технологически развитом сообществе банковских институций. Используются методы контент-анализа имеющейся в Интернете информации о наличии указанных компонент в структуре исследуемых банковских институций, методы рейтинговой оценки и логической группировки объектов. В результате исследования предлагается создание регулятора, совмещающего функции, аналогичные функциям ФАС России и ЦБ РФ по отношению к деятельности экосистем.

Ключевые слова

Финтех, цифровизация, финансовый сектор, банк, системная экономическая теория, финтех-компания, экосистема

ВВЕДЕНИЕ

В последние годы в мире заметно вырос интерес к концепции экосистем как одному из прогрессивных способов организации экономической деятельности (обзор см. в [Jacobides, Cennamo, Gawer, 2015; Lee, Shin, 2018; Scaringel la, Radziwon, 2018] и др.). Тенденция роста количества работ, посвященных изучению экосистем, развивается на фоне повышения рыночной стоимости компаний, строящих свои экосистемы. Так, 7 из 10 крупнейших компаний в мире в списке S&P500 развивают свою деятельность в рамках экосистем (см. [Fuller, Jacobides, 2019]). В разных странах предприятия трансформируют свои бизнес-модели, формируя экосистемы различного масштаба - от гигантов цифровой экономики до стартапов - и различной отраслевой принадлежности - от финансового сектора и сектора здравоохранения до средств массовой информации и розничной торговли [Jacobides, Sundararajan, Alstyne, 2019; Паркер, Альстин, Чаудари, 2017; Тапскотт, Уильямс, 2009; Маркова, 2018; Кобыл ко, 2019]. Экосистемы становятся новым системным актором экономики и в перспективе - центральным звеном социально- экономического ландшафта страны [Карпинская, 2018; Клейнер, 2018].

На современном этапе в исследованиях рассматриваются такие концепции экосистемы, как концепция бизнес-экосистемы, платформенной экосистемы, инновационной экосистемы, предпринимательской экосистемы, экосистемы знаний (см. [Burda, Volkova, Gavrikova, 2020; Carayannis et al., 2018; Scaringella, Radziwon, 2018; Thomas, Autio, 2019, Lusch, Vargo, Gustafsson, 2016; Roundy, Bradshaw, Brockman, 2018] и др.), которые по аналогии с общими социально-экономическими системами широкого назначения могут быть объединены в единый класс образований - социально-экономические экосистемы.

Общая теория экосистем в настоящий момент находится в стадии зарождения, и работы, в которых систематизируются подходы к исследованию экосистем,

стали публиковаться только в последние годы (см., например, [Andreeva, Glukhikh, Myslyakova, 2018; Gra^a, Camarinha-Matos, 2017; Jacobides, Cennamo, Gawer, 2018; Sloane, O'Reilly, 2013; Spigel, Harrison, 2018]). Единой теории также, как и общепринятого определения экосистемы, пока не существует.

Разные исследователи рассматривают концепцию экосистем с различных научных точек зрения [Thomas, Autio, 2020]. По мнению ученых, осуществляющих исследования в области стратегического управления, под экосистемой понимается многосторонний набор партнеров, нуждающихся во взаимодействии с целью материального воплощения определенных ценностных предложений и связанных между собой структурой, обеспечивающей выравнивание инновационной активности [Adner, 2017, р. 42]. На базе подхода, суть которого заключается в изучении характера взаимо- дополненяемости, под экосистемой понимается «совокупность акторов с различной степенью многосторонней необщей взаимодополняемости, которые не в полной мере контролируются иерархией» [Jacobides, Cennamo, Gawer, 2018]. Исследователи в области инноваций рассматривают экосистему как кластер (физический или виртуальный), осуществляющий инновационную деятельность в определенной сфере [Ritala et al., 2013]. Авторы, опирающиеся на системную экономическую теорию, рассматривают экосистему как «пространственно локализованный комплекс неконтролируемых иерархически организаций, бизнес- процессов, инновационных проектов и инфраструктурных систем, взаимодействующих между собой в ходе создания и обращения материальных и символических благ и ценностей, способный к длительному самостоятельному функционированию за счет кругооборота указанных благ и систем» [Клейнер, 2018]. В данной статье мы будем опираться на системную экономическую теорию и соответствующее определение экосистемы.

В работе определяются предпосылки строительства экосистем в финансовом и смежных секторах экономики. Показывается, что цифровизация способствует интеграционным процессам и формированию растущего класса экосистем на пересечении финансового и нефинансового секторов. На этом фоне процессы возникновения финтех-компаний способствуют формированию экосистем, объединяющих предприятия из разных отраслей экономики.

Показывается, что направления развития российского и мирового финансовых секторов в целом совпадают. Выявляются условия, необходимые для формирования экосистем вокруг участников финансового рынка.

Согласно принятому в работе определению полноценная экосистема должна включать в себя четыре взаимосвязанные части: объектную подсистему в виде кластера; средовую подсистему в виде платформы; процессную подсистему в виде сети; проектную подсистему в виде бизнес-инкубатора [Клейнер, 2018]. Экосистемы в финансовом секторе экономики анализируются на предмет соответствия этому требованию. В качестве примера рассматривается ситуация в Ассоциации развития финансовых технологий (Ассоциации ФинТех) как наиболее технологически развитом сообществе банковских институтов.

Формулируются рекомендации по созданию системы регулирования процесса образования, функционирования и взаимодействия экосистем различного класса на стыке финансового и нефинансового секторов экономики.

ЦИФРОВИЗАЦИЯ КАК СРЕДА ОБРАЗОВАНИЯ ЭКОСИСТЕМ В ЭКОНОМИКЕ

Одним из значимых факторов формирования экосистемного подхода является развитие цифровых технологий, которые, с одной стороны, создают новые возможности для предпринимателей в экономике, с другой - предлагают эффективные методы использования данных возможностей. Этому способствует, в частности, возможность так называемой перепрограмми- руемости (re-programmability) электронных устройств в эпоху цифровизации, что обуславливает ослабление связи между формой и функцией экономических благ и, как следствие, снижение степени специфичности активов (определенный актив может быть использован альтернативными пользователями без потери производительной ценности) [Autio et al., 2017].

Цифровизация также способствует снижению трансакционных издержек и дезинтермедиации [Коваленко, 2017; Beiräo, Patricio, Fisk, 2017; Kapoor, 2018; Maramygin, Chernova, Reshetnikova, 2019], т. e. устранению посредников из цепочек создания стоимости, что влечет за собой повышение гибкости в настройке механизма предоставления производителями своим клиентам продуктов и услуг. Здесь надо отметить, что снижение трансакционных издержек экономических агентов в условиях развития мобильных, цифровых и интернет-технологий было обусловлено снижением стоимости коммуникации (данный фактор наряду с увеличением скорости передачи информации способствовал совместному решению сложных задач индивидами без каких-либо дополнительных затрат); повсеместным доступом к сети; повышением прибыли в результате получения эффекта масштаба в сфере анализа данных; возникновением возможности осмысления и использования значимых объемов данных в режиме реального времени. Таким образом, снижение трансакционных издержек экономических агентов в условиях цифровизации, повлекшее дезинтермедиацию в экономике, стало одним из определяющих факторов трансформации традиционной формы хозяйствования в экосистемную (см. [Моазед, Джонсон, 2019; Kleiner, Karpinskaya, 2020]).

Развитие цифровых технологий способствует также отделению информации от устройств и технологий [Lusch, Nambisan, 2015] и, как следствие, рассредоточению знаний между хозяйствующими субъектами и их сотрудничеству, причем не только в рамках внутрифирменного пространства, но и в пределах внешнего окружения. В процессе создания инноваций происходит трансформация ментальных моделей экономических агентов - общих идей, основанных на предыдущем опыте и наблюдениях, формирующих мысли, убеждения человека, на которые он ориентируется в жизни, его действия, а также представления о желаемых результатах [О'Коннор, Макдермотт, 2006; Клейнер, Рыбачук, Ушаков, 2018].

Такая трансформация экономических агентов, осуществляющих создание инноваций, подчиняется так называемой сервисно-доминирующей логике (service-dominant logic), или логике S-D, в отличие от предыдущего этапа экономического развития, характеризовавшегося товарно-доминирующей логикой (goods-dominant logic), или логикой G-D экономических агентов [Lusch, Nambisan, 2015; Vargo, Lusch 2004, 2008, Майлс, 2011]. Если специфика логики G-D исследований заключается в анализе производства материальных товаров с использованием принципов разделения труда на фабрике или специализации на высоком уровне, отделения фабрики от клиента для осуществления контроля и получения эффективности в производстве стандартизированных товаров, а затем инвентаризации этих товаров и их транспортировки в место и время, востребованное клиентами, то специфика логики S-D связана с фокусированием внимания на процессах обслуживания, на обмене услугами между акторами, когда один актор использует свои навыки и способности в интересах другого актора. Логика S-D является базовой для образования сервис-ориентированного предприятия, использующего информационные технологии для оказания услуг многим сообществам [Khoshafian 2007]. Поставщики, потребители, партнеры, независимые изобретатели, клиенты функционируют в рамках общей сети - сервис-ориентированного предприятия, интегрируя свои ресурсы, способности, опыт, навыки, знания с целью создания ценности. В таких условиях происходит радикальное переосмысление организациями своих стратегий и изменение подходов к взаимодействию с другими организациями из внешнего окружения. Они налаживают и осуществляют свои взаимодействия с другими субъектами с целью создания, совместного генерирования и доставки инноваций. Таким образом, цифровизация экономики создает широкие возможности для предпринимателей, что обуславливает изменения в организации экономической деятельности и образование целостных технологических «сред обитания» - экосистем, платформ, в которых пользователь имеет возможность создания дружественного ему технологического, партнерского, инструментального, документального, методического окружения с целью решения не отдельных задач, а целого комплекса [Халин, Чернова, 2018; Свириденко, 2017].

РАЗВИТИЕ ФИНАНСОВЫХ ТЕХНОЛОГИЙ КАК ФАКТОР ФОРМИРОВАНИЯ ЭКОСИСТЕМ В ФИНАНСОВОМ СЕКТОРЕ

Одним из специфичных для финансового сектора факторов, обуславливающих образование экосистем в данном секторе, является развитие новых финансовых технологий - явление, называемое финтехом. В обзоре Всемирного банка приводится рабочее определение финтеха, данное Советом по обеспечению финансовой стабильности (Financial Stability Board, FSB) в докладе о финансовых технологиях за 2017 г.: «финансовые инновации, основанные на использовании технологий, которые могут привести к созданию новых бизнес-моделей, приложений, процессов или продуктов с соответствующим материальным воздействием на финансовые рынки, учреждения и предоставление финансовых услуг»1 (Конкуренция в цифровую эпоху. Стратегические вызовы для Российской Федерации. Всемирный банк. 2018. URL: http://documents.worldbank.org/curated/en/848071539115489168/pdf/Competing-in-the-Digital-Age-Policy-Implications-for-the-Russian-Federation-Russia-Digital-Economy-Report.pdf.) . ЦБ РФ определяет финтех (финансовые технологии) как «предоставление финансовых услуг и сервисов с использованием инновационных технологий, таких как «большие данные» (Big Data), искусственный интеллект и машинное обучение, роботизация, блокчейн, облачные технологии, биометрия и др.»2 (Развитие финансовых технологий. URL: https://cbr.ru/fintech/). Часто термином «финтех» обозначают не только совокупность инновационных технологий в финансовом секторе, но и организации, функционирующие в данном сегменте рынка. Так, в обзоре компании «Эрнст энд Янг» под термином «финтех» понимаются «организации, которые объединяют инновационные бизнес-модели и технологии для оказания финансовых услуг, а также их усовершенствования и существенного изменения»3 (Индекс проникновения финтех-услуг – 2019. Эрнст энд Янг. 2019. URL: https://www.ey.com/Publication/vwLUAssets/ey-fai-2019-rus/$FILE/ey-fai-2019-rus.pdf).

В данной работе мы рассматриваем финтех как систему инновационных технологий в финансовом секторе, основанных на применении современных средств коммуникации и обработки данных и обуславливающих трансформацию внутрифирменного пространства банков и других игроков рынка, их внешнего окружения в финансовом и нефинансовом секторах и создание экосистем, объединяющих участников, принадлежащих различным секторам экономики. Данный подход позволяет разделять финтех на внутренний, т. е. развиваемый внутри финансовых структур, и внешний, развиваемый обособленными финтех-ком- паниями (ИТ-интеграторами).

Финансовая отрасль исторически лидировала во внедрении инновационных технологий и масштабном их использовании. И если в предыдущие десятилетия внедрение инновационных технологий в этом секторе было связано с компьютеризацией, повышением эффективности действующих процессов, открытием новых трансакционных каналов, то в настоящее время ситуация изменилась: разработки в области финтеха, осуществляемые в последние годы, обуславливают фундаментальную трансформацию всей индустрии финансовых услуг и бизнес-моделей традиционных банков4 (Индекс проникновения финтех-услуг – 2019. Эрнст энд Янг. 2019. URL: https://www.ey.com/Publication/vwLUAssets/ey-fai-2019-rus/$FILE/ey-fai-2019-rus.pdf.).

За последние пять лет отрасль финтех стала развиваться стремительными темпами5 (Там же). Инвесторы, оценивающие объем и потенциал рынка трансформации финансовых услуг как значимые, вкладывают в финтех-сегмент значительные средства. Так, только в 2019 г. объем мировых инвестиций в финтех-стартапы составил 34,5 млрд долл6 (State of Fintech: Investment & Sector Trends to Watch. CB Insights. 2020. URL: https://www.cbinsights.com/reports/CB-Insights_Fintech-Report-Q4-2019.pdf). Финтех-компании, конкурируя с вертикально интегрированными, проприетарными и устаревшими финансовыми структурами, имеют возможность вычленения любого компонента банкинга и упрощенного его предоставления клиентам. Основными направлениями использования инновационных цифровых технологий в финансовой сфере являются кредитование (в том числе микрокредитование), пиринговые (peer-to-peer — P2P) платформы для кредитования (краудлендинг) и привлечения финансирования (краудфандинг и крауд ин вестинг), платежные системы, интернет-банкинг, большие данные, блокчейн, машинное обучение [Schueffel, 201 б; Bofondi, Gobbi, 2017; Никонов, Стель- машонок, 2018; Chen, Wu, Yang, 2019; Котляров, 2020]. Клиенты банков, имея сегодня возможность оперативного сравнения продуктов/услуг разных участников рынка, в том числе финтех-компаний, предъявляют спрос на финансовые, в частности, платежные сервисы в любых информационных системах, таких как социальные сети, мессенджеры, средства массовой информации, игры, системы заказа билетов, гостиниц, транспорта, продуктов и т. д., а также ожидают снижения цен предоставляемых услуг, повышения уровня их качества7 ( Развитие финансовых технологий. URL: https://cbr.ru/fintech/), увеличения скорости осуществления трансакций. При этом клиенты стремятся получить услуги не только банковских, но и нефинансовых сервисов с помощью единого интерфейса в режиме «24x7».

Вице-президент испанского банка Santander В. Матарранц, выступая в 2016 г. на конференции Web Summit, выделил следующие периоды в развитии финтех-компаний: финтех 1.0 (2010-2014 гг.) - образование и развитие финтех-компаний, упрощающих использование финансовых услуг; финтех 2.0 (2014 г. - по настоящее время) - сотрудничество традиционных банков и финтех-компаний.

Сегодня финтех-компании из списка «единорогов» функционируют и активно вытесняют банки во всех секторах финансового рынка. В этих условиях 76 % опрошенных в 2016 г. компанией PricewaterhouseCoopers банков высказали опасения, что финтех-компании могут захватить часть их бизнеса8 (В центре внимания – клиенты. Как ФинТех-сегмент меняет бан-ковский рынок. PricewaterhouseCoopers (PwC). 2016. URL: https://www.pwc.ru/ru/banking/publications/fintech-changes.pdf). Таким образом, в условиях снижения стоимости связи, вычислений, передачи и обработки данных, хранения информации, повышения скорости обработки информации экономическими агентами в интернет-эпоху и эпоху развития мобильных и цифровых технологий объем трансакционных издержек финтех-компаний уменьшился до уровня, значительно более низкого по сравнению с трансакционными издержками традиционных банков, что создало предпосылки для занятия финтех-компаниями рыночных позиций в отдельных сегментах финансовой деятельности традиционных банков в период финтеха 1.0.

В эпоху финтеха 2.0 - период коллаборации и кооперации - стало развиваться сотрудничество банков и финтех-компаний, повлекшее в дальнейшем построение банковских экосистем, что обусловлено, в частности, использованием в экономике программного обеспечения с открытым исходным кодом. Пользователи таких программ имеют возможность доступа для просмотра, изучения и изменения исходного кода, для участия в доработке этих программ. Пользователи также могут использовать открытый исходный код для формирования новых программ и т. д.

Одним из ключевых факторов, обусловивших использование национальными банковскими системами программного обеспечения с открытым исходным кодом и, как следствие, смену парадигмы деятельности на финансовом рыке, т.е. переход участников мировой банковской системы от традиционных форм хозяйствования к построению экосистем на базе платформ, стали инициативы государственных органов ряда стран в области Open API. Наиболее известны инициативы Европейского союза (ЕС) и Великобритании9 (Инициатива Open Banking в Великобритании. Аналитическая записка / Центральный банк Российской Федерации. М., 2018. URL: https://cbr.ru/Content/Document/File/37081/note_20180319.pdf) .

В условиях, когда деятельность финтех-компаний, трансакционные издержки которых значительно ниже трансакционных издержек традиционных банков, обуславливает «разрыв» вертикально интегрированных банковских цепочек ценностей, инновационные банки начинают изучать возможности финтех-компаний, оценивать их функционал и либо копируют их инновационные решения, либо вступают в партнерство, чтобы предоставить своим клиентам услуги, оказываемые финтех-компаниями. Таким образом, в эпоху фин- теха 2.0 традиционные банки уже не рассматривают финтех-компании в качестве конкурентов. Финансовые учреждения реализуют сегодня стратегии сотрудничества с финтех-компаниями с целью привлечения новых клиентов и усовершенствования рутинных процессов. Согласно проведенному в 2016 г. опросу PricewaterhouseCoopers Russia, 42 % опрошенных российских банков образуют альянсы с финтех-компаниями, а также формируют венчурные фонды с целью финансирования этих компаний.

Такие альянсы взаимовыгодны: банки получают возможность диверсификации платежных механизмов за счет осуществления мобильных или цифровых платежей, повышения скорости реагирования на изменения и адаптации к условиям внешней среды путем использования новых технологий и гибких методик. Кроме того, банки получают возможность без значимых капиталовложений и затрат на исследования развивать различные инновационные финансовые услуги, например, такие, как выдача мобильных кредитов10 (Конкуренция в цифровую эпоху. Стратегические вызовы для Российской Федерации. Всемирный банк. 2018. URL: http://documents.worldbank.org/curated/en/848071539115489168/pdf/Competing-in-the-Digital-Age-Policy-Implications-for-the-Russian-Federation-Russia-Digital-Economy-Report.pdf) . Партнерство с банками дает возможность финтех-компаниям преодолевать проблемы выхода на рынок и регулирования. Кроме того, финтех-компании получают доступ к сети клиентов и инфраструктуре банков, а также к возможности анализа больших данных и могут рассчитывать на аффилнацию с известным брендом. В условиях обострения конкуренции на банковском рынке банки решают задачу повышения спроса на свои продукты со стороны пользователей путем персонализации клиентских предложений. Достижение этой цели обуславливает увеличение значимости сбора и обработки большого объема информации, в том числе нефинансовой11 (Развитие открытых интерфейсов (Open API) на финансовом рын-ке. Доклад для общественных консультаций. / Центральный банк Рос-сийской Федерации. М., 2017. URL: https://cbr.ru/content/document/file/36006/api_survey.pdf).

В ходе реализации традиционными банками стратегий трансформации своих бизнес-моделей и построения экосистем с участием финтех-компаний происходит изменение концепции взаимоотношений с пользователями услуг и партнерами. Осуществляется переориентация банков в их стратегиях с традиционных В2В- и В2С-коммуникаций на построение открытых инновационных экосистем, ориентированных на клиентов [Gimpel, Rau, Röglinger, 2018; Седых, 2019]. Однако стратегия трансформации не может быть реализована на базе существующих автоматизированных банковских систем, управленческой и операционной моделей. Необходима модернизация банков. Банки развивают горизонтальную культуру ведения бизнеса, перестраивают систему управления, вводят позиции Chief Digital Officer (CDO) - менеджера по цифровой трансформации. Прогрессивные банки, например, DBS, Barclays, BBVA, Citigroup, Альфа Банк, Сбербанк и др., создают инновационные лаборатории, акселераторы, проводят хакатоны.

В настоящее время начинается стадия финтеха 3.0. На данном этапе развития банки будут представлять собой финансовые коллаборации [Скиннер, 2019].

Отметим, что кардинальная трансформация ландшафта современного финансового сектора и полное вытеснение банков финтех-компаниями маловероятны, так как государство лицензирует банковскую деятельность с целью обеспечения экономической стабильности общества, контроля над финансовыми операциями, регулирования финансового рынка и т. д. При этом в отличие от рисков традиционного банкинга, которые хорошо изучены и регламентированы, риски цифрового банкинга пока мало изучены и не регламентированы. Базельский комитет и национальные надзорные органы разных стран пытаются решить эту задачу12 (Российская банковская система сегодня. Взаимодействие реального и финансового секторов в условиях цифровизации экономики. Информационно-аналитическое обозрение / Ассоциация банков Рос-сии. М., 2019. URL: https://asros.ru/upload/iblock/c30/20397_informatsionnoanaliticheskoeobozreniesentyabr2019.pdf).

Таким образом, формирование альянсов традиционных банков с финтех-организациями в условиях цифровизации служит мощным фактором формирования экосистем на пересечении финансового и нефинансового секторов мировой экономики. Инерция развития этого процесса распространяется на среднесрочный период и охватывает значимую часть мирового финансового рынка. В существенной степени эти процессы затронули и российской банковский сектор.

ЭКОСИСТЕМЫ В РОССИЙСКОМ ФИНАНСОВОМ СЕКТОРЕ: ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ

В отчете McKinsey&Company13 (Инновации в России – неисчерпаемый источник роста. McKinsey&Company. 2018. URL: https://www.mckinsey.com/~/media/McKinsey/Locations/Europe%20and%20Middle%20East/Russia/Our%20Insights/Innovations%20in%20Russia/Innovations-in-Russia_web_lq-1.ashx) отмечается, что направления развития российского и мирового банковских секторов в целом совпадают. Цифровые технологии (открытые API, облачные технологии, машинное обучение, искусственный интеллект, робоэдвайзинг и т. д.), а также развитие интегрированной сетевой экономики способствуют трансформации банковских моделей обслуживания клиентов. При разработке средне- и долгосрочных стратегий российские банки так же, как и банки в других странах, оценивают увеличение возможностей освоения финансового рынка небанковскими игроками - финтех-компаниями, а также телекоммуникационными и IT-компаниями. В таких условиях крупные и технологически развитые российские банки реализуют стратегии построения своих экосистем с целью получения нетрадиционных для финансового рынка источников дохода.

Финтех-рынок России характеризуется такой особенностью, как сосредоточение технологических компетенций в сегменте крупных банков с мощной ресурсной базой (в частности, в Сбербанке, ВТБ, АК Барс Банке и др.). Банки, являющиеся одним из наиболее значимых драйверов развития финтех-отрасли в России, внедряют инновационные технологии, приобретают стартапы, формируют стратегические альянсы, создают акселераторы и инкубаторы. Сектор самостоятельных российских финтех-предприятий, количество которых составляет около 300, развит значительно слабее, что обусловлено невысоким интересом инвесторов к российским стартапам [Седых, 2019]. Участниками российского финтех-сектора являются также необанки - онлайн-банки, не имеющие филиальной сети, сформированные «с нуля» на базе новых технологических платформ [Ликуев, Бермишева, 2019]. Среди них - Тинькофф Банк, Модульбанк, Точка Банк и др.14 (Финтех 2019. Годовое исследование рынка финансовых технологий в России. BloomChain, 2019. URL: https://bloomchain.ru/Fintech2019.pdf)

Самые крупные в российской финансовой сфере экосистемы созданы Сбербанком и Тинькофф Банком. Построение этими организациями экосистем осуществлялось с целью объединения на своих платформах максимального объема информации о клиентах с возможными каналами коммуникации с клиентами (так называемая омниканальность). При этом стратегии построения экосистем у двух банков различны. Сбербанк осуществляет с 2016 г. переход от модели классического провайдера финансовых услуг к модели многоотраслевой глобальной экосистемы15 (Годовой отчет ПАО «Сбербанк России» за 2017 г. URL: https://www.sberbank.com/common/img/uploaded/files/pdf/yrep/sberbank_annual_report_2017_rus.pdf.). Банк объединяет на базе платформы партнеров, предоставляющих как финансовые, так и нефинансовые сервисы, с целью расширения возможностей предложения клиентам комплексных продуктов. Сегодня насчитывается более 20 компаний-участников экосистемы Сбербанка. Как отмечается в Годовом отчете16 (Годовой отчет ПАО «Сбербанк России» за 2019 г. URL: https://www.sberbank.com/common/img/uploaded/files/pdf/yrep/sberbank-ar19-rus.pdf), в 2019 г. банк начал осуществлять перевод сервисов экосистемы на новую цифровую платформу. На конец 2019 г. более 40 сервисов экосистемы были доступны клиентам банка через Sber ID (единый вход в сервисы Сбербанка и партнеров).

В отличие от Сбербанка Тинькофф Банк создает собственные сервисы и интегрирует их со сторонними сервисами. Количество партнерских программ Тинькофф Банка превышает 120.

Оценить эффективность затрат банков, направленных на технологическое развитие и построение экосистем, пока сложно, поскольку большая часть затрат на реализацию проектов по объединению принадлежащих им сервисов может иметь отложенный эффект. По данным McKinsey, банки с успешными стратегиями развития своих экосистем к 2025 г. могут увеличить показатели рентабельности капитала до двузначных чисел.

Наиболее высокую заинтересованность в создании собственных экосистем на базе технологических платформ проявляют крупные банки, а для подавляющего большинства российских банков реализация такого рода проектов не представляется возможной17 (Российская банковская система сегодня. Взаимодействие реального и финансового секторов в условиях цифровизации экономики. Информационно-аналитическое обозрение / Ассоциация банков России. М., 2019. URL: https://asros.ru/upload/iblock/c30/20397_informatsionnoanaliticheskoeobozreniesentyabr2019.pdf.), поскольку не каждый банк обладает финансовыми ресурсами для построения собственной экосистемы. По данным финансового портала «Банки.ру», объем чистых активов Сбербанка, занимающего первую строчку в рейтинге банков, превышает аналогичный показатель Инэко, находящегося на последней (423-й) позиции, в 333 850 раз. Однако, несмотря на высокие затраты по внедрению новых технологий и нехватку высококвалифицированных кадров, 20 % опрошенных в 2019 г. Ассоциацией банков России либо уже имеют, либо создают собственные платформенные экосистемы, 47 % респондентов планируют в среднесрочной перспективе построение экосистем на базе технологических платформ18 (Там же).

Масштабные инвестиции в цифровые проекты связаны с большими рисками. В то же время существует проблема удержания рыночной доли на финансовом рынке на прежнем уровне на базе традиционных технологий, поэтому основная часть участников банковского рынка будут обслуживать сегменты, не охваченные экосистемами крупных банков. Без перехода на цифровые технологии обслуживания удержание конкурентоспособности на прежнем уровне даже в узких нишевых сегментах для большинства российских банков будет весьма затруднительным. В этих условиях одной из значимых целей ЦБ РФ, согласно опубликованному в 2018 г. базовому документу «Основные направления развития финансовых технологий на период 2018-2020 годов»19 (Основные направления развития финансовых технологий на пери-од 2018–2020 годов / Центральный банк Российской Федерации. М., 2017. URL: https://cbr.ru/Content/Document/File/84852/ON_FinTex_2017.pdf.), определяющему развитие инновационных технологий в финансовом секторе, является содействие конкуренции в этом сегменте рынка. Предусмотренное документом формирование Банком России общенациональной цифровой инфраструктуры станет одним из факторов решения проблемы монополизации финансового пространства страны. Такая инфраструктура обусловит частичное выравнивание конкурентных возможностей различных банков и создание условий для значимого уменьшения затрат на ведение бизнеса. В условиях недостатка средств для построения экосистем большинство российских банков перейдет на общенациональные платформы.

Отметим, что для построения общенациональных платформ и обеспечения развития финансового рынка России в 2016 г. по инициативе его ключевых участников и ЦБ РФ создана Ассоциация развития финансовых технологий (далее - АФТ).

Анализируя ситуацию на российском финансовом рынке, можно сделать вывод, что банки, стремящиеся к формированию экосистем, должны соответствовать двум критериям: обладать значимыми финансовыми ресурсами, стать высокотехнологичными, т. е. применять в своей деятельности современные цифровые технологии. Данным критериям, по нашему мнению, удовлетворяют участники АФТ.

ЭКОСИСТЕМЫ В РОССИЙСКОМ ФИНАНСОВОМ СЕКТОРЕ: ПРИМЕР АССОЦИАЦИИ ФИНТЕХ

Ассоциация ФинТех в настоящий момент объединяет 22 банка, 2 компании платежных систем, 3 телекоммуникационных компании и 5 страховых компаний. Поскольку одним из участников Ассоциации является ЦБ РФ, на ее площадке открывается возможность диалога с регулятором. По сути, ключевая макроэкономическая задача Ассоциации - повышение связности и целостности финансового рынка за счет разработки и стандартизации инфраструктурных технологических решений и распространения их среди участников рынка.

Основная цель - определить, в какой степени реализуется потенциал построения экосистем участниками АФТ, а также соответствует ли структура участников АФТ определению экосистемы, основанному на системной экономической теории. Поскольку данные организации обладают значительным потенциалом для построения экосистем с точки зрения финансовых и технических возможностей, мы вправе ожидать появления экосистем вокруг каждого из участников АФТ.

Нас интересует наличие в группах организаций вокруг участников АФТ компонент, представленных следующими подсистемами: организационного - кластером как объектной подсистемой; инфраструктурного - платформой как средовой подсистемой; коммуникационно-логистического - сетью как процессной подсистемой; инновационного - бизнес-инкубатором как проектной подсистемой. Согласно определению в рамках экосистем должны соединяться кластер, сеть, платформа и бизнес-инкубатор20 (Здесь нельзя не отметить такие важные условия построения экосистем, как теснота и устойчивость связей между участниками такого рода объединений, а также между указанными компонентами экосистемы. Эти вопросы требуют специального исследования и в данной статье не рассматриваются.).

В контексте данного исследования под кластером будем понимать совокупность взаимосвязанных организаций, развивающих в составе экосистемы участника АФТ отдельные направления бизнеса; под платформой - цифровую площадку (маркетплейс), на которой представлены услуги участника АФТ и/или его партнеров; под сетью - устойчивую структуру взаимодействия членов экосистемы участника АФТ, поддерживаемую обычно ИТ-интегратором (финтех-компанией); под бизнес-инкубатором - совокупность инновационных инициатив и акселерационных программ для поиска стартапов, проектов и идей, а также проведение хакатонов, конференций и прочих мероприятий участником АФТ.

Всего из 32 участников АФТ для анализа было отобрано 23. Из рассмотрения были исключены все страховые компании (АльфаСтрахование, Страховой Дом ВСК, РЕСО-Гарантия, Ренессанс Страхование, Росгосстрах), компании платежных систем (Национальная система платежных карт, РНКО «Платежный Центр»), Банк России и Московская биржа.

На базе результатов поиска в Интернете по соответствующим ключевым словам выполнен контент- анализ информации, относящейся к каждому из 23 участников АФТ. Основными источниками информации послужили официальные сайты банков и дочерних структур, банковских сервисов и продуктов, а также интервью первых лиц банков в СМИ и др.

Для определения в структуре участника АФТ необходимых составляющих экосистемы использовались индивидуальные запросы по ключевым словам: для кластера - «структура бизнеса»; для платформы - «платформа», «маркетплейс»; для сети - «интегратор», «разработка ПО», «финтех»; для бизнес-инкубатора - «бизнес-инкубатор», «акселератор», «акселерационная программа», «стартапы» и др. С целью определения компаний, входящих в кластерную составляющую экосистемы участника АФТ, дополнительно привлекались справочно-аналитическая система «СПАРК-Интерфакс» и портал выбора поставщиков и технологий «TAdviser». Также был проведен поиск по ключевому слову «экосистема» для определения участников АФТ, объявивших о намерениях построить собственные экосистемы.

В случае, если однозначно удавалось определить, что подсистема присутствует в структуре участника АФТ, в результирующую таблицу (табл. 1) вносился знак «+», в случае отрицательных результатов - знак «-», при неоднозначной ситуации или частичном присутствии компонента - знак «+/-». Для ранжирования участников по полноте построенных ими экосистем также были введены условные количественные оценки: за «+» участнику присваивался 1 балл, за «-» - О баллов, за «+/-» - 0,5 балла. Соответственно, каждый участник мог получить максимум 4 балла (обладая всеми четырьмя компонентами экосистемы) и минимум 0 баллов (не обладая ни одним из компонентов экосистемы).

Таблица 1 - Результаты анализа необходимых для построения экосистем компонентов в структуре участников АФТ Table 1 - Analysis of the components necessary for building ecosystems in the structure ofFinTech Association participants

Участник АФТ | Компоненты экосистемы | Z баллов | |||

Кластер | Платформа | Сеть | Бизнес- инкубатор | ||

Сбербанк | + | + | + | -I- | 4 |

Тинькофф Банк | + | + | + | + | 4 |

Мегафон | + | + | + | + | 4 |

МТС | + | + | + | + | 4 |

Ак Барс Банк | +/- | + | + | + | 3,5 |

Альфа-Банк | + | +/- | + | + | 3,5 |

Ростелеком | + | +/- | + | + | 3,5 |

Райффайзенбанк | +/- | - | + | + | 2,5 |

Совкомбанк | + | +/- | + | - | 2,5 |

Газпромбанк | +/- | +/- | +/- | +/- | 2 |

Банк «Открытие» | + | +/- | - | +/- | 2 |

Россельхозбанк | +/- | - | + | +/- | 2 |

ГК «Регион» | +/- | +/- | +/- | +/- | 2 |

Банк Русский Стандарт | + | + | - | - | 2 |

Кредит Европа Банк | +/- | - | + | +/- | 2 |

ВТБ | +/- | - | - | + | 1,5 |

СКБ-банк | - | +/- | + | - | 1,5 |

КИВИ Банк | +/- | +/- | - | - | 1 |

Абсолют Банк | - | +/- | - | +/- | 1 |

Росбанк | +/- | - | - | +/- | 1 |

МКБ | - | - | - | +/- | 0,5 |

Промсвязьбанк | - | - | - | - | 0 |

Почта Банк | - | - | - | - | 0 |

В качестве примера приведем кейс Сбербанка, который открыто заявляет в СМИ и на официальном сайте о создании своей экосистемы. В его кластер входят СберМобайл, СберЛогистика, Беру!, SberFood, Сбер- Маркет, DocDoc и др. Сайт банка www.sberbank.ru является цифровой платформой, на которой пользователю доступны как банковские, так и небанковские сервисы. Также Сбербанк имеет несколько обособленных платформ - SberCloud и Школьную цифровую платформу. Сетевой компонент представлен ИТ-компанией «Сбер- банк-Технологии» (СберТех), а бизнес-инкубационный - акселератором от Сбербанка и 500 Startups.

Полужирным шрифтом в табл. 1 выделены члены АФТ, светлым начертанием - ассоциированные члены АФТ. Наибольшее число баллов набрали уже упоминавшиеся Сбербанк и Тинькофф Банк, а также телекоммуникационные операторы - Мегафон и МТС, целенаправленно выстраивающие свой бизнес в экосистемной форме. Отметим, что подробное исследование экосистем телекоммуникационных операторов проведено в [Kobylko, 2020]. На 0,5 баллов от группы лидеров отстают Ак Барс Банк, Альфа-Банк и Ростелеком. Остальные участники рейтинга набрали 2,5 и менее баллов.

Участники АФТ, занявшие позиции 1-13, представляют собой самостоятельные структуры, за исключением Альфа-Банка, входящего в консорциум «Альфа- Групп». Большая часть участников АФТ, оказавшихся в нижней части табл. 1, за исключением ВТБ и Промсвязьбанка, наоборот, являются зависимыми структурами. Некоторые банки входят в более крупные экономические образования - группы компаний, холдинги и т.д. и, таким образом, могут выступать компонентами соответствующих экосистем и будут осуществлять развитие в рамках стратегий более высоких уровней. Что касается выявленных исключений, то Альфа-Банк обладает относительной самостоятельностью внутри консорциума «Альфа-Групп», поэтому определяет направления развития банковских сервисов и продуктов собственными силами. ВТБ находится в самом начале пути построения своей экосистемы и, вероятно, именно по этой причине занимает невысокие позиции в рейтинге. Причины, по которым Промсвязьбанк оказался в числе аутсайдеров, могут быть обусловлены произошедшей относительно недавно санацией и сменой владельцев.

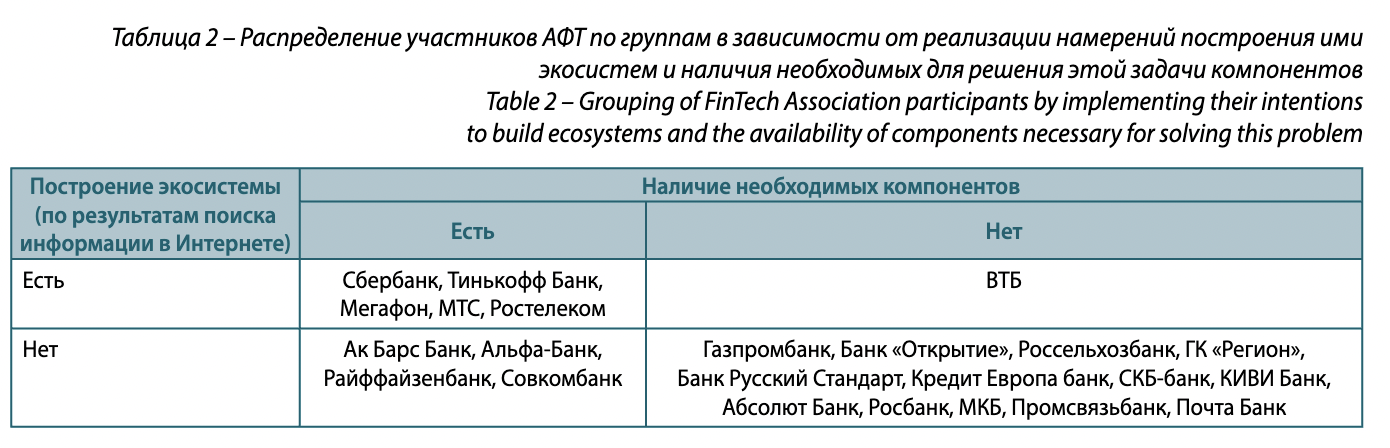

Как выяснилось, не все участники АФТ развивают собственные экосистемы. На основе табл. 1 определим участников АФТ, осуществляющих построение экосистем, и участников, не обладающих требуемыми для этого компонентами. Проведем соответствующую группировку и отразим результаты в табл. 2.

Наиболее многочисленной является группа участников АФТ, не объявляющих о построении бизнеса в экосистемной форме и не имеющих необходимых для этого компонентов. Банкам, не планирующим развитие бизнеса в экосистемной форме, но обладающим необходимыми для этого компонентами, можно рекомендовать пересмотр стратегии развития и реализацию проектов трансформации традиционной формы хозяйствования в экосистемную. Банки, объявившие о наличии собственных экосистем и имеющие все необходимые структурные компоненты, представляют собой лидеров технологического развития и в долгосрочной перспективе могут добиться увеличения принадлежащих им долей российского финансового рынка. Единственным банком, который объявил о строительстве экосистемы, но при этом не имеет необходимых для ее создания компонентов, является ВТБ. Возможно, такая ситуация связана с тем, что ВТБ объявил о планах по полноценному развертыванию экосистемы только в 2021 -2022 гг.

Отметим, что регулятор банковского рынка - ЦБ РФ сам обладает всеми необходимыми структурными компонентами для признания его макроэкосистемой с тем отличием, что ее основной задачей является не преследование коммерческих целей, а сохранение целостности рынка. В качестве кластера такой экосистемы можно рассматривать участников банковского рынка, платформы - Единую платформу внешнего взаимодействия ЦБ РФ, сети - инфраструктуру финансового рынка в целом (репозитории, регистраторов, депозитарии и т. д.), а бизнес-инкубатора - Ассоциацию ФинТех.

Представленное в статье определение экосистемы как комплекса, состоящего из четырех компонент: кластера, плафтормы, сети и бизнес-инкубатора, не исключает участия в экосистеме нескольких банков. Так, в структуру ряда участников АФТ входят дочерние банки, обладающие самостоятельными брендами (например, банк «Точка» в составе банка «Открытие»). Объединение независимых банков, расположенных на одной территории, является банковским кластером. Такой кластер не может рассматриваться в качестве полноценной экосистемы, поскольку в нем отсутствуют непрофильные бизнесы, платформа, сеть и бизнес-инкубатор, которые, по нашей концепции, необходимы в составе экосистем.

Проведенный в статье качественный анализ показывает наличие в структуре обследованных компаний компонент, являющихся необходимыми для построения экосистем. При этом компании самостоятельно формируют свои стратегии развития, которые либо включают планы построения экосистем, либо предусматривают иные пути развития бизнеса. Таким образом, обследованные компании имеют предпосылки для построения экосистем, но не все из них используют сложившиеся возможности.

ЗАКЛЮЧЕНИЕ

В настоящее время в российской экономике складываются благоприятные предпосылки для расширения экосистем как перспективной формы организации финансового и нефинансового бизнеса. Цифровизация экономики способствует снижению специфичности активов, дезинтермедиации, уменьшению трансакционных издержек производителей, отделению информации от устройств и технологий и, как следствие, интеграционным процессам и формированию экосистем. Позитивным фактором формирования экосистем в финансовом секторе является также развитие финтеха - инновационных технологий, основанных на применении современных средств коммуникации и обработки данных и обуславливающих трансформацию внутрифирменного пространства банков и других игроков рынка, их внешнего окружения в финансовом и нефинансовом секторах и создание экосистем, объединяющих участников, принадлежащих различным секторам экономики. Экономической миссией финтех-компаний является объединение в рамках экосистем различных участников финансового и нефинансового секторов экономик, осуществление услуг финансового и нефинансового характера.

В перспективе на смену термину «банк», возможно, придет термин «финансовая экосистема», центральным звеном которой является финансово-кредитная организация, обеспечивающая реализацию и расширение основного набора услуг за счет координации непрофильных бизнесов (кластер); предложение данных услуг на базе платформы (маркетплейса); автоматизацию внутренних процессов и интеграцию бизнесов с помощью финтех-компании (сеть); поиск инноваций за счет организации бизнес-инкубатора, акселератора или проведения хакатонов. В то же время экономическая природа операций по трансформации сбережений в инвестиции остается неизменной. В этих условиях требования к уровню достаточности капитала и другие пруденциальные нормативы сохранятся21 (Российская банковская система сегодня. Взаимодействие реального и финансового секторов в условиях цифровизации экономики: информационно-аналитическое обозрение / Ассоциация банков Рос-сии. М., 2019. URL: https://asros.ru/upload/iblock/c30/20397_informatsionnoanaliticheskoeobozreniesentyabr2019.pdf.). На основании проведенного исследования можно сделать вывод, что российский финансовый рынок в данный момент находится в начале финтеха 2.0 - периода начала сотрудничества банков и финтех-компаний, обусловленного использованием финтех-компаниями и банками программного обеспечения с открытым исходным кодом, что влечет фундаментальную трансформацию модели ведения бизнеса на финансовом рынке. Функцию создания экономической ценности начинают осуществлять экосистемы на основе налаженных горизонтальных связей между банками, финтех-компаниями и потребителями.

Большая часть российских банков в среднесрочной перспективе будет функционировать в нишах, не охваченных экосистемами крупных банков. Без перехода на цифровые технологии подавляющее большинство российских банков не сможет конкурировать с игроками, развивающими бизнес в форме экосистем, причем речь идет не только об участниках финансового рынка, но и об экосистемах другой отраслевой принадлежности, которые также могут захватить часть финансового рынка. В этих условиях формирование ЦБ РФ общенациональной цифровой инфраструктуры станет одним из основных факторов выравнивания конкурентных возможностей российских банков и других участников финансового рынка.

В настоящее время для защиты интересов участников отраслевых рынков применяется антимонопольное законодательство, и сделки слияний и поглощений происходят под надзором антимонопольного регулятора. В рамках экосистем игроки выходят за пределы одной отрасли и расширяют свое влияние в других, как правило, смежных отраслях. Деятельность экосистем в данном случае не подпадает под действие антимонопольного законодательства. Несмотря на то, что в российском финансовом секторе существует свой регулятор - ЦБ РФ, в его функции не входит контроль за нефинансовой деятельностью участников этого рынка. В связи с этим предлагается создание такого регулятора, который совмещал бы в себе функции, аналогичные функциям ФАС России и ЦБ РФ по отношению к деятельности экосистем. Для решения данной задачи, помимо прочего, необходима разработка соответствующей законодательной базы, отсутствующей в настоящий момент.

Источники

Карпинская В.А. (2018). Экосистема как единица экономического анализа // Системные проблемы отечественной мезоэкономики, микроэкономики, экономики предприятий: материалы II конф. Отд-ния моделирования производственных объектов и комплексов ЦЭМИ РАН. Москва. 12 янв. 2018 г. / под ред. чл.-корр. РАН Г.Б. Клейнера. Вып. 2. М.: ЦЭМИ РАН. С. 124-141. DOI: 10.33276/978-5-8211-0769-5-125-141.

Клейнер Г.Б. (2018). Социально-экономические экосистемы в свете системной парадигмы //Системный анализ в экономике - 2018: сб. тр. V Междунар. науч.-практ. конф.-биеннале / под общ. ред. Г.Б. Клейнера, С.Е. Щепетовой. М.: Прометей. С. 5-14. DOI: 10.33278/SAE-2018.rus.005-014.

Клейнер Г.Б., Рыбачук М.А., Ушаков Д.В. (2018). Психологические факторы экономического поведения: системный взгляд //Terra Economicus. Т. 16, № 1. С. 20-36. DOI: 10.23683/2073-6606-2018-16-1 -20-36.

Кобылко А.А. (2019). Экосистемные компании: границы и этапы развития //Экономическая наука современной России. №4 (87). С. 126-136. DOI: 10.33293/1609-1442-2019-4(87)-126-136.

Коваленко А.И. (2017). Многосторонняя платформа как сеть создания стоимости //Управленец. № 4 (68). С. 39-42.

Котляров И.Д. (2020). Цифровая трансформация финансовой сферы: содержание и тенденции //Управленец. Т. 11, № 3. С. 72-81.001:10.29141/2218-5003-2020-11-3-6.

Ликуев А., Бермишева П. (2019). Необанки: будущее или тупиковая ветвь развития банковской системы // Форбс. URL: https://www.forbes.ru/tehnologii/344459-neobanki-budushchee-ili-tupikovaya-vetv-razvitiya-bankovskoy-sistemy.

Майлс Й. (2011). Сервисные инновации в XXI веке // Форсайт. Т. 5, № 2. С. 4-15.

Маркова В.Д. (2018). Бизнес-модели компаний на базе платформ // Вопросы экономики. № 10. С. 127-135. DOI: 10.32609/0042-8736-2018-10-127-135.

Моазед А., Джонсон Н. (2019). Платформа. Практическое применение революционной бизнес модели. М.: Альпина Паблишер.

Никонов А.А., Стельмашонок Е.В. (2018). Анализ внедрения современных цифровых технологий в финансовой сфере // Научно-технические ведомости Санкт-Петербургского государственного политехнического университета. Экономические науки. Т. 11, № 4. С. 111-119. DOI: 10.18721/JE. 11408.

О'Коннор Дж., Макдермотт И. (2006). Искусство системного мышления: Необходимые знания о системах и творческом подходе к решению проблем. М.: Альпина Бизнес Букс.

Паркер Дж., Альстин М., Чаудари С. (2017). Революция платформ. Как сетевые рынки меняют экономику - и как заставить их работать на вас. М.: Манн, Иванов и Фербер.

Свириденко Д. (2017). Принять вызов цифровой экономики // Эксперт. URL: http://expert.ru/siberia/2017/48/prinyat-vyizov-tsifrovoj-ekonomiki/.

Седых И.А. (2019). Рынок инновационных финансовых технологий и сервисов -2019// Институт «Центр развития - Высшая школа экономики»: офиц. сайт. URL: https://dcenter.hse.ru/data/2019/12/09/1523584041/Рынокфинансовых тех-нологий-2019.pdf.

Скиннер К. (2019). Человек цифровой. Четвертая революция в истории человечества, которая затронет каждого. М.: Манн, Иванов и Фербер.

Тапскотт Д., Уильямс Э. (2009). Викиномика. Как массовое сотрудничество изменяет все. СПб.: Бест Бизнес Букс.

Халин В.Г., Чернова Г.В. (2018). Цифровизация и ее влияние на российскую экономику и общество: преимущества, вызовы, угрозы и риски // Управленческое консультирование. №10(118). С. 46-62.

Adner R. (2017). Ecosystem as structure: An actionable construct for strategy. Journal of Management, vol. 43, no 1, pp. 39-58. DOI: https://doi.Org/10.1177/0149206316678451.

Andreeva E.L., Glukhikh P.L., Myslyakova Yu.G. (2018). A company's business strategies for participating in ecosystems. Uprav- lenets - The Manager, vol. 9, no. 6, pp. 49-57. DOI: 10.29141/2218-5003-2018-9-6-5.

Autio E., Nambisan S., Thomas L.D.W., Wright M. (2017). Digital affordances, spatial affordances, and the genesis of entrepreneurial ecosystems. Strategic Entrepreneurship Journal, no. 12, pp. 72-95. DOI: 10.1002/sej. 1266.

Beiräo G., Patricio L, Fisk R.P. (2017). Value co-creation in service ecosystems: Investigating health care at the micro, meso, and macro levels. Journal of Service Management, vol. 28, no. 2, pp. 227-249. DOI: 10.1108/JOSM-11-2015-0357.

Bofondi M., Gobbi G. (2017). The big promise of FinTech. European Economy, no. 2, pp. 107-119.

Burda Y.D., Volkova I.O., Gavrikova E.V. (2020). Meaningful analysis of innovation, business and entrepreneurial ecosystem concepts. Russian Management Journal,vol. 18, no. 1, pp. 73-102. DOI: 10.21638/spbul 8.2020.104

Carayannis E.G., Grigoroudis E., Campbell D.F., Meissner D., Stamati D. (2018). The ecosystem as helix: An exploratory theorybuilding study of regional co-opetitive entrepreneurial ecosystems as Quadruple/Quintuple Helix Innovation Models. R&D Management, vol. 48, no. 1,pp. 148-162. DOI: 10.1111/radm.l 2300.

Chen M.A.,Wu 0-, Yang B. (2019). How valuable is FinTech innovation? The Review of Financial Studies, vol. 32, no. 5, pp. 2062- 2106. DOI: 10.1093/rfs/hhy130.

Fuller J., Jacobides M. (2019). The myths and realities of business ecosystem. MIT Sloan Management Review. Available at: htt- ps://sloanreview.mit.edu/artide/the-myths-and-realities-of-business-ecosystems/.

Graga R, Camarinha-Matos L.M. (2017). Performance indicators for collaborative business ecosystems - Literature review and trends. Technological Forecasting and Social Change, vol. 116, pp. 237-255. DOI: 10.1016/j.techfore.2016.10 012.

Gimpel H., Rau D., Röglinger M. (2018). Understanding FinTech start-ups - a taxonomy of consumer-oriented service offerings. Electronic Markets, vol. 28, no 3, pp. 245-264. DOI: 10.1007/sl 2525-017-0275-0.

Jacobides M., Cennamo C., Gawer A. (2015). Industries, ecosystems, platforms, and architectures: Rethinking our strategy constructs at the aggregate level. Working paper, London Business School. Available at: https://www2.uwe.ac.uk/faculties/BBS/BUS/Research/CENTIENT/ESRC%20seminar%204%20-%20UWE,%20Bristol/Michael%20G%20Jacobides.pdf.

Jacobides M.G., Cennamo C., Gawer A. (2018). Towards a theory of ecosystems. Strategic Management Journal, vol. 39, no. 8, pp. 2255-2276. DOI: 10.1002/smj.2904.

Jacobides M., Sundararajan A., Alstyne M. (2019). Platforms and ecosystems: Enabling the digital economy. Geneva, World Economic Forum, 2019.

Kapoor R. (2018). Ecosystems: Broadening the locus of value creation. Journal of Organization Design, vol. 7, no. 1, pp. 12. DOI: 10.1186/S41469-018-0035-4.

Khoshafian S. (2007). Service-oriented enterprises. Auerbach Publications.

Kleiner G.B., Karpinskaya V.A. (2020). Transition of firms from the traditional to ecosystem form of business: The factor of transaction costs. In: Inshakova A., Inshakova E. (eds). Competitive Russia: Foresight model of economic and legal development in the digital age. CRFMELD 2019. Lecture Notes in Networks and Systems, vol. 110, Springer, Cham. DOI: 10.1007/978-3-030- 45913-0-1.

Kobylko A.A. (2020). Telecommunication ecosystems: Special features of management and interaction. Upravlenets - The Manager, vol. 11, no. 1,pp. 15-23. DOI: 10.29141 /2218-5003-2020-11 -1 -2.

Lee L, Shin YJ. (2018). Fintech: Ecosystem, business models, investment decisions, and challenges. Business Horizons, vol. 61, no. 1, pp. 35-46. DOI: 10.1016/j.bushor.2017.09.003.

Lusch R.F., Nambisan S. (2015). Service innovation: A service-dominant logic perspective. MIS Quarterly, vol. 39, no. 1, pp. 155-175. DOI: 10.25300/MISQ/2015/39.1.07.

Lusch R.F., Vargo S.L., Gustafsson A. (2016). Fostering a trans-disciplinary perspectives of service ecosystems Journal of Business Research, vol. 69, no. 8, pp. 2957-2963. DOI: 10.1016/j.jbusres.2016.02.028.

Maramygin M.S., Chernova G.V., Reshetnikova L.G. (2019). Digital transformation of the financial services market in Russia: Trends and specificity. Upravlenets - The Manager, vol. 10, no. 3, pp. 70-82. DOI: 10.29141/2218-5003-2019-10-3-7.

Ritala R, Agouridas V., Assimakopoulos D., Gies O. (2013). Value creation and capture mechanisms in innovation ecosystems: A comparative case study. International Journal of Technology Management, vol. 63, no. 3-4, pp. 244-267.

Roundy P.T., Bradshaw M., Brockman B.K. (2018). The emergence of entrepreneurial ecosystems: A complex adaptive systems approach. Journal of Business Research, vol. 86, pp. 1-10. DOI: 10.1016/j.jbusres.2018.01.032.

Scaringella L, Radziwon A. (2018). Innovative entrepreneurial business ecosystems: Old wine in new bottles? Technological Forecasting and Social Change - Special Issue on innovation Ecosystems: Theory, Evidence, Practice, and Implication. Pp. 59-87.

Sloane A., O'Reilly S. (2013). The emergence of supply network ecosystems: A social network analysis perspective. Production Planning & Control, vol. 24, no. 7, pp. 621-639. DOI: 10.1080/09537287.2012.659874.

Schueffel P. (2016).Taming the beast: A scientific definition of fintech Journal ofInnovation Management, vol. 4, no. 4, pp. 32-54. DOI: 10.24840/2183-0606,004.004,0004.

Spigel B., Harrison R. (2018). Toward a process theory of entrepreneurial ecosystems. Strategic Entrepreneurship Journal, vol. 12, no. 1,pp. 151-168. DOI: 10.1002/sej.l 268.

Thomas L.D.W., Autio E. (2019). Innovation ecosystems. SSRN. DOI: 10.2139/ssrn.3476925.

Thomas L.D.W., Autio E. (2020). Innovation ecosystems in management: An organizing typology. In: Oxford Encyclopedia of Business and Management. Oxford. Oxford University Press. DOI: 10.1093/acrefore/9780190224851.013.203.

Vargo S.L., Lusch R.F. (2004). Evolving to a new dominant logic for marketing. Journal of Marketing, vol. 68, no. 1,pp. 1-17. DOI: https://doi.Org/10.1509/jmkg.68.1.1.24036.

Vargo S.L., Lusch R.F. (2008). Service-dominant logic: Continuing the evolution. Journal of the Academy of Marketing Science, vol. 36, no. 1,pp. 1-10.