Российско-японские торгово-экономические связи: сложная история и туманные перспективы

Опубликована Июль 1, 2022

Последнее обновление статьи Фев. 9, 2023

Аннотация

В статье рассматриваются этапы становления и развития экономических взаимосвязей между СССР/Россией и Японией, начиная с 1960-х гг. В течение этого периода выделено четыре основных этапа, различающихся формами, масштабами и институциональной оболочкой взаимодействий: 1960-е – 1980-е гг., конец 1980-х – первая половина 1990-х гг., вторая половина 1990-х – первая половина 2000-х гг., вторая половина 2000-х – 2021 г. Показано, каким образом санкции против РФ, введённые в 2022 г., повлияли на масштабы и перспективы торгово-экономических взаимодействий. Проанализировано изменение модели двусторонних взаимодействий на разных этапах: от доминировавших на первом этапе межгосударственных торгово-кредитных отношений в условиях развития материалоёмкой тяжёлой промышленности Японии после Второй мировой войны, с одной стороны, и возрастающей потребности СССР в получении внешних ресурсов для развития восточных районов страны, и прежде всего Дальнего Востока, с другой, до характерной для четвёртого этапа торгово-инвестиционной экспансии Японии при сохранении базирующейся на естественных преимуществах сырьевой экспортной специализации России и её Дальнего Востока. Описаны основные формы зарождения и дальнейшего развития взаимной торговли, начиная с «малой или прибрежной» торговли и компенсационных соглашений и кончая пространственным манёвром и энергетическими проектами. Утверждается, что общим содержанием двусторонних взаимодействий на всех этапах являлось формирование на Дальнем Востоке в качестве довлеющей стратегии развития концентрации экономических ресурсов в природоресурсных отраслях и создание на этой основе ориентированной на Японию экспортной базы как основы экономического развития. Эта стратегия всё в большей степени формировалась как один из важнейших компонентов экономической политики как в СССР, так и в России. В статье аргументируется тезис об углублении ножниц между российской и японской экономиками, всё более функционирующих в рамках разных структурно-технологических систем, что обусловливает современный масштаб, характер и динамику взаимных торгово-экономических взаимодействий.

Проанализированы основные структурные и динамические тренды экспорта и импорта, этапы и особенности организации взаимодействий в 1991–2021 гг. Выделены особенности инвестиционного сотрудничества. Рассмотрены современные проблемы инвестиционных и торговых отношений в связи с введением пакетов санкций со стороны Японии против российской экономики и российских контрсанкций.

Ключевые слова

Прямые иностранные инвестиции, Япония, импорт, экономические санкции, теоретические основания торговли, экспорт

Введение

Устойчивые и относительно масштабные торгово-экономические связи СССР с Японией из спорадических стали быстро превращаться в важный компонент общеэкономического и территориального развития для обеих стран с первой половины 1960-х гг. Япония проходила стадию ускоренной индустриализации. Экстенсивный характер экономического развития Японии, высокий уровень материалоёмкости быстро развивающихся отраслей тяжёлой промышленности (энергетической, металлургической, целлюлозно-бумажной, деревообрабатывающей) обусловили растущую потребность в источниках относительно дешёвого и близко расположенного сырья (угля, древесины, металлических руд). В свою очередь СССР с начала 1960-х гг. искал возможность развития своих восточных районов, в первую очередь Дальнего Востока, на основе экспортной специализации экономики, остро нуждаясь в рынках сбыта в АТР и источниках инвестиционных и материально-технических ресурсов. Эти поиски породили два феномена в новейшей советской экономической истории - регионализацию внешней торговли, создание прибрежной торговли между территориями Дальнего Востока и префектурами Японии (малая торговля) и торгово-инвестиционные связи по принципу «деньги - производство - экспорт продукции». Полигоном для развития обеих форм стал советский Дальний Восток, для которого это явилось возрождением концессионной и торговой политики 1920-х гг.

В 1964 г. было заключено первое межправительственное советско-японское компенсационное соглашение по лесу, которое впоследствии неоднократно продлевалось. За ним последовали соглашения по углю, разведке нефти и газа. Принцип действия этих соглашений был един - Япония предоставляла товарно-инвестиционный кредит, который впоследствии погашался советской стороной поставками продукции по установленным ценам. На японские кредиты советской стороной закупались в Японии техника и оборудование, товары производственно-технического назначения, а также потребительские товары (до 30 % общей суммы кредита). Эти соглашения привели не только к освоению ранее не использовавшихся природных ресурсов, но и к формированию новых промышленных узлов, диверсификации структуры производства и экспорта, повышению технического и технологического уровня советской промышленности на Дальнем Востоке. Но, возможно, ещё более важным результатом стало быстрое формирование на основе как компенсационных соглашений, так и прибрежной торговли системы стабильных торговых и кооперационных связей между крупными и малыми японскими и советскими фирмами и компаниями. Именно эти устойчивые и доверительные отношения стали в последующем (в конце 1980-х - 1990-х гг.) базой для включения Дальнего Востока России в цепочку торговых и инвестиционных связей не только с Японией, но и другими странами Северо- Восточной Азии.

Конечно, имелся и негативный результат для советской экономики такого типа двусторонней торгово-инвестиционной кооперации. Советско-японские экономические взаимосвязи на Дальнем Востоке строились по принципу «ресурсы в обмен на капитал и технологии». Это означало построение торговых отношений с Японией на основе теории абсолютных конкурентных преимуществ и как следствие - концентрацию экономических ресурсов в ресурсных отраслях. Впоследствии этот эффект получил название «голландская болезнь», а применительно к восточным районам России - «ресурсное проклятие». Этот эффект проявлялся всё сильнее, распространяясь с Дальнего Востока на всю советскую, а затем российскую экономику по мере освоения новых ресурсов (углеводородов), и в итоге превратился в теоретическое обоснование процессов деиндустриализации российской экономики уже в 1990-е гг.

И до настоящего времени Россия не преодолела этот губительный для экономической перспективы тренд, который усугубляет ножницы между российской и японской экономиками, всё более функционирующими в рамках разных структурно-технологических систем. Разрыв структурно-технологических уровней между странами увеличивается, что влияет на масштаб, характер и динамику взаимных торгово-экономических связей уже в XXI веке.

Внешняя торговля России с Японией

Динамика двусторонних торговых связей на протяжении последних 25 лет была крайне неустойчивой. Периоды подъёма сменялись спадами. В 1995-2002 гг. российский экспорт снизился с 3,2 до 1,8 млрд долл. США, а импорт России из Японии стагнировал на уровне 0,8-1,0 млрд долл. США1.

Рост мировых цен на энергоносители и выход на проектную мощность нефтегазовых проектов на Дальнем Востоке обусловили рост российского экспорта к 2008 г. до 10,3 млрд долл. США. А высокие темпы экономического роста в России и беспрецедентные экспортные доходы стали основой потребительского бума, одним из проявлений которого был стремительный рост спроса на японские товары (в частности, на легковые автомобили). Это привело к увеличению импорта из Японии до 18,6 млрд долл. США в 2008 г.

В 2009 г. в результате мирового финансово-экономического кризиса и связанного с ним замедления темпов развития российской экономики, введения заградительных пошлин на ввоз подержанных автомобилей из Японии и повышения пошлин на экспорт необработанной древесины (с 6,5 до 25 %) товарооборот между Россией и Японией сократился: экспорт уменьшился на 29,8 %, импорт - на 61 %. Но уже в 2013 г. товарооборот между странами достиг исторического максимума 33,2 млрд долл. США (экспорт - 19,7, импорт - 13,6), а отрицательное сальдо торгового баланса России, характерное для середины 2000-х гг., сменилось положительным2. Этому способствовали увеличение стоимостного объёма экспорта вследствие стабильно высоких мировых цен на углеводороды и наращивание объёма экспорта продукции топливно-энергетического комплекса (ТЭК) за счёт расширения ассортимента поставок. В 2009 г. начались отгрузки нефти и сжиженного природного газа (СНГ) с терминалов на юге о. Сахалин в рамках проекта «Сахалин-2» в режиме соглашения о разделе продукции (СРП), а с 2012 г. - по нефтепроводу ВСТО (Восточная Сибирь - Тихий океан).

Падение мировых цен на энергоносители на фоне событий в Украине в 2014 г. и замедление темпов роста российской экономики привели к спаду стоимостных показателей российско-японской торговли в 2014-2016 гг. Торговый оборот снизился до 16 млрд долл. США к 2016 г.

Серьёзным шоком для российско-японского торгового взаимодействия стал 2020 г., на который пришёлся пик пандемии COVID-19. Торговая активность существенно снизилась: по сравнению с 2019 г. внешнеторговый оборот уменьшился на 20,5 %, экспорт - на 20,3 %, импорт - на 20,7 %. Существенно уменьшились стоимостные объёмы экспорта всех основных товарных позиций ТЭК: угля - на 21 %, нефти - на 35,2 %, нефтепродуктов - на 23.2%, а в целом экспорт топливно-энергетической продукции в Японию уменьшился на 26,4 %. Экспорт рыбной продукции в Японию сократился на 12,7 %. Сокращение российского импорта из Японии затронуло практически все основные товарные позиции. Так, импорт продукции машиностроения уменьшился на 12,8 %, химической продукции - на 19,1 %, металлов и продукции из них - на 27,1 %.

В 2021 г. ситуация значительно улучшилась по всем позициям. Торговый оборот увеличился на 22,8 % по сравнению с 2020 г. при росте экспорта на 18,5 % и импорта на 28.3%3. Росту экспорта способствовало повышение мировых цен на углеводороды в связи с оживлением спроса, а также переориентация экспорта рыбопродукции с Китая (сохранившего и даже ужесточившего ограничения для российского импорта) на Японию при значительном росте цен на краба. В импорте оживление было обусловлено восстановлением спроса на российском рынке.

В целом нестабильность взаимной торговли объективно определялась особенностями укоренившейся товарной структуры, которая в части российского экспорта, как упоминалось выше, базировалась на эксплуатации абсолютных преимуществ в ресурсном секторе, а в части импорта - на деформированной в результате «голландской болезни» структуре промышленного производства.

Со статистической точки зрения для России торговля с Японией не играет существенной роли. В общем объёме российского экспорта доля Японии после 1998 г. в среднем составляла 2,7 %, колебалась в диапазоне 1,5-3 %, несколько повысившись после 2010 г., благодаря экспорту нефти и газа с Сахалина до 3,1-4,2 % (табл. 1).

Таблица 1. Роль взаимной торговли для России и Японии, %

Год | Доля Японии во внешней торговле России* | Доля Японии во внешней торговле Дальнего Востока** | Доля России во внешней торговле Японии*** | |||

экспорт | импорт | экспорт | импорт | экспорт | импорт | |

1998 | 3,1 | 1,9 | 24,7 | 8,4 | 0,3 | 1,0 |

1999 | 2,9 | 1,5 | 26,0 | 13,5 | 0,1 | 1,2 |

2000 | 2,7 | 1,7 | 20,1 | 15,7 | 0,1 | 1,2 |

2001 | 2,4 | 2,1 | 16,3 | 18,1 | 0,2 | 1,1 |

2002 | 1,7 | 2,1 | 20,2 | 12,1 | 0,2 | 1,0 |

2003 | 1,9 | 3,6 | 20,6 | 25,0 | 0,4 | 1,1 |

2004 | 2,0 | 5,7 | 26,0 | 40,0 | 0,6 | 1,3 |

2005 | 1,6 | 6,3 | 25,1 | 33,4 | 0,8 | 1,2 |

2006 | 1,5 | 5,9 | 22,1 | 24,6 | 1,1 | 1,1 |

2007 | 2,3 | 6,7 | 36,9 | 26,5 | 1,5 | 1,7 |

2008 | 2,3 | 7,2 | 34,2 | 31,0 | 2,1 | 1,8 |

2009 | 2,5 | 4,5 | 33,4 | 10,1 | 0,6 | 1,6 |

2010 | 3,4 | 4,7 | 33,1 | 10,1 | 1,0 | 2,3 |

2011 | 2,8 | 4,9 | 27,7 | 9,9 | 1,4 | 2,2 |

2012 | 3,0 | 4,9 | 28,5 | 9,3 | 1,6 | 2,3 |

2013 | 3,7 | 4,3 | 32,6 | 14,4 | 1,5 | 2,8 |

2014 | 4,0 | 3,8 | 29,5 | 16,6 | 0,1 | 3,0 |

2015 | 4,2 | 3,7 | 30,7 | 12,2 | 0,8 | 2,4 |

2016 | 3,3 | 3,7 | 25,7 | 7,3 | 0,8 | 1,9 |

2017 | 2,9 | 3,4 | 21,7 | 9,3 | 0,9 | 2,1 |

2018 | 2,8 | 3,7 | 21,7 | 7,9 | 1,0 | 2,1 |

2019 | 2,7 | 3,7 | 21,1 | 14,8 | 1,0 | 2,0 |

2020 | 2,7 | 3,1 | 18,8 | 13,4 | 0,9 | 1,7 |

2021 | 2,2 | 3,1 | 14,0 | 11,9 | 1,0 | 1,8 |

Источник: рассчитано по данным:

* ФТС России, https://customs.gov.ru/statistic;

** Дальневосточное таможенное управление ФТС России, https://dvtu.customs.gov.ru/statistic;

*** Trade Statistics of Japan // Ministry of Finance Japan. https://www.customs.go.jp/toukei/shinbun/happyou.htm (дата обращения: 15.08.2022).

Несущественны были и позиции импорта из Японии, составившие в среднем за 1998— 2021 гг. 4 % в общем объёме российского импорта (табл. 1).

Для Японии роль торговли с Россией статистически ещё менее значима: в среднем за указанный период её доля составляла 0,8 % в японском экспорте и 1,7 % в импорте (табл. 1).

Однако с точки зрения товарной и особенно территориальной структуры реальная роль взаимной торговли для обеих стран существенно выше. Как импорт, так и экспорт концентрируются в чувствительных для каждой страны товарных сегментах, что становится очевидным при рассмотрении ассортиментных особенностей торговли для каждой из стран. Для России чрезвычайно важное значение имеет внешняя торговля с Японией на Дальнем Востоке, для экономики которого японский рынок является одним из основных. В среднем за указанный период доля японского рынка для Дальнего Востока составляла 25,5 % по экспорту и 16,5 % по импорту (табл. 1).

Экспорт России в Японию. После 2007 г., когда был запущен проект «Сахалин-2», относительно высокая и до этого (порядка 20 %) доля продукции топливно-энергетического комплекса (сырая нефть, СПГ, каменный уголь, нефтепродукты) в российском экспорте увеличилась до 60 %, а с 2010 г. и особенно после аварии на АЭС «Фукусима-1» выросла до 80 % и более. Экспорт металлов (прежде всего алюминия и металлов платиновой группы), рыбной продукции (рыбы и морепродуктов), продукции лесной и деревообрабатывающей промышленности, включая целлюлозу, практически исчерпывал ассортимент экспорта (в 2021 г. доля продукции ТЭК снизилась до 60 %).

«Углеводородная» направленность экспорта объясняет его, и соответственно всего внешнеторгового оборота, волатильность в зависимости от ценовой конъюнктуры и особенностей регулирования рынка в самой Японии. Критическое значение импорта энергоресурсов для энергобезопасности Японии предопределяет теснейшую взаимосвязь бизнеса и государства. И хотя прямого регулирования географии поставок энергоресурсов со стороны государства почти не прослеживается, тем не менее, японское правительство фактически определяет масштабы и географическую структуру японского энергетического импорта, увязывая их с политическими приоритетами. Взамен правительство Японии обеспечивает для японских компаний благоприятные условия ведения бизнеса за рубежом, задействуя механизмы двусторонних переговоров и консультаций, программы межведомственного сотрудничества, целевую помощь странам-экспортерам по линии Официальной помощи развитию Японского банка международного сотрудничества (JBIC), осуществляя разведку новых перспективных направлений Японской государственной корпорацией по нефти, газу и металлам (JOGMEC), оказывая прямую финансовую поддержку зарубежным проектам японских компаний в форме льготных кредитов JBIC [Виньков и др. 2019].

В частности, после аварии на АЭС «Фукусима-1» Япония поставила перед собой цель усилить значение России в рамках стратегии диверсификации нефтегазового импорта с тем, чтобы ослабить зависимость от политически нестабильного Ближнего Востока. Но при этом, чтобы не попасть в зависимость от России, долю её импорта в общем японском импорте нефтегазовых ресурсов предполагалось удерживать на уровне не выше 15 %.

Начало в 2022 г. специальной военной операции на Украине нанесло чувствительный удар по российско-японской торговле. В первом полугодии 2022 г. преобладали в основном тревожные ожидания, но после того, как Япония 9 мая 2022 г. присоединилась к запрету на импорт российской нефти, эти ожидания обрели реальные очертания. Правда, запрет не затронул импорт российского СНГ и нефти с сахалинских месторождений (проекты «Сахалин-2» и «Сахалин-1»), в рамках которых осуществляется значительная часть поставок4. Поскольку в этих проектах, рассчитанных на долгосрочное сотрудничество, японские компании являются акционерами, коммерческие интересы японского бизнеса пострадали бы слишком сильно. В будущем к этим проектам вполне мог бы добавиться новый проект «Арктик СНГ-2», в котором также участвует консорциум из японских компаний, хотя сейчас его будущее туманно. Немаловажное значение имеет также существенный выигрыш в цене при импорте нефти и СНГ из России, благодаря, в частности, короткому транспортному плечу поставок из дальневосточного порта Козьмино, куда доходит нефтепровод ВСТО.

Однако чисто коммерческие соображения (даже стратегического характера) могут серьёзно рассматриваться как абсолютный критерий при принятии бизнес-решений только в воображении адептов «чистого экономического либерализма». Уния бизнеса и политического руководства, как продемонстрировали события в мировой экономике после февраля 2022 г., однозначно модифицирует критерии принятия решений в пользу политической целесообразности, что вполне соответствует, казалось бы, абстрактной теоретической концепции «новой политической экономии». Интегрированность японского бизнеса с властью реально способна кардинально изменить чисто коммерческие критерии выбора поставщиков углеводородов, перевесить премию в цене, особенно на нефть. Не случайно, объявив об исключении из запрета на импорт нефти из России поставок по линии сахалинских проектов, Япония объявила о намерении в будущем сокращать и эти поставки5. В перспективе это, конечно, может существенно модифицировать объёмы и структуру торговых связей. И вполне вероятно, что последствия начнут проявляться уже во втором полугодии 2022 г.

В перспективе, даже в случае снятия санкций (что пока представляется почти фантастическим сценарием), серьёзное давление на российский экспорт нефти и газа будет нарастать, вероятность чего подтверждается проектом новой энергостратегии Японии.

Эта стратегия предусматривает к 2030 г. повышение доли экологически чистой генерации в энергобалансе страны до 36-38 % - за счёт увеличения доли атомной генерации с 3 % до 20-22 % и доли возобновляемых источников энергии с 10% до 16-18%. Вряд ли следует утешать себя тем, что «зелёный» энергопереход займёт длительное время. Уже к 2020 г. потребление газа в Японии снизилось на 7 % при уменьшении объёмов импорта на 8 %. Одной из причин как раз являлось возвращение в эксплуатацию ряда энергоблоков атомных электростанций, остановленных после аварии на станции «Фукусима-1». Пока Россия, занимающая четвёртое место по объёму поставок СПГ в Японию после Австралии, Малайзии и Катара, увеличивает доходы от продажи нефти и газа благодаря растущим ценам. Но рано или поздно сокращение объёмов потребления перестанет компенсироваться ростом цен.

Ещё более проблематична в перспективе ситуация с поставками нефтепродуктов и угля. Здесь российские поставщики не только не имеют преимущества, но и проигрывают ценовую конкуренцию. Нефтепродукты для экспорта в Японию доставляют из сибирских регионов России железной дорогой до порта Козьмино или отправляют танкерами из других портов, что увеличивает их стоимость. Основной экспортный поток угля в Японию идёт из Кузбасса (Западная Сибирь) по железной дороге с перевалкой в портах Ванино и Восточный. Это увеличивает транспортные расходы по оценкам на 30 и 50 % по сравнению с вариантом экспорта из Индонезии и Австралии6.

Попытки диверсифицировать российский экспорт в Японию до сих пор не принесли каких-либо существенных результатов. Ограниченный ассортимент «неэнергетических» поставок, среди которых выделялись концентраты и сплавы цветных металлов, а также техническая продукция на основе сплавов драгметаллов (каталитических систем, стеклоплавильных устройств, термометрической и лабораторной продукции, фармакологических препаратов на основе платины и других цветных металлов), не смог пока переломить ситуацию и существенно изменить структуру российского экспорта в Японию. Реализуются ли наметившиеся в последнее время перспективы расширения экспорта продукции алюминиевой промышленности (в частности, по поставкам первичного алюминия с низким углеродным следом) и продовольствия (зерна, злаков, мёда, ягод, отдельных видов овощей, кондитерских изделия, колбас, чая, различных фитопродуктов) в условиях усиливающегося санкционного давления - остаётся под большим вопросом.

Импорт России из Японии. Структура импорта России из Японии в течение двух последних десятилетий также демонстрировала высокую степень инерционности.

Импорт России из Японии является более диверсифицированным, чем экспорт. Его основу составляют машины, оборудование и транспортные средства, доля которых в 2019- 2021 гг. составила около 80 % общего объёма импорта. Основными товарами в этой группе являются транспортные средства (легковые автомобили, двигатели, кузова и запасные части к ним), продукция энергетического машиностроения, электрооборудование, бытовая техника, оптические приборы, цифровые фото- и видеокамеры, контрольно-измерительная аппаратура, медтехника.

Следует учитывать, правда, что реальный объём импорта из Японии занижается, а ассортимент поставок определённым образом искажается из-за специфики системы таможенного статистического учёта. Значительная часть товаров под брендами японских торговых марок, особенно производителей бытовой техники и автомобилей, поставляется в европейскую часть России не непосредственно из Японии, а филиалами японских компаний, расположенными в третьих странах, и потому не учитывается таможенной статистикой как произведённые в Японии [Стрельцов 2016]. Хотя это несколько и корректирует структуру и объём реального импорта, но вряд ли существенно изменяет общую структурную картину.

Инвестиционные взаимодействия

Если не учитывать «золотого периода» 1960-х - 1980-х гг. (компенсационные соглашения), то начало инвестиционного бума датируется 1987 г., когда в СССР был принят Закон об иностранных инвестициях, который легитимизировал создание совместных предприятий и предусмотрел предоставление особых льгот при их размещении на Дальнем Востоке. Малые и средние японские компании, а также такие «монстры», как Sumitomo, Mitsui, Marubeni, с энтузиазмом инвестировали в 100 % японские и совместные предприятия, особенно в Восточной Сибири и на Дальнем Востоке. В первую очередь инвестиции направлялись в лесную и рыбную промышленность, а также ресторанный и гостиничный бизнес.

Японские инвестиции за короткое время заметно улучшили структурнотехнологическую ситуацию в лесной и рыбной промышленности восточных регионов. В частности, началась реализация программы развития и модернизации на основе японских капиталов и технологий марикультуры, воспроизводства рыбных ресурсов, береговой рыбообработки практически на всём протяжении прибрежной зоны Дальнего Востока (в Приморье, на Сахалине, на Камчатке). В этот период в России и на Дальнем Востоке открывались даже филиалы японских банков - как инструмент финансовой поддержки и обслуживания японских капиталов.

Но уже в первой половине 1990-х гг. японские компании столкнулись с откровенной дискриминацией со стороны российских органов власти, особенно на региональном уровне, бесцеремонным рейдерством со стороны коммерческо-криминальных структур при явном или неявном отказе, нежелании и неумении защищать интересы инвесторов со стороны государства. К этому добавились нереально высокие транзакционные издержки инвесторов, вызванные предельно высоким уровнем бюрократизации и централизации решений по одобрению и регистрации иностранных и совместных предприятий, выделению экспортных квот и репатриации прибыли, а также сложность и неоднозначность налогового регулирования, неоправданно высокие нетарифные барьеры.

Всё это привело к большим потерям для инвесторов и к их многочисленным претензиям, которые редко и неохотно удовлетворялись государственными и судебными инстанциями. Во второй половине 1990-х гг. активная деятельность японских инвесторов в представлявшихся изначально высокоприбыльных секторах и финансирование крупных программ развития на Дальнем Востоке были фактически свёрнуты.

Только в начале 2000-х гг. японские инвестиции начали возрастать. Теперь уже инициатива перешла к крупным и крупнейшим компаниям и торговым домам Японии, а преимущественным полигоном для инвестирования стала европейская часть России, особенно г. Москва и близлежащие районы, где стимулом для японских компаний являлся растущий внутренний спрос, базировавшийся на высоких темпах роста экономики и доходов населения. В восточные районы России японские инвестиции по-прежнему привлекались экспортными ресурсными проектами, но преимущественно крупномасштабными, изначально защищёнными политическими соглашениями. Наиболее ярким примером, конечно, являлись проекты освоения Сахалинского углеводородного шельфа на Дальнем Востоке в форме соглашения о разделе продукции (основными инвесторами выступили корпорации Японии и США).

Однако масштабы инвестиционного российско-японского взаимодействия остаются крайне незначительными. В 2019 г. накопленные японские инвестиции в российскую экономику составили лишь 0,11% всего накопленного за границей японского капитала, хотя при этом в целом за 2000-2019 гг. этот объём увеличился в 78 раз. Основные сферы японских вложений в России - производство автомобилей и запчастей, топливно- энергетический комплекс и добыча полезных ископаемых. Абсолютным лидером среди реципиентов японских инвестиций являлся топливно-энергетический комплекс. Общая сумма накопленных японских инвестиций в этой сфере, по оценкам российских экспертов, составила более 10 млрд долл. США, из которых 4,3 млрд вложено в «старые» проекты, работающие в режиме СРП - «Сахалин-1» и «Сахалин-2» [Виньков и др. 2019]. Именно проекты освоения месторождений каменного угля и природного газа, разведки и добычи нефти на Дальнем Востоке и в Сибири, в которые крупнейшие японские корпорации Mitsui, Mitsubishi, Sumitomo инвестировали с середины 1970-х гг., составляют до настоящего времени основу инвестиций японских корпораций в российскую экономику.

Впрочем, в последние годы японские компании стали относиться к нефтегазовым проектам более сдержанно. После резкого падения цен на нефть в 2014 г. большинство японских компаний стали осторожнее инвестировать в сырьевые проекты, их интерес к углеводородам не только в России, но и в мире в целом существенно снизился.

Автомобильная отрасль стала первой сферой, где японские компании начали активно реализовывать политику локализации и открытия производственных мощностей на территории России. Вслед за строительством завода Toyota в Санкт-Петербурге в 2005 г. заводы в России построили Nissan, Mitsubishi, Komatsu, Yokohama и другие японские компании. После того, как Renault-Nissan Alliance объявил о расширении своей доли в АвтоВАЗ до мажоритарной, ещё несколько японских автопроизводителей создали свои производства вокруг Санкт-Петербурга и в Приволжском федеральном округе.

К 2019 г. в России было создано 50 заводов японских компаний, две трети из которых имели автопромышленный профиль. Свои заводы в России построили ведущие японские автопроизводители Toyota, Nissan, Mitsubishi (совместно с Peugeot-Citroyen). Совместные предприятия с российскими партнёрами создали Isuzu и Mazda. Помимо непосредственного производства автомобилей многие японские компании успешно производили в России комплектующие. Так, в 2012 г. в Липецке был открыт крупный завод японской компании Yokohama по выпуску шин, компания Asahi Glass нарастила производство на принадлежащем ей Борском стекольном заводе. С 2014 г. в г. Всеволожск Ленинградской области работает совместное предприятие с Mitsui по выпуску металлопроката, преимущественно для производства автомобилей.

В 2010-2014 гг. были созданы предприятия и в некоторых других отраслях. Например, завод по выпуску экскаваторов и автопогрузчиков корпорации Komatsu в Ярославской области, завод по производству гидравлических экскаваторов компании Hitachi Construction Machinery в Тверской области, два совместных предприятия Toshiba и российской компании «Силовые машины» по выпуску силовых трансформаторов в Ленинградской области.

При этом японские инвесторы, возможно памятуя о негативном опыте начала 1990- х гг., предпочитают инвестировать в России в форме создания предприятий со 100 %-м японским капиталом (84,3 % всех созданных предприятий) или филиалов (7,2 %). Совместные предприятия с участием инвесторов из России и других стран не являются популярной формой.

Усиление ориентации инвестиций на эксплуатацию российского внутреннего рынка обусловило, как отмечалось выше, концентрацию японских прямых инвестиций в европейских районах России, в зоне наибольшей плотности рынка. По данным Министерства иностранных дел Японии, в 2018 г. более 350 японских компаний имели свои офисы и заводы в Москве, Санкт-Петербурге и регионах европейской части России, а из 462 японских предприятий, зарегистрированных на территории России, 89 % были расположены в Москве и Московской области [Подоба 2021].

Серьёзным стимулом для наращивания японских инвестиций в Россию стал План сотрудничества по восьми направлениям, предложенный бывшим премьер-министром Японии С. Абэ в мае 2016 г. Этот План предусматривал расширение сотрудничества в медицине, развитии городской среды, энергетике, внедрение передовых технологий. Результатом должна была стать диверсификация промышленной структуры России, при этом особый акцент делался на развитии промышленности на Дальнем Востоке. Предполагалось, что инвестиционные проекты будут отбираться с учётом их мультипликативного эффекта. Предпочтения предполагалось отдавать проектам, реализация которых повлечёт за собой развитие в других областях. Так, например, развитие инфраструктуры закладывает базу для перехода к реализации логистических, энергетических и промышленных проектов.

И всё-таки, несмотря на объявленную в Плане С. Абэ диверсификацию объектов японских инвестиций, основным их направлением оставалась энергетика. Это не удивительно, так как Япония - самый большой потребитель СПГ в мире, и вложения в проекты по сжижению природного газа в России для неё критически важны с точки зрения диверсификации каналов поставок и создания резервных возможностей.

В июне 2019 г. Mitsui & Со., Ltd и JOGMEC подписали договор о приобретении японской стороной 10% акций компании «Арктик СПГ-2», специализирующейся на производстве и экспорте в Японию и другие азиатские страны СПГ в российском секторе Арктики, разработкой которого занимается ПАО «НОВАТЭК». Это один из крупнейших энергетических проектов с японским участием в России со времен запуска нефтегазовых проектов «Сахалин-1» и «Сахалин-2». Объём инвестиций с японской стороны составляет 1 млрд долл. США. Финансирование осуществляется JBIC совместно с рядом других банков из стран Организации экономического сотрудничества и развития. Часть инвестируемых другими государствами средств застрахована государственным экспортнокредитным агентством Японии (NEXI)7.

Вплоть до приостановки инвестиционной деятельности в феврале 2022 г. прорабатывались проекты транспортировки СПГ по Северному морскому пути в рамках проекта «Ямал СПГ» транспортной компанией Mitsui O.S.K. Lines, которая совместно с COSCO владеет тремя из пятнадцати танкеров повышенного ледового класса. В рамках проекта «Арктик СПГ-2» был заключён фрахтовый контракт ещё на три судна. Планировалось, что эти танкеры будут доставлять газ до перегрузочного комплекса в Бечевинской бухте на Камчатке, где СПГ примут танкеры более низкого ледового класса, чтобы доставить в Японию8.

Одним из энергетических проектов являлось создание в посёлке Тикси, расположенном на Северном морском пути, уникального ветродизельного комплекса (ВДК) мощностью 3900 кВт по японским технологиям. Проект строительства был разработан Правительственной организацией Японии по разработке новых энергетических и промышленных технологий (NEDO) совместно с правительством Республики Саха (Якутия), ПАО «РусГидро» на основе Меморандума о сотрудничестве от 2017 г. В 2018 г. в Тикси был открыт ветропарк, состоящий из трёх ветроустановок японской компании Komai Haltec общей мощностью 900 кВт. В проекте с японской стороны участвовали компании Komai Haltec, Takaoka Toko и Mitsui. Ввод в эксплуатацию ВДК состоялся в декабре 2020 г9.

Постепенно появлялись новые проекты в области связи, транспорта, медицины и здравоохранения, сельского хозяйства, развития цифровых технологий и IT. В их числе можно упомянуть, например, проект сотрудничества между «Почтой России» и «Почтой Японии» по развитию электронной коммерции, предусматривающий продажу российских товаров в Японии на интернет-площадках с доставкой через почтовый сервис EMS10. Одним из крупнейших стал совместный проект российской компании «Хабаровский аэропорт» и консорциума японских компаний (JATCO - Japan Airport Со., Sojitz Corp, и JOIN) по развитию и модернизации управления Хабаровским международным аэропортом

им. Невельского. Инвестиции были предоставлены консорциумом, который приобрёл 10 % в АО «Международный аэропорт Хабаровск» (АО «МАХ») у АО «Хабаровский аэропорт», и правительственным фондом JOEST. Был также предусмотрен опцион на увеличение доли консорциума японских компаний в АО «МАХ» до 25 %+1 акция. В рамках рассчитанного до 2023 г. проекта в Хабаровске построен новый терминал внутренних авиалиний и осуществляется его операционное управление. На втором этапе осуществляется строительство с последующим совместным управлением нового терминала международных авиалиний Хабаровского аэропорта11.

В конце мая 2019 г. компания «РЖД», Минтранс РФ, Министерство земель, инфраструктуры, транспорта и туризма Японии (МЫТ) и Ассоциация транссибирских интермодальных операторов Японии (TSIOAJ) подписали меморандум об организации регулярных железнодорожных контейнерных перевозок по маршруту Япония - Россия - Европа. Пилотные перевозки по Транссибирской магистрали начались в 2018 г., а в 2020 г. был отправлен первый контейнерный поезд с грузами из Японии. Причём это были не отдельные контейнеры, как раньше, а целый контейнерный состав. Предполагалось, что такой способ позволит осуществлять перевозки на экономически более выгодных условиях по сравнению с перевозкой в контейнерах, и многие японские компании проявили интерес и 12 приняли участие в пилотном проекте12.

В 2017 г. компания Mitsui приобрела 10 % акций российской компании «Р-Фарм», что существенно расширило возможности её развития и увеличило потенциал для лицензирования и локализации на российском рынке инновационных лекарственных средств, разрабатываемых японскими и другими международными фармацевтическими компаниями. В Свердловской области японской компанией Nipro Corporation построен завод по производству медицинского оборудования и выпуску продукции одноразового использования, в том числе стеклянных изделий медицинского назначения. Завод компании Arkray Inc. в г. Дубна производит и продаёт глюкометры и специальное сенсорное оборудование для людей, страдающих диабетом13. В начале августа 2018 г. японская фармацевтическая компания Takeda также объявила о расширении своей производственной деятельности в России, анонсировав проект создания российско-японского центра превентивной медицины и диагностики «РЖД-Медицина» на базе клинической больницы в Хабаровске с участием Marubeni Corp., Университета Кюсю и сети медицинских центров Kameda. Доля японских инвестиций должна была составить 74 %. Открытие Центра было запланировано на март 2022 г14.

В сфере сельского, лесного и рыбного хозяйства в январе 2020 г. был подписан меморандум о «Совместном российско-японском проекте по повышению эффективности производства сельскохозяйственной и рыбной продукции на Дальнем Востоке России», предусматривающий использование технологий и ноу-хау японских частных компаний. Он включал три направления: повышение производительности и увеличение экспортного потенциала в производстве сои, кукурузы и других культур; рост производства овощей за счёт увеличения площадей теплиц в г. Якутске и других городах; расширение производства и поставок рыбы и морепродуктов внутри России и за её пределами. В 2016 г. японская компания Hokkaido Corporation инвестировала в создание в Якутии круглогодичных теплиц «Саюри» производительностью 400 тонн овощей в год. В г. Хабаровск на площадке ТОР успешно реализуется проект тепличного овощеводства.

В апреле 2018 г. японский Инвестиционный фонд Mirainovate (предыдущее наименование - Prospect Со., Ltd.) и крупнейший лесопромышленный холдинг Дальнего Востока RFP Group заключили соглашение о совместных инвестициях в предприятие по производству ежегодно 90 тыс. т топливных гранул (пеллет), используемых как топливо при производстве электроэнергии из биомассы15.

Инвестиционное сотрудничество России и Японии развивалось даже в условиях жёстких ограничений в связи с эпидемией COVID-19. В 2020 г. был подготовлен проект открытия японской гостиничной сетью Okura гостиницы в г. Владивосток, которая должна была стать первым японским отелем на территории России. Её открытие планировалось на лето 2022 г16. В декабре 2020 г. в Москве корпорация Round One, оператор самой популярной в Японии сети развлекательных комплексов закрытого типа, в сотрудничестве с SBI Банком (часть крупной японской финансовой группы SBI Holdings) открыла первый в России японский развлекательный центр Round One17. В феврале 2021 г. японская логистическая компания Toyo Trans начала выполнять регулярные рейсы по перевозке контейнеров со сборными грузами в Европу по Транссибирской магистрали18. Японский исследовательский институт RIKEN (Институт физико-химических исследований) и её венчурная дочка DNAFORM совместно с ООО «Эйдос-Медицина» (венчурная компания, основанная Казанским федеральным университетом) на основе технологии японской компании К.К. Mirai Genomics создали российско-японское совместное предприятие «Эвотек-Мирай Геномике», разработавшее в марте 2020 г. экспресс-тест для выявления COVID-19, который начали использовать с августа 2020 г. в трёх крупных международных аэропортах Москвы («Шереметьево», «Внуково» и «Домодедово»)19. Компания Takeda в г. Ярославль в апреле 2021 г. ввела в эксплуатацию линию по производству полного цикла инновационного препарата для лечения одного из видов рака крови «Нинларо».

Правда, по эпидемиологическим ограничениям были приостановлены начатые весной 2020 г. авиакомпаниями JAL и ANA регулярные рейсы между Владивостоком и аэропортом Нарита. Однако поставленная в 2019 г. на российско-японской встрече на высшем уровне цель увеличения числа взаимных поездок до 2023 г. по меньшей мере до 400 тыс. человек (в 2019 г. было перевезено 230 тыс. человек) сохранялась20.

На фоне активности японских инвесторов российское присутствие в Японии в инвестиционной сфере практически незаметно. Российские инвестиции практически не направляются в Японию. Конечно, одной из причин является определённая закрытость японского рынка для зарубежных инвесторов, которая сохраняется несмотря на принятые меры по его либерализации. Но гораздо более существенной причиной является то, что Россия заинтересована в привлечении японских капиталовложений в свою экономику для развития внутреннего рынка, а не в осуществлении собственных инвестиций в Японию, предпочитая сохранять стратегию развития торговли, основанной на естественном распределении факторов производства. Япония же стремилась к поддержанию своими инвестициями необходимого уровня торговых потоков в критически важных сферах и конструированию для себя режима наибольшего благоприятствования не только в экономической, но и в политической областях. Почему Россия игнорирует стратегические аспекты инвестиционного сотрудничества, в частности возможности включения российских производителей в производственно-технологические цепочки, предпочитая извлечение краткосрочных торговых эффектов, остаётся загадкой. Тем более что это является практически единственным способом реальной интеграции с передовой технологоэкономической системой, каковой является Япония. Особенно важно это для Дальнего Востока.

В итоге экономики двух стран по-прежнему не являются взаимозависимыми с точки зрения технологического разделения труда. Это является основной причиной скромных размеров и неопределённых перспектив в отношении как развития внешней торговли, так и наращивания инвестиций.

Санкционные вызовы

Не сразу проявившиеся, но, тем не менее, сильные изменения в области российско- японских экономических отношений начались после 24 февраля 2022 г. - начала специальной военной операции России на Украине. Япония присоединилась к санкциям, очень быстро введённым США и Евросоюзом в финансово-экономической, торговой, технологической, транспортной сферах. С тех пор Япония ввела несколько пакетов санкций, как персональных, так и финансовых, торговых, логистических. Кроме сворачивания инвестиционных планов японских компаний, сокращения торговли отдельными товарами санкции привели к разрушению логистических схем, которые были отработаны и успешно использовались в течение десятилетий в торговле России и Японии. Это существенно повлияло на состояние взаимной торговли даже в тех товарных группах, которые не затрагиваются торгово-экономическим эмбарго, введённым против России.

В результате санкций, введённых Японией в отношении России, в списке запрещённых к экспорту товаров и технологий к июлю 2022 г. оказалось более 400 товаров, среди которых полупроводники, оборудование для обеспечения морской и авиационной безопасности, телекоммуникационное оборудование, средства связи, продукция военного назначения, включая оружие, программное обеспечение, нефтеперерабатывающее оборудование, грузовая техника, самосвалы, бульдозеры, железнодорожные локомотивы, обрабатывающие станки и другое электрическое оборудование, используемое в промышленности21.

Уже в марте ряд японских компаний объявили о приостановке поставок продукции и производства в России, в том числе из-за проблем с логистикой.

Так, прекратила отгрузку продукции своему российскому дистрибьютору Panasonic - производитель телевизоров и другой потребительской электроники; производитель автокранов Tadano Ltd. приостановил поставки в Россию из-за опасений, что финансовые санкции могут помешать платежам. Производитель мотоциклов и моторов для лодок Yamaha Motor Со. также приостановила экспорт из Японии и других стран в Россию. Komatsu Ltd. решил приостановить поставки горнодобывающего оборудования и запчастей с перспективой остановки производства гидравлических экскаваторов и самосвалов на производственных мощностях в России22.

Конвейер петербургского завода Nissan (ООО «Ниссан Мэнуфэкчуринг Рус») приостановил работу в связи с логистическими перебоями в середине марта. До этого компания также приостановила поставки автомобилей в Россию. Предполагалось, что производство в Санкт-Петербурге может возобновиться с 11 мая 2022 г., но этого не произошло, запуск производства был отложен до марта следующего года23.

Совместное предприятие российской автомобилестроительной группы «Соллерс Авто» и японской Mazda во Владивостоке (ООО «Мазда Соллерс Мануфэкчуринг Рус») объявило корпоративный отпуск, который должен был завершиться 18 мая, но был продлён на неопределённый период. Простой в компании объяснили перерывом в поставках компонентов, вызванным разрывом логистических цепочек, и отметили, что это общая проблема автопроизводителей24.

Всего в марте покинули или приостановили деятельность в России 37 из 168 крупных компаний. В апреле их число увеличилось до 60. В мае ушли с российского рынка 11 фирм, а в июне - 3. Таким образом, по состоянию на 19 июня 2022 г. 74 компании из 168 (44%) приостановили деятельность или ушли из России25.

В мае был введён фактический запрет на новые инвестиции в Россию, предусматривающий, что для приобретения акций российской компании, число которых превышает 10 % общего числа, а также для предоставления новых займов российским фирмам co сроком погашения более одного года необходимо заручиться одобрением правительства. Также запрещены выплаты российским фирмам и другим организациям26.

Вместе с тем Министерство экономики, торговли и промышленности Японии составило список импортируемых из России полезных ископаемых и энергоресурсов, замена которых представляется проблематичной в краткосрочной перспективе. В список вошли: нефть, СПГ, уголь и коксующийся уголь, газы, включая неон, используемые при производстве полупроводников, палладий, ферросплавы. Зависимость Японии по этим позициям различна: 8,8 % - по СПГ, 3,6 % - по нефти, 8 % - по коксующемуся углю, 43 % - по палладию, 50 % - по феррохрому, 33 % - по ферросилицию27.

В мае, следуя решению G7, и несмотря на зависимость от российских поставок продукции ТЭК и заключённые долгосрочные контракты, Япония отказалась от покупки российского угля28 и объявила о введении эмбарго на нефть, сохранив свои доли в проектах «Сахалин-1» и «Сахалин-2», но обязалась поэтапно отказываться от импорта нефти29.

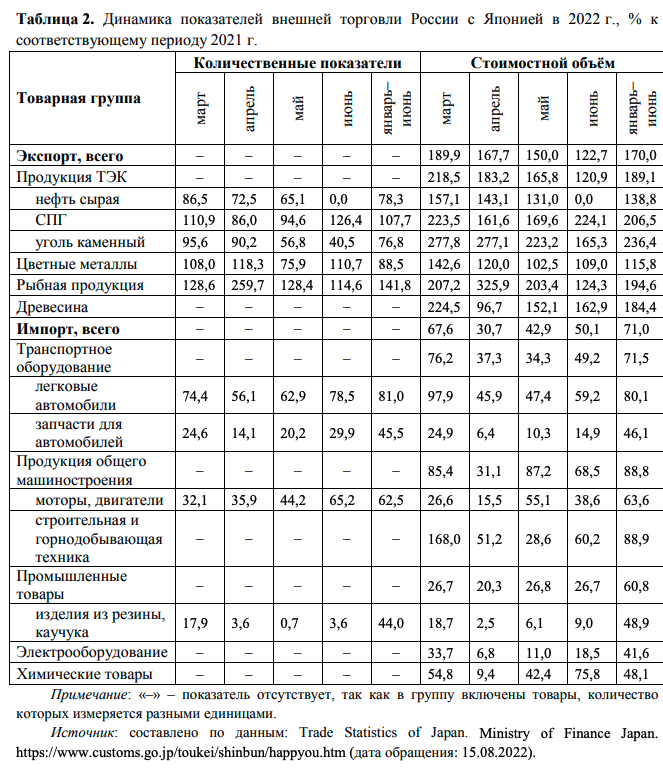

В первом полугодии 2022 г. санкционная политика Япония привела к довольно неожиданному результату.

Логистические и торговые ограничения, а также «бегство» компаний быстро сказались на японском экспорте в Россию, который в первом полугодии 2022 г. снизился почти на 30 % по сравнению с аналогичным периодом 2021 г. (табл. 2). Например, вслед за остановкой в России японских предприятий по сборке автомобилей резко упали и поставки деталей и узлов на эти заводы, на которые приходилась ранее почти 12 % японского экспорта. Прекратились поставки автопокрышек. С июля в связи с новым пакетом японских санкций прекратилась отгрузка бульдозеров, экскаваторов и другой строительной техники, похожая ситуация сложилась и с электроприборами30. Несколько скрасило картину продолжение поставок из Японии подержанных автомобилей через порты Дальнего Востока, которые не затронуты ограничениями. По оценкам при сохранении объёма таких поставок, зафиксированного в апреле (11 208 ед.) и в мае (11 630 ед.), годовой объём ввоза составит порядка 130 тыс. автомобилей, что превысит поставки предыдущих двух лет. Кроме того, цены FOB на эти автомобили выросли на 30 % и более, что связано и с тем, что увеличивается количество автомобилей практически в идеальном состоянии, мало отличающихся от новых31.

Полугодовой объём экспорта России в Японию увеличился на 70 % по сравнению с первым полугодием 2021 г. благодаря беспрецедентному росту цен на углеводороды, на которые приходится более 60 % импорта Японии из России. Ограничения привели к сокращению японского импорта в натуральных измерителях, однако в денежном выражении российский экспорт значительно возрос. Введённое в июне эмбарго на импорт нефти было перекрыто увеличением поставок СПГ и угля (табл. 2). Запрет на импорт угля из России несколько сократит стоимостный выигрыш России, но не уничтожит его вовсе.

Таким образом, предполагавшегося обрушения стоимостных объёмов взаимной торговли по итогам 2022 г. не произойдёт. Однако может быть зафиксирован беспрецедентный дисбаланс в двусторонней торговле, и дефицит Японии в экспортноимпортных операциях с Россией может выйти на самый высокий уровень в истории двусторонних отношений.

Большая доля продукции ТЭК в российском экспорте в Японию при продолжающемся росте цен на мировом рынке даёт основания предполагать, что, несмотря на катастрофическое снижение российского импорта из Японии, существенного сокращения объёма товарооборота между странами в 2022 г. не произойдёт. Более того, повышение уровня мировых цен на ряд товаров российского экспорта под влиянием нарушения равновесия на мировых товарных рынках, возможно, приведёт даже к некоторому росту стоимостных показателей двусторонней торговли.

Однако статистическое благополучие скрывает фундаментальную проблему, а именно разрушение даже того слабого уровня заинтересованности во взаимной торговле, который был характерен до санкционного противостояния. Япония декларирует стремление к замещению российских энергопоставок, а Россия вынужденно начинает перестраивать торговую логистику для замещения другими партнёрами поставок традиционно ориентированной на японского производителя продукции (транспортных средств, электроники, промышленных технологий, фармацевтики, машин и оборудования и пр.).

Возможности восстановления торгово-экономических связей зависят, конечно, не только от вероятного передела рынка, процессов импортозамещения в России, но и от происходящего сейчас процесса переформатирования политических и экономических блоков на глобальном и субглобальном рынках.

Российско-японские экономические отношения, как отмечалось выше, в значительной степени опирались на поддерживавшиеся обеими сторонами политические интересы и договорённости. В этом смысле ситуация сильно ухудшилась.

Первоначальная реакция России на японские санкции была сдержанной и сводилась к введению персональных санкций против 63 граждан Японии, в том числе первых лиц в правительстве и членов обеих палат японского парламента. Но уже в конце марта Россия прервала диалог по вопросу о подписании мирного договора, а также прекратила обсуждение вопросов организации совместной хозяйственной деятельности на Южных Курилах, заодно отменив безвизовый въезд японцев в этот регион. Этот шаг почти полностью и на неопределённое время разрушил политическую основу российско-японских экономических взаимосвязей, единственной хрупкой базой которых теперь оказываются чисто коммерческие интересы и способность каждой из сторон к замещению критически важных для неё товарных позиций.

В июне Россия расширила экономические санкции, практически прекратив действие двустороннего соглашения от 1998 г. о предоставлении Россией квот для рыбного промысла японских компаний в акватории Южных Курил. Формальным поводом стала заморозка Японией в логике финансовых санкций выплат в пользу Сахалинской области, что также предусматривалось соглашением 1998 г. Фактически этот шаг стал развитием курса на сворачивание политических основ двустороннего сотрудничества, и это является самым 32 серьезным вызовом для перспектив такого сотрудничества в целом32.

30 июня 2022 г. президент РФ подписал указ «О применении специальных экономических мер в ТЭК в связи с недружественными действиями некоторых иностранных государств и международных организаций», согласно которому имущество компании Sakhalin Energy, оператора проекта «Сахалин-2», должно быть безвозмездно передано новой российской компании, к которой перейдут все права и обязанности Sakhalin Energy. Собственность на имущество Sakhalin Energy переходит в собственность РФ и передаётся в безвозмездное пользование на срок существования СРП новой компании, операционная деятельность которой будет по-прежнему осуществляться в соответствии с условиями СРП33. 5 августа последовал новый Указ, направленный в том числе непосредственно на проект «Сахалин-1», в соответствии с которым до конца 2022 г. запрещаются любые операции «с долями участия, правами и обязанностями, принадлежащими участникам Соглашения о разделе продукции по проекту “Сахалин-1” (нефтегазоконденсатные месторождения Чайво, Одопту и Аркутун-Дагинское на шельфе о. Сахалин) и Соглашения о разработке и добыче нефти на Харьягинском месторождении на условиях раздела продукции»34. Эти меры направлены непосредственно на Японию, которая стремится, как отмечалось выше, сохранить свои возможности по участию в Сахалинских проектах.

Все эти атаки и контратаки на торгово-экономическом фронте ухудшают атмосферу российско-японского торгово-экономического взаимодействия, и без того не слишком активного. Перспективы если и не отмены, то хотя бы прекращения эскалации этих действий с целью недопущения потери потенциала сотрудничества представляются сейчас весьма туманными. И, скорее всего, они будут оставаться таковыми до тех пор, пока не станет более или менее ясным баланс выигрышей и потерь обеих сторон в этом процессе.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

Винъков А., Ивантер А., Кудияров С. Символический фундамент // Эксперт. 2019. №5. С. 18-21. https://expert.ru/expert/2019/05/simvolicheskij-fundament/ (дата обращения: 15.08.2022).

Стрельцов Д.В. Российско-японские торгово-экономические отношения: есть ли новая точка опоры? // Вестник МГИМО-Университета. 2016. № 1 (46). С. 93-105.

Подоба З.С. Прямые зарубежные инвестиции Японии: место России // Азия и Африка сегодня. 2021.

№2. С. 15-23. DOI: 10.31857/S032150750012594-5

REFERENCES

Streltsov, D. (2016). Rossiisko-yaponskie torgovo-ekonomicheskie otnosheniya: est' li novaya tochka opory? [Russian-Japanese Trade and Economic Relations: Is There a New Fulcrum?]. MGIMO Review of International Relations, 1, 93-105. (In Russian).

Podoba, Z. (2021). Pryamye zarubezhnye investitsii Yaponii: mesto Rossii [Japan’s Outward FDI: Russian Rank]. Aziya i Afrika segodnya, 2, 15-23. DOI: 10.31857/S032150750012594-5. (In Russian).

Vin'kov, A., Ivanter, A. & Kudiyarov, 8. (2019). Simvolicheskii fundament [Symbolic Foundation], Ekspert, 5, 18-21. Retrieved August 15, 2022, from https://expert.ru/expert/2019/05/simvolicheskij-fundament/ (In Russian).