Гармонизация отношений налогоплательщиков и налоговых органов в российской федерации

Опубликована Янв. 1, 2015

Последнее обновление статьи Сен. 22, 2022

Аннотация

Существенное влияние на развитие экономики, привлечение инвестиционных ресурсов, развитие непосредственно хозяйствующих субъектов оказывают налоговые отношения. В статье раскрыта сущность гармонизации налоговых отношений. Рассмотрены особенности налоговой гармонизации в Российской Федерации, а также нормативно-правовая база государства, оказывающая непосредственное влияние на формирование и развитие налоговых отношений. Приведена методика определения коэффициентов гармонизации налоговых отношений по трем уровням: страна, налогоплательщик, налог. Приведены данные о существующем состоянии налоговых правонарушений и мерах ответственности, тенденциях проведения налоговой политики, направленной на стабилизацию и гармонизацию налоговых отношений.

Ключевые слова

Гармонизация налоговых отношений, налог, налоговые отношения, налогообложение

Актуальность проблемы.

Налоговые отношения, которые возникают между налогоплательщиками и налоговыми органами, оказывают непосредственное влияние на экономику государства в целом, так как от их гармонизации зависит своевременность и полнота уплаты налоговых платежей в бюджет. Они охватывают значительную часть населения любого государства и непосредственно касаются юридических лиц, индивидуальных предпринимателей и категории физических лиц, которые имеют доходы. По состоянию на 01.01.2014 года в Российской Федерации в Единый государственный реестр внесены данные более чем 4610 тыс. юридических лиц и 3511 тыс. индивидуальных предпринимателей [1].

Анализ последних научных исследований. Вопросы гармонизации налоговых отношений освящены в трудах зарубежных авторов:

Д.М. Кальдерона, Барриекс, Джэймс. Гармонизация налоговых отношений рассматривается в рамках осуществления налоговой политики на уровне государства. Джеймс выдвинул классификацию степеней гармонизации от «нет гар-монизации» до «стандартизации» с определением перечня налогов для расчета [2]. Некоторые экономисты в основу гармонизации налоговых отношений ставят оптимальность по Парето и учитывают показатель благосостояния общества [3]. Однако вопросы гармонизации налоговых отношений в стране рассмотрены недостаточно, а для проведения мероприятий налоговой гармонизации в России необходимо учитывать и особенности развития экономики, и поведение хозяйствующих субъектов.

В ст. 57 Конституции Российской Федерации говорится: «Каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют». Это положение является главенствующим и имеет приоритет перед другими положениями системы законодательства Российской Федерации [4].

Цель работы - рассмотреть сущность гармонизации налоговых отношений в России и разработать основы методики её оценки.

Основной материал исследования. Взаимоотношения плательщиков налогов и сборов с налоговыми органами в настоящее время закреплены в первой части Налогового кодекса Российской Федерации (НК РФ) в виде прав и обязанностей обеих сторон. Впервые они были установлены Законом РФ от 27 де-кабря 1991 г № 2118–1 «Об основах налоговой системы в Российской Федерации» и в дальнейшем были значительно расширены. Реализация на практике прав и обязанностей налогоплательщиков и налоговых органов имеет большое значение не только в отношении контрольных мероприятий, но и расширяет знания в области налогообложения налогоплательщиков, например посредством реализации их права на получение бесплатной информации о действующих налогах и сборах. Это право позволяет налогоплательщикам правильно определять облагаемую базу и выполнять свою основную обязанность по полноте и своевременности уплаты налоговых платежей в бюджет государства.

Права и обязанности налогоплательщиков и налоговых органов в первую очередь определяются стратегическими целями и задачами государства и в основном проводятся посредством реализации мероприятий налоговой политики. Основным инструментом реализации задач в области налоговой политики является НК РФ. Налоговый кодекс РФ представляет собой систематизированный свод законодательных норм, регулирующих налоговые отношения в Российской Федерации. Кодекс состоит из двух частей: первой и второй. Часть первая НК РФ устанавливает систему налогов и сборов в Российской Федерации, порядок и сроки их установления, изменения и прекращения действия, а также общие для всех участников налогового процесса правила налоговых отношений, включая систему ответственности за их нарушение. Первая часть НК РФ выступает гарантом соблюдения прав и обязанностей налогоплательщиков и налоговых органов. Она содержит установленный их перечень и, что немаловажно, меры контроля за их соблюдением. В части второй НК РФ предусмотрен порядок исчисления и уплаты конкретных налогов, входящих с систему налогов и сборов РФ. Вторая часть способствует реализации прав и обязанностей налогоплательщиков, так как позволяет на основе знаний порядка исчисления и уплаты налоговых платежей избежать налоговой ответственности [5].

При рассмотрении вопросов гармонизации налоговых отношений между налогоплательщиками и налоговыми органами отправным моментом является сама сущность налогов, их предназначение. С одной стороны, государственная политика в области налогообложения и финансов должна быть направлена на выполнение их основной фискальной функции, то есть своевременное и полное поступление налоговых платежей в доходную часть бюджетов всех уровней. С другой стороны, налогоплательщики должны располагать такими обстоятельствами, при которых могли бы выполнить налоговые обязательства.

Одно из направлений гармонизации налоговых отношений – это устранение двойного налогообложения хозяйствующих субъектов и необходимость установления международных правил налогообложения. Например, когда компания, являясь резидентом страны А, реализует товар в стране В или получает доходы от источников этой страны, то обе страны имеют право установить на данные доходы налог. Международные правила необходимы для устранения двойного налогообложения и позволяют осуществлять хозяйственную деятельность в полной мере [6].

С точки зрения оценки гармонизации налоговых отношений необходимо разработать количественные критерии, посредством которых можно оценить процесс гармонизации. Следует отметить, что в рамках гармонизации налоговых отношений осуществляется гармонизация прав и обязанностей налогоплательщиков и налоговых органов. С целью определения эффективности процесса гармонизации можно рассмотреть абсолютные и относительные показатели. Отправной точкой служит принятие положения о том, что при полной гармонизации прав и обязанностей налогоплательщиков и налоговых органов отсутствует задолженность по налогам и сборам, подлежащим уплате в бюджет и внебюджетные фонды. Это положение носит теоретический характер и на практике показатель гармонизации отношений между налогоплательщиками и налоговыми органами никогда не достигнет нулевого значения, но чем больше уровень гармонизации, тем меньше значение показателя.

Исходя из вышеизложенного, абсолютным критерием гармонизации на уровне экономического субъекта авторы рекомендуют принять неуплаченную сумму налогов и сборов конкретного субъекта, а на уровне государства – неуплаченную сумму налогов и сборов всех экономических субъектов страны. Такой показатель правомерно рассчитывать в отношении субъекта Российской Федерации и иных территориальных образований, поскольку законодательные ор-ганы государственной власти субъектов и представительные органы муниципальных образований в рамках своих полномочий имеют право изменять отдельные элементы налогообложения и таким образом влиять на величину налоговых платежей и налоговую нагрузку экономических субъектов.

Относительные критерии гармонизации авторы предлагают рассчитывать как общий, так и частные. Общий коэффициент гармонизации показывает, как соотносятся между собой показатели суммы неуплаченных налогов и сборов и общей суммы начисленных налогов и сборов за конкретный календарный год на уровне государства. Относительный критерий определяется по формуле:

К = ∑Х / ∑Н, (1)

где К – общий коэффициент гармонизации,

∑Х – сумма неуплаченных налогов и сборов,

∑Н – общая сумма налоговых платежей и сборов.

При абсолютной гармонизации данный показатель должен быть равен нулю, максимальное его значение равно единице, что может быть только теоретически. Следовательно, чем меньше значение общего коэффициента гармонизации, тем выше эффективность гармонизации налоговых отношений налогоплательщиков и налоговых органов.

Частные коэффициенты гармонизации правомерно рассчитывать в отношении конкретного хозяйствующего субъекта с целью проведения анализа аспектов, влияющих на уплату налоговых платежей, и возможностью сравнения показателя гармонизации по отдельным налоговым периодам и отдельным видам налогов. В отношении хозяйствующего субъекта как налогоплательщика коэффициент рассчитывается по формуле:

Кi = ∑Хi / ∑Нi, (2)

где Кi – коэффициент гармонизации в отношении налогоплательщика,

∑Хi – сумма неуплаченных налогоплательщиком налогов и сборов,

∑Нi – общая сумма исчисленных налоговых платежей и сборов.

Второй частью Налогового кодекса Российской Федерации установлены положения по исчислению налогов и сборов. Правильное и полное их применение также зависит как от компетенции законодательных органов власти, устанавливающих законы, и налоговых органов, так и от ответственности налогоплательщиков. Исходя из этого, целесообразно рассчитывать коэффициент гармонизации в отношении отдельных видов налогов как на уровне государства, так и на уровне экономических субъектов. Этот коэффициент авторы предлагают рассчитывать по формуле:

Кt = ∑Xt / ∑Нt, (3)

где Кt – коэффициент гармонизации по конкретному налогу,

∑Хt – сумма неуплаченных платежей по конкретному налогу,

∑Нt – общая сумма исчисленных налоговых платежей по конкретному налогу.

Предложенная авторами методика расчета системы коэффициентов гармонизации налоговых отношений между налогоплательщиками и налоговыми органами позволяет проводить более детально анализ возникновения недоимки как на уровне хозяйствующего субъекта, так и на уровне государства и принимать соответствующие мероприятия по ее снижению.

Гармонизация налоговых отношений в основном осуществляется посредством проведения мероприятий налоговой политики. С помощью налоговой политики осуществляется налоговая гармонизация во всех ее направлениях. Прежде всего, с целью построения эффективной налоговой системы проводится взвешенная налоговая политика государства, которая в перспективе должна ориентировать систему налогообложения на установление оптимального уровня реального налогового бремени на хозяйствующие субъекты при одновременном соблюдении фискальных интересов государства. Кроме того, налоговая политика в этом направлении гармонизации налоговых отношений должна быть ориентирована на устранение неоднородности экономического развития отдельных отраслей и видов хозяйственной деятельности в части получаемых ими доходов [7]. Обеспечение равенства прав, обязанностей и ответственности налогоплательщиков и государства достигается проведением налоговой политики, нацеленной на соблюдение обязательного соотношения законодательно установленных полномочий и обязанностей налоговых сторон, а также общепринятых принципов налогообложения [8].

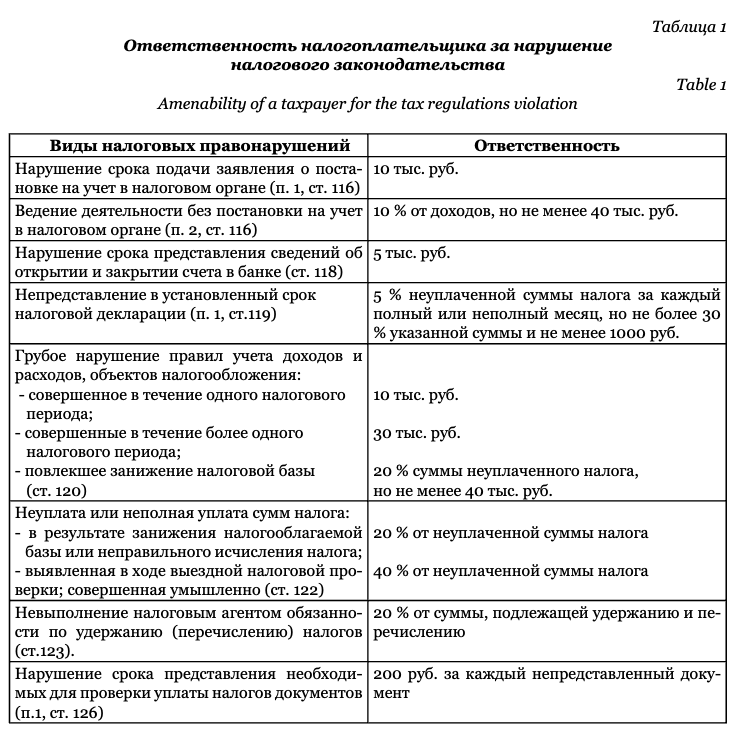

В первой части Налогового кодекса предусмотрены меры ответственности налогоплательщиков за совершение налогового правонарушения, то есть невыполнение своих обязанностей, мерами этими являются налоговые санкции. Они устанавливаются и применяются в виде денежных штрафов. При этом, если имеются смягчающие обстоятельства, размер штрафа подлежит снижению не менее чем в 2 раза. Вместе с тем, при наличии обстоятельств, отягчающих ответственность налогоплательщика, размер штрафа увеличивается на 100%.

Главой 16 Налогового кодекса Российской Федерации установлены виды налоговых правонарушений и ответственность за их совершение. В таблице 1 представлены отдельные виды налоговых правонарушений, связанные с невыполнением обязанностей налогоплательщика, и ответственность за их совершение.

Положения Налогового кодекса о применении штрафов носят не только характер наказания за совершение налогового правонарушения, но и имеют предупреждающий характер, то есть способствуют своевременному выполнению налоговых обязательств налогоплательщиками.

Соблюдение прав налогоплательщика гарантируется исполнением обязанностей налоговых органов и их должностных лиц, а также порядком реализации актов налоговых проверок, который утвержден административным регламентом Федеральной налоговой службы и устанавливает конкретные сроки исполнения обязанностей по отношению к налогоплательщику. Если налогоплательщик по каким-либо вопросам налогообложения имеет возражения, то он в соответствии с налоговым законодательством имеет право обратиться за разъяснением в налоговую инспекцию по месту учета, в вышестоящий налоговый орган, а также подать иск в арбитражный суд.

Следует отметить, что на гармонизацию отношений налогоплательщиков и налоговых органов, в том числе обеспечение равенства прав и обязанностей и ответственности налогоплательщиков и налоговых органов как представителей государства, влияют следующие факторы:

• экономические;

• политические;

• законодательные;

• социальные.

Влияние экономического фактора на гармонизацию налоговых отношений усиливается в связи с проведением в Российской Федерации курса на широкое применение инновационных процессов в экономике с учетом достижения положительного эффекта в ограниченный период времени. Одной из составляющих положительного эффекта является увеличение сумм налоговых поступлений в бюджет государства. Полная и своевременная уплата платежей в свою очередь зависит от гармонизации налоговых отношений [9].

Экономические и политические факторы тесно взаимосвязаны и определяют налоговую политику государства, следовательно, влияют на взаимоотношения между налогоплательщиками и налоговыми органами, которые законодательно закреплены в правах и обязанностях обеих сторон. Законодательные факторы являются следствием проводимой стратегии и тактики в области налогообло жения и закрепляют направления развития в виде законодательных и норматив-ных актов.

Социальные факторы во многом зависят от готовности общества исполнять установленные государством законы и взаимосвязаны тесно с экономическими факторами, а также зависят от уровня налоговой культуры плательщиков налогов и сборов. Одной из составляющих уровня налоговой культуры плательщиков налогов и сборов являются знания, получаемые подрастающим поколением в учебных заведениях. Вопросы формирования налоговой культуры могут решаться путем включения в учебные планы курсов по выбору по налогообложению, а также благодаря участию практических работников налоговых органов в учебном процессе. Это возможно в связи с перспективами развития сотрудничества образовательных учреждений и бизнес-сообщества в России [10].

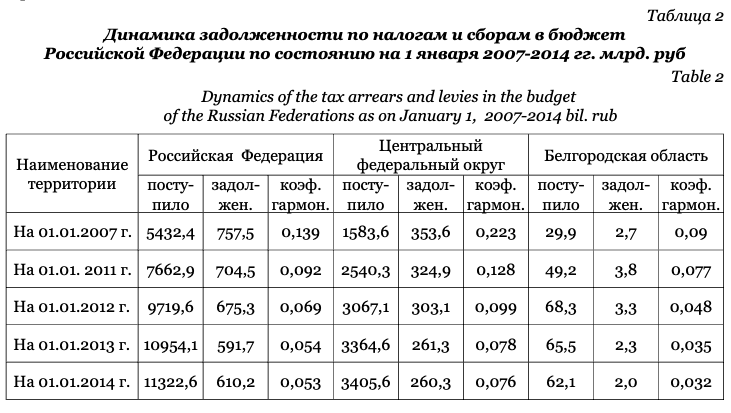

Как отмечалось, критерии гармонизации налоговых отношений между нало-гоплательщиками и налоговыми органами можно оценить посредством налого-вой задолженности в бюджетную систему России. В связи с чем целесообразно рассмотреть динамику задолженности за период 2006-2013 гг. (таблица 2).

При анализе данных таблицы 2 следует учитывать, что в суммах поступлений по налогам и сборам и задолженности учтены суммы за разные налоговые периоды, но поступившие в бюджет за соответствующий календарный год. Поэтому не следует делать вывод с большой достоверностью о росте эффективности взаимоотношений между налогоплательщиками и налоговыми органами. Тем не менее, уменьшение значения коэффициента гармонизации по отношению к поступившим платежам имеет тенденцию к снижению в целом по Российской Федерации.

Выводы и перспективы дальнейших научных разработок.

В области сочетания налоговых интересов всех уровней власти должна реализовываться обоснованная налоговая политика, призванная обеспечить как гармоничное разграничение прав по установлению и введению налогов федеральным центром, субъектами федерации и муниципальными образованиями, так и межбюджетную сбалансированность национальной налоговой системы. Налоговая политика в этом направлении налоговой гармонизации должна выравнивать неоднородности социально-экономического развития отдельных территорий.

В докладе о результатах и основных направлениях деятельности Министерства финансов Российской Федерации на 2014-2016 годы сказано о необходимости применения всех мер по повышению поступлений в бюджет государства, в том числе по принудительному взысканию задолженности и урегулированию задолженности путем проведения зачета, а также обеспечения роста эффективности взыскания. Повышение эффективности гармонизации отношений между налогоплательщиками и налоговыми органами позволит осуществить эти задачи.

Список литературы