Малое и среднее предпринимательство: трансформация российской системы кредитования и микрофинансирования

Published: Jan. 1, 2018

Latest article update: Nov. 21, 2022

Abstract

Введение: в настоящей статье представлены результаты анализа истории мелкого предпринимательства России и проблемы современного состояния правового регулирования в сфере малого и среднего бизнеса; исследованы вопросы, связанные с современными возможностями и условиями предоставления национальными кредитными институтами денежных средств субъектам малого и среднего предпринимательства (далее - МСП). Цель: построение перспективного правового и пруденциального контура кредитных институтов и повышение защиты интересов субъектов малого и среднего предпринимательства как стороны кредитного договора (договора займа). Методы: совокупность ряда методов научного познания, среди которых в качестве основных можно выделить такие методы, как метод анализа, синтеза, обобщения, индукции и дедукции, классификации, интерпретации, исторический, сравнительный, компаративистский, статистический, социологический метод. Результаты: по итогам проведенного исследования авторами в контексте повышения доступности кредитных ресурсов для субъектов МСП внесены предложения по совершенствованию структуры российской банковской системы в целом, а также правового статуса ее нового субъекта - банка с базовой лицензией; внесены предложения по совершенствованию условий предоставления заемных средств субъектам МСП формальными субъектами банковской системы, а также микрофинансовыми организациями и кредитными кооперативами в аспекте конвергенции их регулирования с кредитными организациями и снижения возможностей регуляторного арбитража. Выводы: институциональная система кредитования МСП находится в состоянии трансформации, требуются разработка правового контура микрофинансового и кооперативного банка, а также обновление правового статуса небанковских депозитно-кредитных организаций.

Keywords

Микрофинансирование, кредитный кооператив, микрофинансовая организация, максимальный размер риска на одного заемщика, кредитование, условия кредитного договора, банк с базовой лицензией, банк с универсальной лицензией, малое и среднее предпринимательство

Введение

Малое и среднее предпринимательство относится к такому многоаспектному явлению, которое способно оказать влияние на все сферы жизни общества. В условиях рыночной экономики состояние малого и среднего бизнеса приобретает особое значение, поскольку данный фактор является ключевым условием развития конкуренции. Малый бизнес играет ведущую роль в создании рабочих мест, доказательства чего еще в 1979 году привел в своем нашумевшем докладе «Процесс создания рабочих мест» (The Job Creation Process) профессор Дэвид Л. Бёрч [20]. Вместе с тем, как показывают эмпирические исследования, созданные рабочие места на малых предприятиях весьма краткосрочны и быстро высвобождаются, «уровень выживания для новых и существующих производственных рабочих мест резко возрастает с размером работодателя» [22, р. 297].

Малый бизнес - основное пристанище для молодежного и женского предпринимательства. Так, по данным, обнародованным экономистом Майклом Дж. МакМанусом в докладе «Право собственности на женский бизнес: Данные опроса владельцев бизнеса за 2012 год», из общего числа предприятий (9878397), принадлежащих женщинам, почти все (9877577, т. е. 99,9 %) являются субъектами малого предпринимательства. На них занято более 8 млн работников. Компании, принадлежащие женщинам, предоставляют зарплату сотрудникам на сумму более 264 млрд дол. США и вносят 1,4 трлн дол. в национальную экономику США [27, с. 2]. По заявлению основанной в 1975 году Национальной ассоциации женщин-предпринимателей США (NAWBO)1 (URL: https://www.nawbo.org/ (дата обращения: 16.12.2017).), объединяющей более 10,1 млн членов, принадлежащий женщинам бизнес представляет наиболее быстро растущий сегмент американской экономики.

С позиции психологического здоровья нации именно в сфере малого и среднего предпринимательства формируется и развивается слой социально активных людей, способных в будущем стать «драйверами» отече ственной экономики и стратегическими собственниками. Согласимся с мнением Администратора SBA L. McMahon: «Владение бизнесом - один из самых эффективных способов обеспечения финансового будущего для себя, обеспечения наших семей, выполнения наших обязательств перед нашими сообществами и стимулирования экономического роста страны» [26].

Признание достоинств малого и среднего предпринимательства и необходимости его развития в России привели в последние годы к формированию соответствующей системы правового обеспечения, принятию государственных программных документов, созданию специальных институтов развития. Однако предпринятые меры не привели к решению поставленных задач - практика выявляет значительные проблемы в сфере малого и среднего бизнеса. В этой связи важным представляется, отталкиваясь от результатов истории мелкого предпринимательства России, на основе анализа современной системы правового обеспечения малого и среднего бизнеса и практики его применения, изучения правовых механизмов финансирования малых и средних предприятий, предложить оптимальные подходы к формированию наиболее востребованных форм поддержки МСП - кредитования и микрофинансирования.

Малое и среднее предпринимательство: уроки истории

Стремление к предпринимательской инициативе органично природе человека, но культура и этика предпринимательства, система ценностей и приоритетов формируются в обществе десятилетиями и даже столетиями.

Экскурс в историю «мелкого» предпринимательства дореволюционной России позволяет прийти к выводам, актуальность которых не утрачивается и сегодня: поскольку мелкое (ныне - малое) предпринимательство никогда не было основой экономики России, оно может развиваться либо при поддержке государства, либо, по меньшей мере, при его благосклонном отношении. Второй, на практике - превалирующий, подход был выражен П. А. Столыпиным: «Пусть каждый устраивается по-своему, и только тогда мы действительно поможем населению» [16, с. 103].

К значимым для проблематики нашего исследования урокам истории представляется возможным отнести следующее: малое предпринимательство всегда находилось «на вторых ролях» при выстраивании как государственной бюджетной политики, так и кредитной политики банков, вследствие чего:

- финансовая поддержка государств ом мелкого бизнеса в форме предоставления субсидий была незначительной [13, с. 287];

- основное внимание банки уделяли кредитованию крупного бизнеса, несмотря на последовательный рост к началу XX в. интереса кредитных учреждений к мелкому предпринимательству [12, с. 23-24];

- сосредоточение крупных банков в Москве и Санкт-Петербурге и неразвитость банковской системы на местах приводили к необходимости дифференциации форм кредитования мелких предпринимателей: задействованности раннекапиталистических кредитных учреждений (банкирские дома), а также сети небанковских кредитных организаций - кредитных кооперативов, обществ взаимного кредитования, ссудо- сберегательных товариществ, земских касс мелкого кредита, число которых стабильно возрас- тало[2, с. 19-24; 4, с. 175; 18, с. 161].

Малое и среднее предпринимательство: правовое оформление

Современное правовое обеспечение малого предпринимательства стало складываться в России на рубеже 80-90 гг. XX в. и связано с кардинальными изменениями во всех ипостасях жизни общества.

В настоящее время системообразующим актом, определяющим основы функционирования малого и среднего бизнеса в России, является Федеральный закон от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации»2 (О развитии малого и среднего предпринимательства в Российской Федерации: Федер, закон от 24 июля 2007 г. № 209-ФЗ // Собр. законодательства Рос. Федерации. 2007. № 31, ст. 4006.) (далее - Закон о МСП), принятый с учетом рекомендаций Европейской комиссии от 6 мая 2003 г. для определения микро-, малых и средних предприятий 2003-361-ЕС. Это, «безусловно, имело значение, учитывая желание России вступить в ВТО», - справедливо указывает Т. М. Звездина [5, с. 48].

Однако, несмотря на то, что при разработке Закона о МСП были учтены более чем пятнадцатилетний российский опыт регулирования соответствующих общественных отношений, а также практика регламентирования Европейского союза, Закон о МСП не стал оплотом правовой стабильности в данной сфере: за немногим более чем десятилетний период в него вносились изменения и дополнения восемнадцатью законодательными актами. Не миновали переменчивой судьбы и основополагающие нормы анализируемого акта - определяющие критерии отнесения хозяйствующих субъектов к субъектам МСП.

Так, Федеральным законом от 29 июня 2015 г. № 146-ФЗ3 (О внесении изменений в главу 23 части второй Налогового кодекса Российской Федерации: Федер, закон от 8 июня 2015 г. № 146-ФЗ // Собр. законодательства Рос. Федерации. 2015. № 24, ст. 3373.) максимальная суммарная доля участия иностранных юридических лиц и (или) юридических лиц, не являющихся субъектами МСП, была повышена с 25 % до 49 %. Следствием данного изменения явилось значительное (почти в два раза) увеличение потенциала привлечения в малый и средний бизнес иностранного капитала и средств крупных предприятий. При этом в Законе о МСП был закреплен значительный перечень «инновационных характеристик» деятельности хозяйственных обществ, наличие которых позволяет вообще не учитывать размер доли иностранных инвесторов и крупного бизнеса для получения статуса субъекта малого и среднего предпринимательства.

Федеральным законом от 29 декабря 2015 г. № 408-ФЗ4 (О внесении изменений в отдельные законодательные акты Российской Федерации: Федер, закон от 29 дек. 2015 г. № 146-ФЗ // Там же. 2016. № 1, ч. 1, ст. 28.) был качественно изменен финансовый критерий отнесения к малым и средним предприятиям - категория «выручка», ранее применявшаяся для характеристики финансового показателя деятельности субъектов МСП, была заменена на категорию «доход».

Что касается количественной составляющей финансового показателя отнесения к субъектам МСП, то предельные значения дохода, полученного от осуществления предпринимательской деятельности за предшествующий год (без учета НДС) для каждой категории субъектов малого и среднего предпринимательства в настоящее время закреплены постановлением Правительства РФ от 4 апреля 2016 г. №2655 (О предельных значениях дохода, полученного от осуществления предпринимательской деятельности, для каждой категории субъектов малого и среднего предпринимательства: постановление Правительства Рос. Федерации от 4 апр. 2016 г. № 265 // Там же. № 15, ст. 2097). До 1 августа 2016 г. предельные значения выручки от реализации товаров (работ, услуг) для каждой категории субъектов МСП определялись постановлением Правительства РФ от 13 июля 2015 г. № 7026 (О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства: постановление Правительства Рос. Федерации от 13 июля 2015 г. № 702 (утратило силу) // Там же. 2015. № 29, ч. 2, ст. 4500.), увеличившим рассматриваемые показатели вдвое против ранее установленных постановлением Правительства РФ от 9 февраля 2013 г. № 1017 (О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства: постановление Правительства Рос. Федерации от 9 февр. 2013 г. № 101 (утратило силу) // Там же. 2013. № 7, ст. 646.).

Казалось бы, столь кардинальная понятийно-правовая пертурбация должна была привести к значительному росту числа субъектов МСП. Но этого не произошло - хоть и положительная количественная динамика (табл. 1) является вялотекущей и не демонстрирует резких взлетов.

При этом нужно учитывать, что в условиях изменения «номинала» ряда характеристик понятия субъектов МСП практически вдвое степень валидности результатов простого статистического сравнения весьма низка.

Отметим также, что официальная статистика не обнаруживает позитивных изменений и применительно к другим важнейшим показателям сферы МСП. Так, выявлена негативная динамика числа работников, занятых у работодателей - субъектов МСП. По сравнению с 2010 г.8 (URL: http://www.gks.ru/free_doc/new_site/business/prom/ small_business/tom1.html (дата обращения: 15.12.2017)) (19 082 100 чел.) число замещенных рабочих мест субъектов малого и среднего предпринимательства в 2015 г.9 (URL: http://www.gks.ru/free_doc/new_site/business/prom/ small_business/itog2015/3-ip.htm(дата обращения: 15.12.2017)) (18 439 721 чел.) сократилось на 3,37 % и снизилось до 24,0 % от общей численности рабочей силы в Российской Федерации (исходя из общей численности рабочей силы в Российской Федерации в 2015 г. - 76,6 млн человек10 (Социально-экономическое положение России за 2016 год (уточненные итоги). М.: Росстат, 2016. С. 211. URL: http://www.gks.ru/free_doc/doc_2016/social/Utoch -osn-12-2016.pdf (дата обращения: 15.12.2017).)). По состоянию на 10 декабря 2017 г. по данным ФНС России11 (URL: https://ofd.nalog.ru/statistics.html (дата обращения: 15.12.2017)) число работников субъектов МСП составило 16 033 816 чел. - т. е. сократилось еще на 13,1 % по сравнению с итоговыми данными 2015 г.

Приведенная статистика еще раз подтверждает наличие неизрасходованных ресурсов малого бизнеса России. Это притом, что опыт зарубежных стран обнаруживает иные результаты.

Во всем мире малые предприятия - подавляющее большинство хозяйствующих субъектов. Сотасно докладу «Перспективы конкурентоспособности МСП 2015: связь, конкуренция и изменения для инклюзивного роста» Международного торгового центра (Женева, ITC) [23], малые предприятия составляют более 95 % всех фирм; на них приходится примерно 50% ВВП, и они используют 60-70 % глобальной рабочей силы.

Как отмечает помощник администратора Управления международной торговли SBA Питер Дж. Казамиас: «Чтобы оценить потенциал, важно понимать, что малый бизнес - действительно очень большой бизнес. В США 53 % работников заняты малым бизнесом. Эти предприятия создали три из четырех рабочих мест с 1992 года» [21].

Таким образом, на данном этапе можно констатировать печальный результат: в России ожидаемого «мультипликативного эффекта» от изменений категориального аппарата не произошло. Причина недостижения стратегической цели существенного развития МСП видится, в том числе, в непоследовательной российской правовой политике последних лет.

Правовая политика в сфере малого и среднего предпринимательства

Известно, что, помимо Закона о МСП, деятельность субъектов малого и среднего предпринимательства регулируется целым рядом не всегда скоординированных между собой и с базовым законом нормативных правовых актов [14, с. 191-192, 196-208], внесение изменений в которые порой приводит к нежелательным социально-экономическим эффектам. Так, аудитор Счетной палаты РФ С. А. Агапцов усматривает прямую корреляцию сокращения армии индивидуальных предпринимателей на 6,3 % за период 2010-2016 гг. с увеличением с 1 января 2013 г. суммы страховых взносов, подлежащих уплате в Пенсионный фонд РФ [1, с. 118].

Не способствует росту числа субъектов малого предпринимательства появление в Налоговом кодексе РФ12 (Налоговый кодекс Российской Федерации. Часть вторая от 5 авг. 2000 г. № 117-ФЗ // Собр. законодательства Рос. Федерации. 2000. № 32, ст. 3340.) нормы о представлении налоговыми агентами ежеквартального отчета по налогу на доходы физических лиц (и. 2 ст. 230), регламентация требований к работодателям - микропредприятиям новой главой 48.1 Трудового кодекса РФ13 (Трудовой кодекс Российской Федерации от 30 дек. 2001 г. № 197-ФЗ // Там же. 2002. № 1, ч. 1, ст. 3.) и др.

Вместе с тем ряд изменений законодательства 2014-2016 годов был направлен на улучшение режима деятельности субъектов МСП. Речь идет о «налоговых каникулах14 (Пункт 4 ст. 346.20 и п. 3 ст. 346.50 Налогового Кодекса РФ, применяющиеся с 1 января 2015 г. до 1 января 2021 г.) и «надзорных каникулах15 (О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля: Федер, закон от 26 дек. 2008 г. № 294-ФЗ (ст. 26.1) // Там же. 2008. № 52, ч. 1, ст. 6249.), продлении срока действия «малой приватизации16 (Об особенностях отчуждения недвижимого имущества, находящегося в государственной собственности субъектов РФ или в муниципальной собственности и арендуемого субъектами малого и среднего предпринимательства, и о внесении изменений в отдельные законодательные акты РФ: Федер, закон от 22 июля 2008 г. № 159-ФЗ (ч. 3, ст. 10) // Там же. № 30, ч. 1, ст. 3615.), ужесточении контроля за выполнением требований по привлечению малых предприятий к закупкам товаров, выполнению работ, оказанию услуг для государственных и муниципальных нужд17 (О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд: Федер, закон от 5 аир. 2013 г. № 44-ФЗ (ст. 30) // Там же. 2013. № 4, ст. 1652.) и др.

Наконец, нельзя не упомянуть о создании специального института - АО «Федеральная корпорация по развитию малого и среднего предпринимательства» (Корпорация MC18 (О мерах по дальнейшему развитию малого и среднего предпринимательства: указ Президента Рос. Федерации от 5 июня 2015 г. № 287 // Там же. 2015. № 23, ст. 3306.), ставшего системным интегратором мер поддержки малого и среднего бизнеса19 (URL: http://corpmsp.ru/ (дата обращения: 15.12.2017).). Компаративистское исследование институтов государственной поддержки малого и среднего бизнеса России и зарубежных стран позволяет прийти к выводу, что цели создания и функционал Корпорации МСП во многом схожи (аналогичны) с миссией Администрации малого бизнеса США (Small Business Administration - SBA20 (URL: https://www.sba.gov/ (дата обращения: 15.12.2017).)), учрежденной в 1953 году одновременно с принятием Конгрессом США первого федерального закона о поддержке малого бизнеса (The Small Business Act of July 30, 1953). Так, основная обязанность SBA - помогать малому бизнесу, оказывать ему поддержку на правительственном уровне, всемерно развивать свободную рыночную экономику. Одна из целей Корпорации МСП - также оказание поддержки субъектам МСП и организациям, образующим инфраструктуру поддержки субъектов МСП.

И это притом, что правовое положение названых институтов различно. Корпорация МСП - акционерное общество, являющееся, по нашему мнению, юридическим лицом публичного права, обладающим двойственной правовой природой. SBA по своему правовому статусу - федеральное агентство правительства США. Руководителя SBA назначает Президент и утверждает Сенат.

В целом можно сделать вывод о том, что в российском законодательстве сложился специальный правовой режим МСП, характеризующийся совокупностью установленных законом особенностей правового регулирования деятельности малых и средних предприятий. Важно, чтобы находящиеся в арсенале государства средства воздействия способствовали достижению определенных целей государственной политики в области развития малого и среднего предпринимательства (ст. 6 Закона о МСП), созданию «условий для эффективного функционирования рыночной экономики, решения социальных задач, стоящих перед обществом» [6, с. 10].

Попутно заметим, что в рамках названного специального правового режима нами была выявлена дифференциация на правовой режим деятельности малых предприятий и, соответственно, средних предприятий. Различия - явно не в пользу средних предприятий - приводят к инициированию хозяйствующими субъектами изменения своей категории и, как следствие, к сокращению количества средних предприятий (за период 201021 (URL: http://www.gks.ru/free_doc/new_site/business/prom/ small_business/toml.html (дата обращения: 15.12.2017).) —201522 (URL: http://www.gks.ru/free_doc/new_site/business/prom/ small_business/itog2015/itog-spn2015.html (дата обращения: 15.12.2017)) гг. - на 23,9 %)и росту микропредприятий (на 9,4 % за указанный период).

По справедливому выводу аудитора Счетной палаты РФ, «одной из причин роста количества микропредприятий является ликвидация средних предприятий, в том числе путем дробления бизнеса, и их переход в категорию микропредприятия. Изменение категории субъекта МСП дает определенные преференции при налогообложении и получении государственной поддержки» [1, с. 115]. Однако, по мнению зарубежных исследователей, средние предприятия характеризуются более высокой, нежели малые, производительностью труда (24, р. 212].

В качестве промежуточного итога исследования также выскажем мнение: при определении вектора государственной правовой политики в сфере малого и среднего предпринимательства особое внимание надо уделять обеспечению стабильности условий хозяйствования, позволяющей грамотно выстроить бизнес-политику субъекта МСП.

Самозанятые граждане - новая категория субъектов малого и среднего предпринимательства?

Перманентные изменения законодательства, зачастую в неблагоприятную для малого бизнеса сторону, имеют и другие негативные с позиции публичных интересов последствия - рост объема теневой экономики. В определении масштабов армии самозанятых информация разнится - источники называют 16 млн человек (Минтруд), 25 млн (Росстат), 40 млн (эксперты)23 (URL: https://rg.ru/2017/05/15/samozaniatym-rossiianam-dlialegalizacii-predlozhili-brat-patenty.html (дата обращения: 15.12.2017)). Проанализировав данные статистической отчетности за 2016 год, аудиторы Счетной палаты РФ, обозначив масштаб трудоспособного населения, занятого в теневом секторе экономики, - более 20,5 млн человек, обнародовали вывод: «индивидуальные предприниматели, официально прекратившие деятельность, либо работники, ушедшие из сферы наемного труда, продолжают работать в неформальном секторе экономики» [1, с. 121], при этом большая часть из них является самозанятыми.

В настоящее время легализация самозанятых граждан осуществляется путем их постановки на учет в налоговых органах в порядке, определенном п. 7.3 ст. 83 Налогового кодекса РФ24 (Налоговый кодекс Российской Федерации. Часть первая от 31 июля 1998 г. № 146-ФЗ // Собр. законодательства Рос. Федерации. 1998. № 31, ст. 3824.). При этом, согласно п. 70 ст. 217 Налогового кодекса РФ, указанные легализованные лица, не зарегистрированные в качестве индивидуальных предпринимателей, получающие выплаты и иные вознаграждения от физических лиц; оказывающие услуги для личных, домашних и (или) иных подобных нужд; не привлекающие наемную рабочую силу, подпадают под так называемые «налоговые каникулы».

Принципиально важно то, что Федеральным законом от 26 июля 2017 г. № 199-ФЗ25 (О внесении изменений в статьи 2 и 23 части первой Гражданского кодекса Российской Федерации: Федер. закон от 26 июля 2017 г. № 199-ФЗ // Собр. законодательства Рос. Федерации. 2017. № 31, ч. 1, ст. 4748.), в ст. 2 и 23 Гражданского кодекса РФ26 (Гражданский кодекс Российской Федерации. Часть первая от 30 нояб. 1994 г. № 51-ФЗ // Там же. 1994. № 32, ст. 3301.) были внесены изменения, направленные на придание легитимности предпринимательской деятельности самозанятых граждан.

Нами было проведено социологическое исследование, в котором в качестве респондентов приняли участие 300 студентов и аспирантов разных научных специальностей, институтов, курсов, форм обучения Университета имени О. Е. Кутафина (МГЮА) [7, с. 7-8]. Несмотря на оказанное опрошенными доверие замыслу законодателя (63,7 % анкетируемых указали, что введенные Налоговым кодексом РФ «налоговые каникулы» будут способствовать выведению самозанятых «из тени»), лишь небольшая их часть видит мотивацию государства в желании обеспечить легализованным государственную поддержку (17 %) и создать правовой режим охраны и защиты их прав (38,3 %). Большинство респондентов отдало преимущество фискальным (71,3 %) и надзорным (55 %) интересам государства.

Надо сказать, что официальная статистика также не внушает оптимизма. Согласно данным ФНС России27 (URL: https://www.nalog.ru/m77/related_activities/statistics_ and_analytics/selfemployed/ (дата обращения: 19.10.2017).), по состоянию на 1 декабря 2017 г. количество самозанятых граждан, легализовавших свою деятельность по оказанию услуг физическому лицу, составило 813 человек. По мнению комментирующих статистические данные экспертов28 (URL: http://gorodskoyportal.ru/news/russia/38253089/ (дата обращения: 19.10.2017).), идею с легализацией самозанятых можно считать полностью проваленной. Предложенные налоговые преференции не смогли убедить граждан выйти из тени.

Безусловно, правовой режим самозанятости находится в стадии становления. Например, много вопросов возникает по поводу сверхлапидарного перечня дозволенных самозанятым видов деятельности - сегодня это предпринимательская деятельность по: а) присмотру и уходу за детьми, больными лицами, лицами, достигшими возраста 80 лет, а также иными лицами, нуждающимися в постоянном постороннем уходе по заключению медицинской организации; б) репетиторству; в) уборке жилых помещений, ведению домашнего хозяйства. Однако зададимся и другим вопросом: могут ли легитимированные самозанятые граждане притязать на получение статуса субъекта малого предпринимательства с соответствующим распространением на них мер государственной поддержки? По нашему мнению, исходя из масштабов и характера их деятельности самозанятые могли бы пополнить ряды микропредприятий либо претендовать на самостоятельную категорию субъектов малого бизнеса.

Предпринимательские намерения & финансовая поддержка малого и среднего предпринимательства

Признание самозанятых новой категорией субъектов малого предпринимательства с распространением на них режима государственной поддержки и защиты могло бы повысить долю россиян, начинающих собственный бизнес. По данному индексу Россия сильно отстает не только от развитых, но и от развивающихся стран. Так, если в Российской Федерации лишь 4,7 % граждан трудоспособного возраста являются начинающими предпринимателями, то в США этот показатель составляет 13,8 %, в Бразилии - 17,2 %, Китае - 15,5 %, ЮАР - 7 %, Индии - 6,6 %29 (Стратегия развития малого и среднего предпринимательства в Российской Федерации на период до 2030 года: распоряжение Правительства Рос. Федерации от 2 июня 2016 г. № 1083-р // Собр. законодательства Рос. Федерации. 2016. № 24, ст. 3546.).

Значение уровня предпринимательских намерений в России, по данным проекта GEM30 (Глобальный мониторинг предпринимательства (Global Entrepreneurship Monitor, GEM) является проектом ведущих бизнес-посол мира по организации страновых исследований развития предпринимательства и обмену информацией о состоянии предпринимательской активности. URL: http://www.gemconsortium.org/ (дата обращения: 15.12.2017)), является одним из самых низких - в 2016 г. она занимала по данной позиции последнее место. В 2016 г. в России среди респондентов, имеющих предпринимательские намерения, около половины составляли уже действующие предприниматели, планирующие открыть еще один бизнес. Лишь 2,1 % россиян, не являющихся предпринимателями, рассматривали для себя перспективу начать новое дело.

По уровню оценки возможностей для создания бизнеса Россия заняла 64-е место среди 65 стран - участниц проекта GEM, опередив только Грецию31 (Национальный отчет «Глобальный мониторинг предпринимательства» (GEM) Россия 2016/2017. URL: http://gsomspbu.ru/gsom/centers/eship/projects/gem/ (дата обращения: 15.12.2017)).

Безусловно, реализация желания самостоятельно вести предпринимательскую деятельность является сугубо индивидуальным решением, однако убеждены, что на его принятие влияет ряд факторов экономического, исторического, социокультурного характера, совокупность которых можно обозначить термином «предпринимательский климат». В целом очевидно, что предпринимательская активность находится под влиянием факторов внешней среды, к основным из которых представляется возможным отнести комфортное законодательство, наличие государственных программ поддержки, доступность финансовых ресурсов, административные барьеры вхождения на рынок, доступ к инфраструктуре.

Традиционно в качестве факторов, негативно влияющих на развитие предпринимательства в России, называют непоследовательность реализации государственной политики и нехватку финансовых ресурсов. Так, оценивая доступность финансирования, международные эксперты GEM полагают, что российские предприниматели испытывают недостаток в собственном капитале, им сложно получить доступ к венчурному капиталу, государственным субсидиям и получить кредит на развитие бизнеса32 (URL: http://gsom.spbu.ru/gsom/centers/eship/projects/gem/ (дата обращения: 15.12.2017).).

Для выявления позиций будущих юристов в отношении намерений открыть собственный бизнес, видимых стимулов и рисков предпринимательства нами было проведено анкетирование студентов и аспирантов Университета имени О. Е. Кутафина (МГЮА) [8, с. 13-17].

Анализ результатов социологического исследования показал, что студенты не видят малый бизнес в качестве привлекательного места осуществления будущей профессиональной деятельности (по результатам анкетирование он оказался на пятой позиции (15,6 %). Средний бизнес (25,7 %) занял почетное третье место, уступив государственному сектору экономики и крупному бизнесу, но оставив позади государственную службу и правоохранительные органы.

Исследование выявило незначительную готовность учащихся начинать собственное дело сразу после завершения обучения (4,8 %). Количество таких студентов даже меньше, чем число опрошенных, уже имеющих свой бизнес (5,5 %). В качестве основной причины, препятствующей ведению предпринимательской деятельности, названо отсутствие стартового капитала (52,7 %). Практически равное значение имеют для студентов такие негативные факторы, как условия ведения бизнеса, объективно существующие в стране (40,9 %), отсутствие знаний, опыта и бизнес-идей (39,9 %), нежелание рисковать (35,7 %).

Недостаток собственных финансовых средств и неопределенность экономической ситуации в стране 52 % и 32 % от общего количества малых предприятий (без учета микропредприятий) считают факторами, ограничивающими инвестиционную деятельность, и «интерпретаторы» официальной статистики33 (Малое и среднее предпринимательство в России. 2015: стат. сб. / Росстат. М., 2015. С. 39.).

Приведенные данные позволяют определить оказание финансовой поддержки начинающим и ведущим бизнес предпринимателям основным ожидаемым профессиональным сообществом вектором государственно й политики в данной сфере.

Отметим, что Стратегия развития МСП в Российской Федерации на период до 2030 года рассматривает обеспечение доступности финансовых ресурсов для малых и средних предприятий в качестве одного из способов выполнения ее миссии.

Обеспечение доступности финансовой поддержки зафиксировано и среди основных задач в Государственной программе Российской Федерации «Экономическое развитие и инновационная экономика»34 (Об утверждении государственной программы Российской Федерации «Экономическое развитие и инновационная экономика»: постановление Правительства Рос. Федерации от 15 аир. 2014 г. № 316 (в ред. от 31.03.2017) // Собр. законодательства Рос. Федерации. 2014. № 18, ч. 2, ст. 2162.). Аналогичные задачи также закреплены в других федеральных и региональных35 (На Федеральном портале МСП размещена информация о 198 реализуемых в субъектах РФ Государственных программах (подпрограммах) поддержки малого и среднего предпринимательства. URL: http://smb.gov.ru/measuresup- port/programs/srf/ (дата обращения: 25.11.2017).) программах поддержки малого и среднего бизнеса. Полагаем, что обозначенные в документах целевые индикаторы могут трансформироваться в фактические результаты лишь при четком функционировании механизмов (в том числе правовых) их реализации.

Действенных решений от государства ждет и бизнес. По результатам сплошного наблюдения за деятельностью субъектов МСП (табл. 236 (Итоги сплошного наблюдения за деятельностью субъектов малого и среднего предпринимательства за 2015 год. URL: http://www.gks.ru (дата обращения: 15.10.2017).)) наиболее востребованной является именно финансовая поддержка.

Вместе с тем в ходе проведенного Счетной палатой РФ [1, с. 141] анализа получателей финансовой поддержки (субъектов МСП) за счет средств федерального бюджета в отдельных субъектах РФ установлены факты ее предоставления ежегодно одним и тем же субъектам, что может свидетельствовать о коррупционной составляющей.

В 2016 году между Минэкономразвития России и высшими исполнительными органами государственной власти 85 субъектов РФ заключены 133 соглашения о предоставлении субсидии из федерального бюджета бюджету субъекта РФ на государственную поддержку МСП. При этом на 1 января 2017 г. объем дебиторской задолженности субъектов РФ по субсидии на поддержку МСП составил 0,3 млрд рублей. По информации органов исполнительной власти субъектов РФ, за счет средств региональных бюджетов в 2016 году поддержку получили лишь 11,1 тыс. субъектов МСП, (что, по нашим подсчетам, составляет менее 0,2 % от общего их количества), в целом государственной поддержкой за счет финансовой помощи в виде субсидий в 2016 г. было охвачено порядка 1 % общей численности субъектов МСП [1, С. 141].

Явный дефицит государственного субсидирования может быть восполнен за счет кредитования и микрофинансирования малого и среднего бизнеса. При этом современный этап характеризуется новыми возможностями и условиями предоставления кредитными институтами денежных средств субъектам МСП.

Основные источники заемных средств МСП

Важнейшим источником формирования финансовых ресурсов субъектов МСП является кредитование. Например, в США 77 % малых предприятий, как минимум, один раз за время ведения бизнеса обращались за получением кредита [18, с. 21]. В России доступность финансовых ресурсов - одна из основных проблем МСП, которая сохраняется в течение длительного времени. Как показывает статистика, доминирующим источником привлеченного капитала для отечественных предприятий малого и среднего бизнеса является банковский кредит, однако им охвачено лишь 16,9 % субъектов (среднемировой уровень - 23 %). Спрос на дополнительное финансирование высок, но из-за недоступности финансовых услуг предприниматели часто обращаются к альтернативным каналам: привлечению заемных средств в микрофинансовых организациях - 9 %, получению потребительского кредита - 8 % или факторингу - 1 %37 (Малый и средний бизнес не обращается за внешним финансированием. URL: https://www.rmcenter.ru/about/news/5188/ (дата обращения: 17.12.2017).).

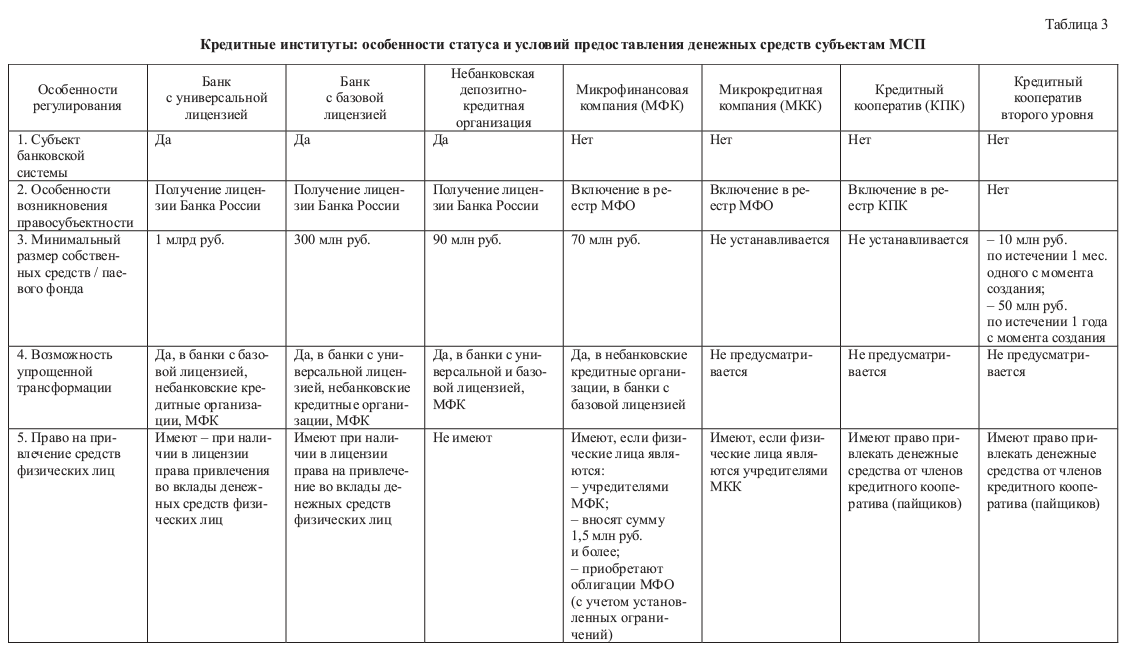

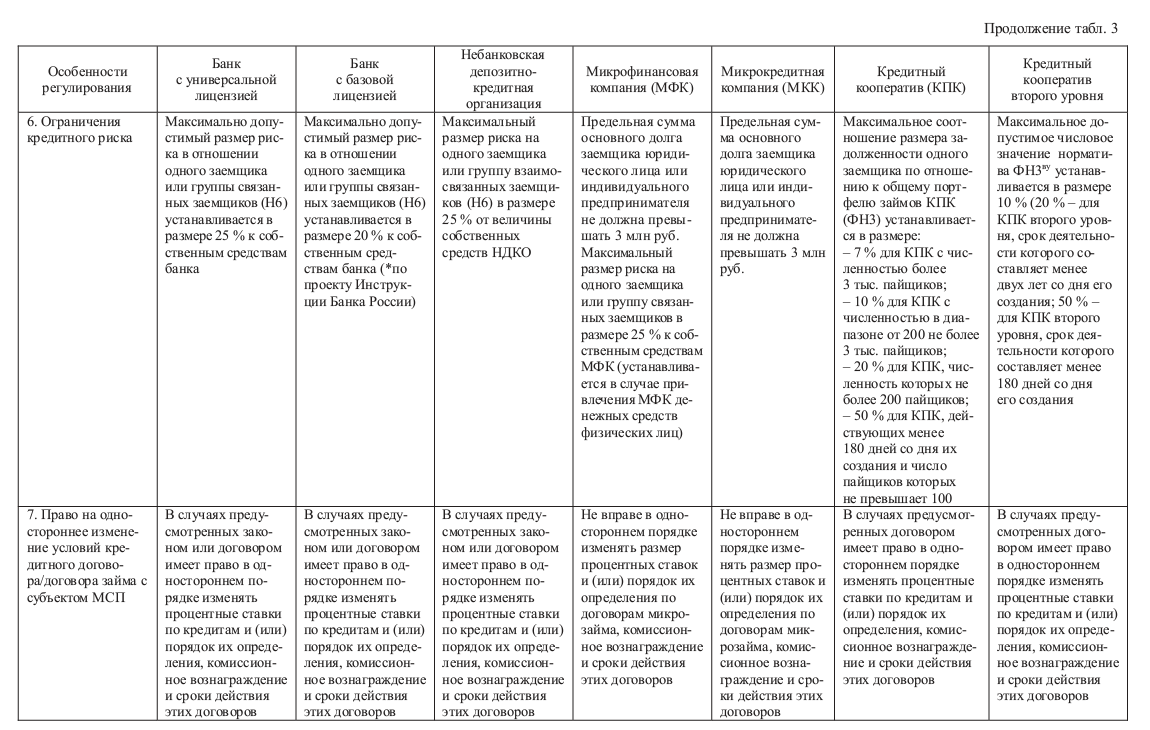

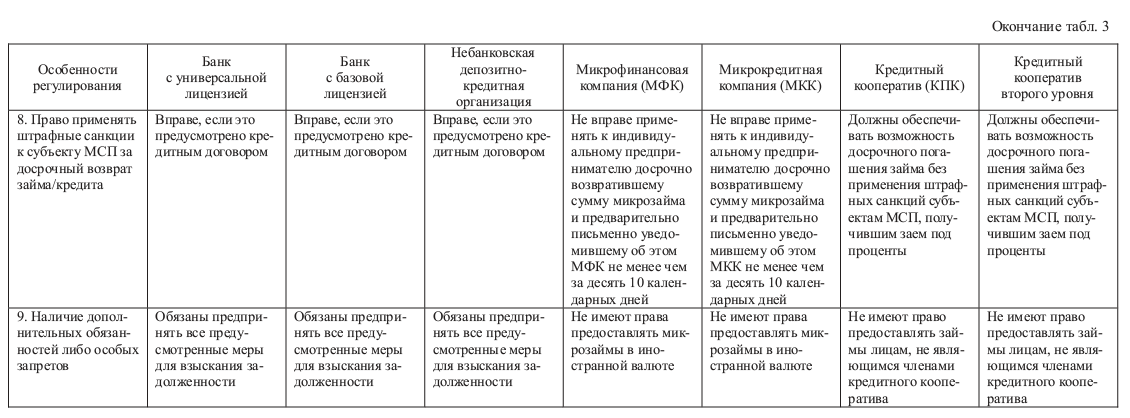

Далее подробнее рассмотрим основные источники заемных средств для МСП (см. табл. 3).

Основополагающие принципы и черты банковского кредитования

За основу приняты три нормы:

- «По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее (п. 1 ст. 819 ГК РФ).

- Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности. (абз. 2 ч. 1 ст. 1 закона «О банках и банковской деятельности»38 (Федер. закон от 2 дек. 1990 г. № 395-1 // Собр. законодательства Рос. Федерации. 1996. № 6, ст. 492.); далее - Закон о банках).

- Банк может использовать имеющиеся на счете денежные средства, гарантируя право клиента беспрепятственно распоряжаться этими средствами (п. 2 ст. 845 ГК РФ).

Исходя из процитированного можно сделать вывод: банковское кредитование — банковская операция кредитной организации, состоящая в размещении привлеченных во вклады и

на банковские счета денежных средств клиентов в рублях и иностранной валюте от своего имени и за свой счет на условиях возвратности, платности и срочности в соответствии с кредитным договором, заключаемым между кредитной организацией и заемщиком.

Отметим, что с 1 июня 2018 года федеральный законодатель39 (О внесении изменений в части первую и вторую Гражданского кодекса Российской Федерации и отдельные законодательные акты Российской Федерации: Федер. закон от 26 июля 2017 г. № 212-ФЗ // Собр. законодательства Рос. Федерации. 2017. № 31, ст. 4761.) усилит акцент на платности банковского кредитования, указав в и. 1 ст. 819 ГК, что по кредитному договору заемщик обязуется уплатить не только проценты на полученную сумму кредита, но и предусмотренные кредитным договором иные платежи, в том числе связанные с предоставлением кредита.

Как полагают некоторые видные ученые, например проф. М. И. Брагинский и проф. В. В. Витрянский, видообразующим признаком кредитного договора как отдельного вида договора займа выступает то обстоятельство, что, по сути, имеет место сделка по распоряжению привлеченными денежными средства [3, с. 179]. Не менее известная ученица М. И. Брагинского - проф. Л. Г. Ефимова пишет, что право использовать в качестве займов привлеченные средства монопольно принадлежит банкам [9, с. 300-301].

Оценивая высказанную позицию, мы полагаем, что она нуждается в некоторой корректировке с учетом норм современного законодательства. Как явствует из вышеизложенного, банки имеют право размещать от своего имени и за свой счет не просто привлеченные денежные средства, но денежные средства, привлеченные во вклады и на банковские счета. Именно это право и осуществляют исключительно банки.

Остальная часть хозяйствующих субъектов строит свою деятельность в большей степени за счет собственных средств, которые вправе использоваться и в качестве займа. Вместе с тем отдельные финансовые организации имеют возможность предоставлять займы и привлеченными денежными средствами. К примеру, основными источниками займов, которые предоставляются членам кредитного кооператива являются паевые и иные взносы его членов (пайщиков), а также привлеченные средства, т. е. денежные средства, полученные кредитным кооперативом от членов кредитного кооператива (пайщиков) на основании договоров займа, иных договоров, предусмотренных законом «О кредитной кооперации»40 (Федер, закон от 18 июля 2009 г. № 190-ФЗ // Там же. 2009. № 29, ст. 3627.) (далее - Закон о кредитной кооперации), а также денежные средства, полученные кредитным кооперативом от юридических лиц, не являющихся членами кредитного кооператива (пайщиками), на основании договора займа или кредита (и. 21 ст. 3, ч. 1 ст. 4, ст. 25). Пункт 4 ч. 1 ст. 9 закона «О микрофинансовой деятельности и микрофинансовых организациях»41 (Федер. закон от 2 июля 2010 г. № 151-ФЗ // Там же. 2010. № 27, ст. 3435.) (далее - Закон о микрофинансовой деятельности) предоставляет микрофинансовым организациям право привлекать денежные средства в виде займов и (или) кредитов, добровольных благотворительных взносов и пожертвований, а также в иных не запрещенных федеральными законами формах с учетом ограничений, установленных и. 1 ст. 12 данного закона. Возможности привлечения денежных средств физических лиц у микрофинансовых и микрокредитных компаний разные, вместе с тем прослеживается тенденция к их постепенному расширению. Ограничений по распоряжению микрофинансовыми организациями привлеченными денежными средствами не предусматривается. Поэтому микрофинансовые организации вправе осуществлять микрофинансовую деятельность, используя для этой цели привлеченные денежные средства юридических лиц и физических лиц и индивидуальных предпринимателей (с учетом установленных ограничений).

Таким образом, логично заключить, что банки для целей кредитования вправе использовать денежные средства, привлеченные во вклады и на банковские счета, а кредитные кооперативы и микрофинансовые организации вправе передавать по договорам займа денежные средства, привлеченные по иным законным основаниям. Иные юридические лица использовать для целей предоставления денежных займов привлеченные денежные средства не могут, поскольку данная деятельность в обязательном порядке требует лицензирования либо включения в реестр микрофинансовых организаций или кредитных кооперативов. Так, например, по одному из судебных решений 2015 г. общество, систематически осуществлявшее предпринимательскую деятельность по выдаче займов без внесения в реестр микрофинансовых организаций, было признано нарушившим ч. 1 ст. 14 Федерального закона от 26 июля 2006 г. № 135- ФЗ «О защите конкуренции»42 (Постановление Арбитр. суда Уральского округа от 9 февр. 2015 г. № Ф09-6397/14 по делу № А50-5904/2014 [Электронный ресурс]. Доступ из справ.-правовой системы «КонсультантПлюс».).

Современное состояние банковского кредитования

Система банковского кредитования переживает сегодня далеко не лучшие времена: неблагоприятная внешнеэкономическая конъюнктура, сжатие внутреннего спроса, курсовые колебания негативно сказываются на финансовых результатах деятельности российских кредитных организаций. Несмотря на то, что банковский сектор в 2014-2017 гг. сохранил свою устойчивость, темпы роста кредитов замедлились. В 2014—2016 гг. кредитные организации ужесточили требования к заемщикам и существенно повысили ставки по кредитам (до 25- 30 % годовых), которые стали недоступны ми для многих предприятий. Прирост кредитования во многом обеспечивался банками, участвующими в программе докапитализации банковского сектора и принявшими на себя обязательства по расширению кредитования субъектов МСП. Данные статистики свидетельствуют о трехлетием падении объемов кредитования (в 2014 г. - на 0,8 %, в 2015 г. - на 5,7 %, в 2016 г. - на 8,5 % соответственно) и сокращении совокупного объема кредитного портфеля банков. По состоянию на 1 января 2017 г. на кредиты МСП приходилось 14,8 % совокупного кредитного портфеля банков. С начала 2017 года на рынке кредитования МСП было отмечено некоторое оживление. Просроченная задолженность перестала увеличиваться и остановилась на уровне 13 %, а кредитный портфель банков впервые с начала кризиса начал расти, за первые восемь месяцев 2017 г. он увеличился на 8 %. Однако уровень ставок для МСП остается очень высоким, хотя постепенное снижение и наблюдается на протяжении 2015-2016 гг. По состоянию на сентябрь 2017 г. средневзвешенные процентные ставки по кредитным операциям банков в рублях для субъектов МСП на срок до 1 года составили 13,38 %, на срок свыше года - 12,03 %43 (Процентные ставки и структура кредитов и депозитов по срочности по кредитным и депозитным операциям без учета ПАО Сбербанк. URL: http://www.cbr.ru/statistics/?Prtld=int_rat (дата обращения: 12.11.2017).). При этом банковские кредиты МСП сконцентрированы преимущественно в сегментах «оптовая и розничная торговля» (25,9 % всей задолженности МСП) и «операции с недвижимым имуществом» (25,7 % всей задолженности МСП)44 (Обзор финансовой стабильности № 1. IV квартал 2016 — I квартал 2017. URL: https://www.cbr.ru/publ/Stability/OFS_ 17-01.pdf (дата обращения: 17.11.2017).).

Кроме того, структурная композиция отечественной банковской системы, определенная еще в 1990 г. при вступлении в силу Закона о банках и сохранившаяся до настоящего времени, сдерживает развитие банковских услуг в регионах, что, в свою очередь, препятствует задаче повышения доступности банковского кредитования субъектов МСП.

Известно, что сейчас на рынке банковских услуг лидируют государственные банки. Пять из десяти крупнейших банков (Сбербанк, ВТБ, Газпромбанк, Россельхозбанк, ВТБ 24) являются государственными или квазигосударственными. Весь рынок (98 %) распределен между 200 крупнейшими банками.

Проводимая политика «огосударствления» банковской системы привела к тому, что на конец 2015 г., по оценкам экспертов, государству (напрямую или косвенно) принадлежало 60 % всех активов банковской системы; топ-10 частным универсальным банкам 16 %, банкам с иностранным участием - 13 %, а остальные 11 % находились в собственности специализированных и небольших банков45 (Обзор рынка МСБ в России. Подготовлен ІРС - Internationale Projekt Consult GmBH. URL: file:///C:/Users/admin/Downloads/RSBF-MSME-Market-Overview-October-2016-rus%20(2).pdf (дата обращения: 12.11.2017).).

Однако крупные государственные банки не в состоянии создать эффективную систему кредитования, максимально приближенную к мелким заемщикам, с этим лучше справляются малые и средние банки, бизнес которых является благоприятной средой для развития инноваций. В результате поддержка исключительно крупных государственных банков, не ориентированных на обслуживание малого бизнеса, лишает российскую банковскую систему возможности на качественный рывок в развитии и тормозит зарождение в условиях конкуренции не зависящего от государства среднего класса [12, с. 182].

Указанные причины приводят к неэффективному распределению ресурсов в масштабе экономики в целом и делают уязвимой российскую банковскую систему для внешних финансовых санкций.

Зарубежный опыт организации банковской системы

Отметим, что в отличие от российского подхода, базирующегося на ограничительном видовом количестве субъектов банковской системы, их универсализации и концентрации, банковские системы зарубежных государств характеризуются многообразием легальных субъектов. Несмотря на прокатившуюся по миру «волну» универсализации, специализация, как важнейший фактор финансовой устойчивости субъектов банковской деятельности и конкурентного преимущества, отнюдь не канула в

Лету. Так, например, кредитные и финансовые организации, входящие в банковскую систему Германии, подразделяются на три столпа(Säule):

- Частноправовой столп (Privatrechtlichen Säule) представлен коммерческими банками (Geschäftsbanken). Общим признаком институтов этого вида является принадлежность капитала частному сектору. Эта часть банковской системы образуется в правовой форме акционерных обществ и включает три крупных банка, такие как Deutsche Bank, Commerzbank, Hypo- Vereinsbank, UniKreditBank AG, свыше 150 региональных банков и некоторое количество мелких элитных банков.

Крупные банки по своему определению - универсальные банки, т. е. они имеют право привлекать вклады, осуществлять кредитование, торговлю ценными бумагами, депо - и эмиссионную деятельность.

Региональные банки имеют свои приоритеты в отдельных федеральных землях и часто являются дочерними банками иностранных кредитных институтов.

Мелкие банки (около 20) занимают свою нишу в обслуживании богатых клиентов и оказании специализированных услуг.

- Столп кооперации (Genossenschaftlichen Säule). Он состоит приблизительно из 1100 народных банков, кредитных кооперативов и их подразделений (Volksbanken und Raiffeisenbanken).

- Публично-правовой столп (Öffentlich- rechtlichen Säule) представлен сберегательными кассами, земельными банками и др. Основным родом их деятельности является предоставление среднесрочных и долгосрочных кредитов населению и малым и средним предприятиям46 (Kreditwesengesetz am 09.09.1998. BGB 1.1. 8. 2776 // Beck online.).

Субъекты 2-го и 3-го столпа играют значительную роль в банковской системе Германии, именно они обеспечивают укрепление инновационности и конкурентоспособности немецкой экономики. Приблизительно 75 % розничного и корпоративного рынка ФРГ принадлежит множеству сберегательных, кооперативных, региональных и других небольших банков и только 12 % приходится на 5 ведущих коммерческих банков страны [15].

Данная структура называется «Drei-Säulen- Struktur». Она сложилась исторически, а не на основании государственного регулирования или научной доктрины. Понятие «Drei-Säulen- Struktur» появилось раньше, чем Федеративная Республика Германия, поскольку немецкая банковская система имеет 250-летнюю историю. Так, первые сберегательные кассы были созданы еще до 1800 года, но их роль повысилась в первые два десятилетия XIX века [28, s. 41—43]. Логическим обоснованием развития в Германии данной системы выступает существующее разнообразие правовых режимов и стремление охватить как можно более широкий спектр банковских отношений.

Отрадно, что в 2017 году и российский законодатель, с подачи Банка России, наконец-то отказался от принципа универсализации банковской деятельности, господствующего в отечественной банковской системе 27 лет и создал облегченное регуляторное окно для нового типа банков. Не позднее 1 января 2019 г. из действующих в настоящее время универсальных банков должна будет выделиться группа банков с базойвой лицензией47 (О внесении изменений в отдельные законодательные акты Российской Федерации: Федер. закон от 1 мая 2017 г. № 92-ФЗ // Собр. законодательства Рос. Федерации. 2017. № 18, ст. 2669.).

По состоянию на 1 июля 2017 г. 288 банков (из 544 действующих) имели капитал 1 млрд руб. и выше, и, соответственно, они продолжат свою деятельность в статусе банков с универсальной лицензией. Еще 256 банков располагали капиталом в диапазоне от 300 млн руб. и до 0,96 млрд руб. Часть этих банков имеет потенциальную экономическую возможность нарастить уставный капитал до 1 млрд руб. и обратиться в Банк России с ходатайством о продолжении деятельности в статусе банка с универсальной лицензией.

Поскольку сейчас не представляется возможным сказать, сколько банков пойдет по пути наращивания размера капитала, постольку предварительно можно обозначить, что количество банков с базовой лицензией может доходить до половины от общего числа действующих в России банков.

Далее обратимся к анализу новелл и существующих проектов банковского законодательства и сравним возможности и условия кредитования субъектов МСП в разных типах банков.

Банк с универсальной лицензией VS банк с базовой лицензией

Банк с универсальной лицензией - банк, который имеет право осуществлять банковские операции, указанные в ч. 1 ст. 5 Закона о банках. Минимальный размер уставного капитала для вновь регистрируемого банка с универсальной лицензией устанавливается в сумме 1 млрд руб.

Банк с базовой лицензией - банк, который имеет право осуществлять банковские операции, указанные в ч. 1 ст. 5 Закона о банках с учетом запрета в отношении возможности осуществления операций по кредитованию, выдаче банковских гарантий и привлечению во вклады и размещению драгоценных металлов с иностранными юридическими лицами, с иностранными организациями, не являющимися юридическими лицами по иностранному праву, а также с физическими лицами, личным законом которых является право иностранного государства.

Минимальный размер уставного капитала для вновь регистрируемого банка с базовой лицензией устанавливается в сумме 300 млн руб.

Банк России предполагает закрепить за банками с базовой лицензией обязанность по соблюдению пяти обязательных нормативов, при этом четыре обязательных норматива (достаточности собственных средств, достаточности основного капитала, текущей ликвидности; максимального размера риска на связанное с банком с базовой лицензией лицо (группу связанных с банком с базовой лицензией лиц) останутся прежними, действующими для всех типов банков. Между тем норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6) будет снижен с 25 % до 20 %, что ограничит кредитные возможности банков с базовой лицензией по величине выдаваемых одному заемщику кредитов48 (Об обязательных нормативах банков с базовой лицензией: проект Инструкции Банка России (по состоянию на 30.10.2017) [Электронный ресурс]. Доступ из справ.- правовой системы «КонсультантПлюс».).

Таким образом, период с 1 января 2018 г. по 1 января 2019 г. является трансформационным, переходным периодом для национальной банковской системы, в результате российские банки будут сегментированы на 2 типа по виду лицензий. В этой связи мы прогнозируем смещение акцентов деятельности части банков с собственно предпринимательской на организационную и стратегическую: приведение в соответствие с новеллами законодательства учредительных документов, поиск новой ниши на рынке. Оценивая в целом позитивно введение пропорционального регулирования деятельности банков в зависимости от величины уставного капитала, в контексте настоящего исследования мы считаем необходимым отметить, что вектор предпринимательской деятельности банков с базовой лицензией в результате реализации законодательных инициатив предполагается сместить на обслуживание субъектов МСП. Громче всего об этом «заявляет» снижение норматива Н6, который ограничит возможности кредитования крупных клиентов. Между тем предлагаемая концепция «банки с базовой лицензией - для среднего и малого предпринимательства» не в полной мере учитывает роль подобного типа банков. Если внимательно посмотреть на клиентскую базу мелких элитных банков в Германии, то можно (даже с определенной долей удивления) констатировать, что это богатые клиенты со специализированными запросами. Надо сказать, что и часть малых банков в России следует данной траектории, предоставляя крупным клиентам помимо традиционного банковского расчетно -кассового обслуживания ряд индивидуальных высококлассных услуг. В этой связи данные банки, будучи ограничены в ближайшем будущем объемом кредитных продуктов по сравнению с банками с универсальной лицензией, рискуют утратить свои преимущества по эксклюзивному банковскому сопровождению крупных корпоративных клиентов, что, кроме сокращения их доходов, повлечет и сокращение конкуренции на рынке банковских услуг. При этом ничего не выиграют и их клиенты, которые будут вынуждены обращаться в универсальные банки (в своем подавляющем большинстве представленные банками с государственным участием), потеряв ряд привилегий и индивидуальных банковских предложений.

Не будет лишним сказать, что подобного рода ограничения вводились во Франции в 70-е гг. прошлого века, когда был установлен норматив, рассчитываемый как отношение кредитной задолженности клиентов банка к его капиталу и направленный на снижение кредитной активности малых и средних банков. Однако через определенный период данные ограничения во Франции были отменены, как инструмент, снижающий уровень конкуренции в банковской системе [10, с. 113].

Полагаем, что Банку России стоит в этом вопросе учесть зарубежный опыт, а ориентировать банки с базовой лицензией на увеличение клиентской ниши МСП возможно и с помощью иных мер. В частности, видится обоснованным разрешение банкам с базовой лицензией предоставлять субъектам МСП банковские гарантии для участия в конкурсах и тендерах в соответствии со ст. 45 закона «О контрактной системе в сфере закупок товаров, работ и услуг для обеспечения государственных и муниципальных нужд»49 (Федер. закон от 5 апр. 2013 г. № 44-ФЗ // Собр. законодательства Рос. Федерации. 2013. № 14, ст. 1652.). В настоящее время банковские гарантии в обеспечение госконтрактов могут предоставлять лишь банки с величиной собственных средств не менее 1 млрд большим стимулом для малых и средних предпринимателей к переходу на обслуживание в банки с базовой лицензией может стать возможность последних выступать страховщиками по вкладам (счетам) субъектов МСП.

Условия кредитования субъектов МСП в банках

Что же касается условий кредитования субъектов МСП, то они будут одинаковыми вне зависимости от типа банковской лицензии банка-кредитора. В частности, Закон о банках и ГК РФ предоставляют банкам следующие права:

- изменять в одностороннем порядке процентные ставки по кредитам и (или) порядок их определения, комиссионное вознаграждение и сроки действия этих договоров с клиентами - индивидуальными предпринимателями и юридическими лицами в том случае, если это предусмотрено федеральным законом или договором с клиентом (ч. 2 ст. 29 Закона о банках);

- при нарушении заемщиком обязательств по договору досрочно взыскивать предоставленные кредиты и начисленные по ним проценты, если это предусмотрено договором, а также обращать взыскание на заложенное имущество в порядке, установленном федеральным законом (ч. 2 ст. 33 Закона о банках);

- отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок (п. 1 ст. 819 ГК РФ);

- установить в кредитном договоре запрет на отказ заемщика от получения кредита полностью или частично (п. 2 ст. 819 ГК РФ);

- отказаться от дальнейшего кредитования по договору в случае нарушения заемщиком предусмотренной кредитным договором обязанности целевого использования кредита (п. 3 ст. 819 ГК РФ).

Оригинальной нормой банковского законодательства является ч. 1 ст. 31 Закона о банках, закрепляющая за кредитными организациями обязанность предпринять все предусмотренные законодательством меры для взыскания задолженности. Учитывая, что неисполнение федеральных законов, регулирующих банковскую деятельность, является одним из оснований для отзыва лицензии, банки не имеют возможности попустительствовать невозрату кредитов. Более того, лидеры рынка находятся в постоянном поиске эффективных способов взыскания. Если несколько лет назад крупные банки обзаводились собственными коллекторскими службами, то сейчас наметился новый тренд, заданный Сбербанком. В конце 2016 года банк запустил систему Iron Lady, которая обзванивает заемщиков, имеющих просрочку по кредитным платежам, и общается с ними. В 2017 году программные роботы Сбербанка начали составлять типовые исковые заявления о взыскании просроченной задолженности по кредитам. Акцентируем внимание, что с участием Сбербанка слушалось 1 миллион 130 тысяч дел в судах, 95 % из которых - это простые иски, когда клиент получил кредит и не платит по нему50 (Вице-президент Сбербанка: в России сложно заменить сотрудников искусственным интеллектом. URL: http:// www.banki.ru/news/lenta/?id=10111344 (дата обращения: 21.11.2017).). Безусловно, в подготовке столь масштабного количества типовых исковых заявлений программный робот с успехом может заменить юристов, что позволит Сбербанку осуществлять деятельность по взысканию задолженности сверхэффективно.

Таким образом, кредитование субъектов МСП в банках базируется на общих принципах банковского кредитования, которые одинаковы и для крупных, и для средних и для мелких заемщиков. При этом нормы о возможном запрете досрочного возврата кредита, о праве банков в одностороннем порядке изменять ставки и сроки кредитного договора зачастую приводят к злоупотреблениям, выражающимся в безосновательном изменении банком договорных условий51 (Обзор судебной практики разрешения споров, связанных с применением положений Гражданского кодекса Российской Федерации о кредитном договоре: информ, письмо Президиума Высш. Арбитр. Суда Рос. Федерации от 13 септ. 2011 г. № 147. П. 3 //Вестник Высш. Арбитр. Суда Рос. Федерации. 2011. № 11.).

Полагаем, коль скоро законодатель стремится повысить доступность банковского кредитования для субъектов МСП, то логичным явилось бы и усиление их позиции как стороны кредитного договора. Резонно в этом случае нивелировать возможности регуляторного арбитража и гармонизировать банковское регулирование с положениями микрофинансового законодательства, содержащего запреты для микрофинансовых организаций в одностороннем порядке изменять размер процентных ставок и (или) порядок их определения по договорам микрозайма, комиссионное вознаграждение и сроки действия этих договоров с клиентами индивидуальными предпринимателями или юридическими лицами; а также применять штрафные санкции к индивидуальным предпринимателям за досрочный возврат суммы микрозайма.

Небанковские депозитно-кредитные организации: фантом банковской системы

Характеризуя банковское кредитование субъектов МСП, нельзя не сказать и о том, что Банк России еще в 2001 году предпринял попытку включения в банковскую систему субъекта, основная предпринимательская деятельность которого заключалась бы в микрофинансировании МСП. Речь идет о небанковских депозитнокредитных организациях (далее - НДКО). Инициатива Банка России по включению данного вида кредитных организаций в банковскую систему возникла не на пустом месте. С начала 1990-х годов международные организации развития осознали, что микрофинансовые организации в состоянии предлагать займы населению и субъектам МСП с низкими доходами, покрывая при этом свои расходы и повышая доступность банковских услуг. Это новое, амбициозное и комплексное видение привлекло внимание правительств, социальных инвесторов, банкиров и даже августейших особ [25, р. 1]. Лицом и пионером микрофинансирования и микрокредитования можно назвать бангладешского банкира, основателя GrameenBank Мухаммада Юнуса, который в 2006 году получил Нобелевскую премию мира за усилия по созданию экономического и социального развития снизу. Его книга [29] с описанием успешного проекта социального микрофинансового банка - актуальная экономическая и правовая модель микрофинансового банка.

Проводимые в России мониторинги участников микрофинансового рынка также выявили их потребности и возможности к созданию НДКО. В связи с этим Банк России путем введения в действие положения «Об особенностях пруденциального регулирования деятельности небанковских кредитных организаций, осуществляющих депозитные и кредитные операции»52 (Положение от 21 сент. 2011 г. № 153-П // Вестник Банка России. 2001. № 60.) создал возможность осуществления предпринимательской деятельности в статусе НДКО. В соответствии с и. 2.2.1 названного Положения, НДКО могут осуществлять четыре банковские операции на основании лицензии Банка России:

- привлечение денежных средств юридических лиц во вклады (на определенный срок);

- размещение привлеченных во вклады денежных средств юридических лиц от своего имени и за свой счет;

- купля-продажа иностранной валюты в безналичной форме (исключительно от своего имени и за свой счет);

- выдача банковских гарантий.

Минимальный размер уставного капитала НДКО должен составлять 90 млн руб.

Банковская деятельность НДКО влечет за собой возникновение рисков ликвидности, кредитного, процентного и валютного рисков. Однако по сравнению с рисками, принимаемыми банками, НДКО находятся в более выгодном положении, поскольку у них отсутствуют риски, вытекающие из обслуживания банковских счетов юридических и физических лиц. Вместе с тем статус НДКО характеризуется большим количеством запретительных норм. Преимущественно они занимаются выдачей кредитов за счет собственных средств.

Закрепленный подобным образом правовой статус НДКО оказался малопривлекательным. В период с 2001 по 2016 г. лишь 6 участников микрофинансового рынка воспользовались возможностью создания НДКО, однако впоследствии у 3 из них лицензия на право осуществления банковских операций была отозвана по решению Банка России, а у 3 аннулирована по ходатайству самой кредитной организации. В настоящее время по данным официального сайта Банка России в России не зарегистрировано ни одной кредитной организации в форме НДКО53 (См. полный список кредитных организаций по состоянию на 9 января 2017 г. URL: https://www.cbr.ru/analytics/? Prtld=bnksyst (дата обращения: 10.01.2017).).

Таким образом, опыт первых НДКО в банковской системе РФ выявил неготовность правового поля для ведения подобной предпринимательской деятельности. Существующий правовой статус НДКО, закрепивший жесткое пруденциальное регулирование при ограниченности источников дохода и уровня принимаемых рисков, требует концептуального изменения. Нами уже вносились предложения об устранении недостатков нормативного правового акта Банка России (в частности, о снятии запрета на открытие и ведение банковских счетов физических лиц, в том числе счетов по вкладу, о пересмотре обязательных нормативов НДКО, требований к лицам, претендующим на должность их руководителей, и др.) [17, с. 68-72]. К сожалению, Банк России, сумевший учредить эту структуру, в настоящее время игнорирует ее потребности, заставляя бизнес решать проблемы, а не поощряя его интерес к реализации серьезных социальных проектов. Бесспорно, можно говорить о фактическом провале российского опыта кредитования МСП посредством НДКО. Более того, НДКО в силу отмеченной зарегулированности полностью исчезли, что в условиях огромнейшего значения деловой репутации для банковских услуг фактически не только дискредитирует их как институт, но даже вызывает негативное восприятие в профессиональном сообществе самого названия НДКО [11, с. 19-26].

В данный момент эта проблема вновь приобрела крайнюю остроту. Дело в том, что в 2017 г. микрофинансовые компании получили право быть преобразованными в банк с базовой лицензией или в небанковскую кредитную организацию. Если учесть, что для получения статуса НДКО микрофинансовым компаниям не хватает «лишь» 20 млн руб., в то время как для банка с базовой лицензией 230 млн руб., очевидно, что обновленная правовая оболочка НДКО смогла бы пополнить финансовую систему России устойчивыми кредитными организациями, ориентированными на рынок кредитования МСП. Подспорьем для разработки адекватного программного обеспечения для кредитных организаций подобного вида может стать регулятивная песочница.

Микрофинансирование МСП

Заполнить нишу кредитования субъектов МСП помогают микрофинансовые организации (далее - МФО), формально не входящие в банковскую систему Российской Федерации, но постоянно и на профессиональной основе осуществляющие экономические аналоги банковских операций по привлечению денежных средств и кредитованию, а также оказывающие иные финансовые услуги незначительного размера субъектам МСП.

МФО имеют прямой выход на рынок микрофинансирования субъектов МСП, и в последние годы именно они выступают его драйвером. Портфель микрозаймов, выданных МФО в 2015- 2016 гг. показал тенденцию роста, увеличившись за год на 22,7 % и 25 % соответственно. В структуре портфеля микрозаймов МФО 25 % приходится на займы МСП. Средняя сумма микрозайма, выданного юридическому лицу, за 2017 год сократилась на 47,8 %, до 560,8 тыс. руб., индивидуальному предпринимателю - выросла на 78,7 %, до 750,2 тыс. руб. Портфель микрозаймов МФО в 2016 г. составил 88,1 млрд руб., ставки начинались от 10 % годовых.

Упомянем, что правовая регламентация микрофинансирования в России не осуществлялась, пока 2 июля 2010 г. не был принят Закон о микрофинансовой деятельности. С началом его работы в государственный реестр МФО вошли различные коммерческие и некоммерческие организации, в своем большинстве осуществляющие программы поддержки МСП. Значительная часть клиентов МФО является действующими микропредприятими, меньшая - среднее предпринимательство, стартапы, безработные и бедные слои населения. Это свидетельствует о том, что микрофинансирование в России открывает доступ к денежным ресурсам для субъектов МСП, которые в силу разных причин не могут воспользоваться банковскими услугами.

В соответствии с Законом о микрофинансовой деятельности МФО осуществляют микрофинансирование, под которым понимается деятельность по предоставлению микрозаймов (п. 1 ч. 1 ст. 2). В свою очередь, и. 3 ч. 1 ст. 2 содержит определение микрозайма, каковым является заем, предоставляемый займодавцем заемщику на условиях, предусмотренных договором займа, в сумме, не превышающей предельный размер обязательств заемщика перед займодавцем по основному долгу. Микрозаймы предоставляются в валюте Российской Федерации на основании договора микрозайма (и. 1 ст. 8).

Из указанных норм следует, что согласно Закону о микрофинансовой деятельности под микрофинансированием следует понимать предоставление микрофинансовыми организациями микрозаймов в рублях на условиях договора займа, в сумме, не превышающей предельный размер обязательств заемщика перед займодавцем по основному долгу.

Следует уточнить, что данное определение дано в узком смысле, поскольку микрофинансовую деятельность вправе также осуществлять кредитные организации, кредитные кооперативы, ломбарды и другие юридические лица в соответствии с законодательством, регулирующим их деятельность.

Микрофинансовая компания VS микрокредитная компания

Микрофинансовые организации могут осуществлять свою деятельность в виде микрофинансовой компании или микрокредитной компании. По состоянию на 9 ноября 2017 г. в Государственный реестр микрофинансовых организаций включено 2260 МФО, из которых 41 осуществляет свою деятельность в статусе микрофинансовой компании54 (URL: https://www.cbr.ru/finmarket/supervision/sv_micro/ (дата обращения: 13.11.2017).).

Микрокредитная компания (далее также - МФК), осуществляя микрофинансовую деятельность, имеет право привлекать денежные средства юридических лиц без ограничений и физических лиц, если они являются ее учредителями (участниками, акционерами).

Микрофинансовая компания (далее также - МФК) осуществляя микрофинансовую деятельность, имеет право привлекать денежные средства юридических лиц без ограничений и физических лиц (и индивидуальных предпринимателей), если они:

- являются учредителями (участниками, акционерами) микрофинансовой компании;

- предоставляют денежные средства в рамках заключенного одним займодавцем с микрофинансовой компанией договора займа на сумму 1,5 млн руб. и более, при условии, что сумма основного долга МФК перед таким займодавцем не должна составлять менее 1,5 млн руб. в течение всего срока действия указанного договора;

- приобретают облигации МФК, выпуск которых прошел государственную регистрацию и сопровождался регистрацией проспекта ценных бумаг, а также биржевые облигации МФК, выпущенные в соответствии со ст. 27.5-2 закона «О рынке ценных бумаг»;

- приобретают иные облигации МФК номинальной стоимостью более 1,5 млн руб. каждая или предназначенные для квалифицированных инвесторов.

МФК осуществляет микрофинансовую деятельность с учетом требований к минимальному размеру собственных средств, который установлен в размере 70 млн руб.

В связи с повышенными возможностями привлечения денежных средств физических лиц деятельность МФК подвергается и более жесткому пруденциальному регулированию по сравнению с МКК, однако это дает им и возможность на основании ст. 23.6 Закона о банках, преобразоваться в банк с базовой лицензией или небанковскую кредитную организацию. Для получения статуса банка с базовой лицензией или небанковской кредитной организации МФК должна соблюдать в полном объеме треб ования, установленные федеральными законами и принятыми в соответствии с ними нормативными актами Банка России и предъявляемые к банку с базовой лицензией или небанковской кредитной организации.

Обратим особое внимание, что предельный размер обязательств юридических лиц и индивидуальных предпринимателей перед МФО обоих видов одинаков и установлен в сумме не более 3 млн руб., т. е. он не зависит от размера собственных средств МФО.

При этом, согласно п. 5.2 ст. 14 Закона о микрофинансовой деятельности Банк России вправе установить экономический норматив максимального размера риска на одного заемщика или группу связанных заемщиков для МФК, но только в том случае, если МФК привлекает денежные средства физических лиц, в том числе индивидуальных предпринимателей, и (или) юридических лиц в виде займов, и осуществляет выпуск и размещение облигаций55 (Об установлении экономических нормативов для микрофинансовой компании, привлекающей денежные средства физических лиц, в том числе индивидуальных предпринимателей, и (или) юридических лиц в виде займов, и микрофинансовой компании, осуществляющей выпуск и размещение облигаций: указание Банка России от 24 мая 2017 г. № 4382-У // Вестник Банка России. 2017. № 55.).

Разумеется, здесь напрашивается параллель с установлением разного числового значения банковского норматива Н6 для банков с универсальной и банков с базовой лицензией, который зависит лишь от размера уставного капитала. Полагаем, более правильным и справедливым было бы использование законодателем одинакового подхода при ограничении кредитной деятельности субъектов финансового рынка. При отсутствии у банков с базовой лицензией права на привлечение вкладов физических лиц, т. е. одного из высокорисковых видов деятельности, адекватным максимально допустимым значением норматива Н6 видится 25%-ный размер в отношении всех категорий заемщиков.

Условия получения микрозаймов для субъектов МСП

Почти во всех странах, развивающих микрофинансирование, применяются определенные ограничения в отношении предоставления микрозаймов. Эти ограничения возникают в многообразных формах, и в первую очередь они являются средством ограничения концентрации риска. В России помимо названного выше ограничения по валюте микрозайма микрозайма МФО также не вправе:

- в одностороннем порядке изменять размер процентных ставок и (или) порядок их определения по договорам микрозайма, комиссионное вознаграждение и сроки действия этих договоров с клиентами - индивидуальными предпринимателями или юридическими лицами;

- применять к заемщику, являющемуся физическим лицом, в том числе к индивидуальному предпринимателю, досрочно полностью или частично возвратившему МФО сумму микрозайма и предварительно письменно уведомившему МФО о таком намерении не менее чем за десять календарных дней, штрафные санкции за досрочный возврат микрозайма;

- выдавать заемщику - юридическому лицу или индивидуальному предпринимателю микрозайм, если сумма основного долга заемщика

- юридического лица или индивидуального предпринимателя перед этой МФО по договорам микрозайма в случае предоставления такого микрозайма превысит 3 млн руб.

Примечательно, что МФО обоих видов не ограничены в предоставлении крупных займов: и МФК и МКК вправе предоставлять микрозаймы, не превышающие 3 млн руб. юридическим лицам и индивидуальным предпринимателям. Порог задолженности физических лиц перед МФК не должен превышать 1 млн руб., перед МКК - 500 тыс. руб. Последнее отличие, наш взгляд, продиктовано желанием законодателя сократить кредитные возможности МКК по отношению к физическим лицам (в два раза) по сравнению МФК, пруденциальное регулирование которых является более весомым.

Следует отметить, что деятельность МФО, помимо законодательного, имеет еще и вторичный контур регулирования - так называемое «урегулирование» - совместное регулирование Банка России и саморегулируемых организаций МФО. 2017 год ознаменовался принятием первого Базового стандарта - защиты прав и интересов физических (в том числе индивидуальных предпринимателей) и юридических лиц - получателей финансовых услуг МФО. Хотя в своем большинстве его нормы ориентированы на потребительское кредитование, субъекты МОП также могут воспользоваться положениями стандарта в части защиты от недобросовестных практик, получения информации и ответов на свои обращения в МФО. С точки зрения развития инновационных технологий представляет интерес и. 3 ст. 2 стандарта, позволяющий МФО предоставлять онлайн-займы по договорам микрозайма, заключенным с использованием сети Интернет или иным разрешенным законом способом, при котором взаимодействие получателя финансовой услуги с МФО осуществляется дистанционно и сумма займа по которому предоставлена получателю финансовой услуги в безналичной форме. Стандарт обязателен для всех МФО в России с 1 июля 2017 г.56 (Базовый стандарт защиты прав и интересов физических и юридических лиц — получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих микрофинансовые организации [Электронный ресурс]: утв. Банком России 22 июня 2017 г. Доступ из справ.-правовой системы «Кон- сультантПлюс».)

Таким образом, несмотря на то, что регламентация деятельности МФО осуществляется относительно недавно, законодателю удалось сформировать полноценные, адекватные и дифференцированные регуляторные окна как для самих МФО, так и для их заемщиков. Субъекты МСП - индивидуальные предприниматели и юридические лица защищены от необоснованного одностороннего изменения МФО условий договора микрозайма. Кроме этого, субъектам МСП, осуществляющим деятельность в статусе индивидуального предпринимателя, гарантируется право досрочного полного или частичного возврата суммы микрозайма без применения штрафных санкций. В целях дальнейшего увеличения горизонта финансирования, прежде всего повышения порога микрозайма до 5 млн руб. в настоящее время Минэкономразвития совместно с Банком России обсуждает вопросы внесения соответствующих изменений в Закон о микрофинансовой деятельности57 (Протокол Всероссийского совещания микрофинансовых организаций от 15 июня 2017 г. URL: http://economy.gov.ru/ wps/wcm/connecVdl 7114b6-3393-4f0f-b961-92dc3 fd8b942/150617.pdf?MOD=AJPERES&C ACHEro=dl7114b6-3393-4fDf-b961-92dc3fd8b942 (дата обращения: 21.11.2017).). Реализация этой инициативы позволит обеспечить непрерывность линейки продуктов для МСП.

Кредитная кооперация - альтернативный источник займов МСП

Кредитные кооперативы (далее - КПК) по характеру своей деятельности являются институтом наиболее близким к банкам. Мощным толчком к их развитию стало принятие Закона о кредитной кооперации, где была учтена специфика всех видов кредитных кооперативов (за исключением сельскохозяйственных потребительских кооперативов), что позволило снять необходимость дальнейшего регулирования каждого вида кредитных кооперативов отдельным финансовым законом. Объединение в КПК возможно по разным признакам. По территориальному - в гаражно-строительные кооперативы для постройки гаража недалеко от дома. По профессиональному - в жилищно-строительные кооперативы в целях удовлетворения потребностей членов кооператива в жилых помещениях путем объединения паевых взносов. Кредитный кооператив является некоммерческой организацией. Он создается в организационно-правовой форме потребительского кооператива. По состоянию на 1 сентября 2017 г. в государственный реестр кредитных потребительских кооперативов включено 2032 действующих организаций58 (URL: https://www.cbr.ru/finmarkets/?PrtId=sv_micro (дата обращения: 05.09.2017).).

Деятельность КПК состоит в организации финансовой взаимопомощи пайщиков путем:

- объединения паенакоплений (паев) и привлечения денежных средств пайщиков и иных денежных средств в порядке, установленном Законом о кредитной кооперации и уставом КПК;

- размещения указанных выше денежных средств путем предоставления займов пайщикам для удовлетворения их финансовых потребностей;

- осуществления иной деятельности при условии, если она служит достижению целей, ради которых создан КПК, соответствует этим целям и предусмотрена уставом.

Из толкования этой нормы следует, что основная деятельность кредитного кооператива не является предпринимательской, поскольку она направлена на организацию финансовой взаимопомощи пайщиков, а не на извлечение прибыли. Если его деятельность отвечает этой цели, предусмотрена уставом, КПК имеет право осуществления предпринимательской деятельности.