Проблема привлечения прямых иностранных инвестиций в Японию (2000-2015 гг.)

Published: Jan. 1, 2017

Latest article update: Jan. 13, 2023

Abstract

Япония, являясь крупнейшей страной-кредитором, до сих пор остается сравнительно закрытой для притока иностранного капитала, особенно в форме прямых иностранных инвестиций (ПИИ). Более активное привлечение ПИИ является одним из ключевых элементов экономического курса премьер-министра Абэ Синдзо. Помимо экономических преобразований, важную роль играет изменение «закрытой» ментальности японского общества, обусловленной островным положением страны.

Keywords

Социокультурный аспект, Закон о компаниях, investment climate, the Companies Act of Japan, абэномика, инвестиционный климат, международная инвестиционная позиция, international investment position, socio-cultural factors, повышение международной конкурентоспособности, abenomics, improving international competitiveness

Япония являет собой пример страны, которая во второй половине XX в. сумела эффективно встроиться в международный обмен товарами, услугами, капиталом и извлечь из этого процесса значительные плюсы. При этом модель включения Японии в международное разделение труда отличается следующей особенностью: она в больших объемах вывозит товары и капитал на зарубежные рынки и остается достаточно закрытой для притоков иностранных товаров и иностранного капитала. Эта модель хорошо работала до 1990-х годов. Однако глобализация мировой экономики и усиление интеграционных процессов потребовали ее перестройки. В частности, необходимы пересмотр прежних подходов к привлечению прямых иностранных инвестиций и улучшение инвестиционного климата страны в целом. Вопрос о более активном привлечении ПИИ включен в политический курс правящей партии (третья «стрела» абэномики). С учетом внутренних и внешних факторов, в том числе процесса формирования единого экономического пространства в АТР (ТТП), Япония стремится создать все необходимые предпосылки для обеспечения большей открытости и более глубокой включенности в мировую экономику в целях достижения сбалансированного и устойчивого экономического роста.

Общая характеристика международной инвестиционной позиции Японии, структура ее финансовых требований и обязательств

Будучи одной из крупнейших экономик мира, Япония принимает активное участие в международном движении капитала. На наш взгляд, наиболее точно отразить масштабы и

структуру ее участия в этом процессе может показатель международной инвестиционной позиции (МИП), отражающий состояние внешних финансовых активов и пассивов (в форме накопленного объема) на конкретный момент времени. Другими словами, МИП представляет собой финансовые требования резидентов страны к нерезидентам и обязательства перед ними [1].

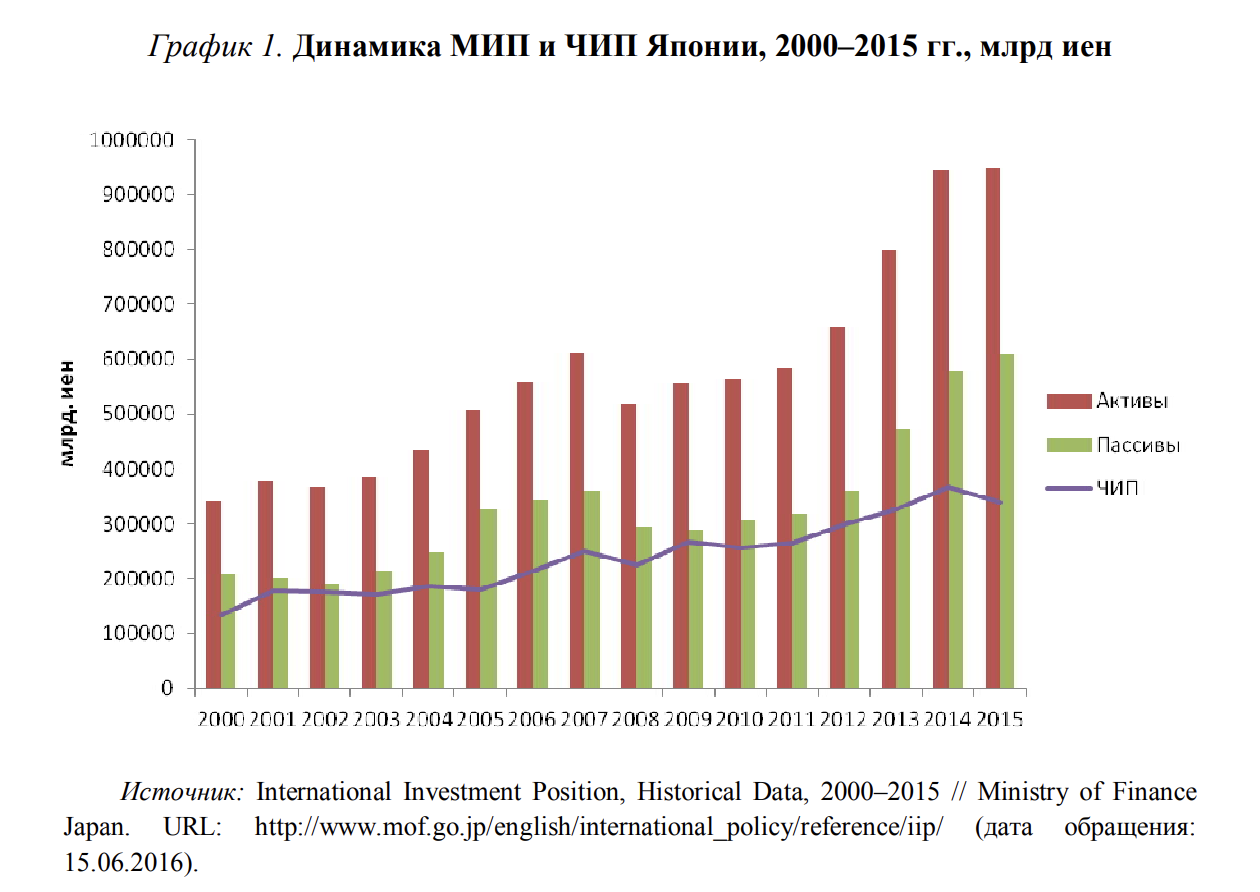

При изучении МИП Японии прежде всего обращает на себя внимание ее асимметричность: активы значительно превышают пассивы. Уже третье десятилетие показатель чистой инвестиционной позиции Японии (ЧИП) - накопленный объем внешних активов за вычетом накопленного объема внешних обязательств (фактически, разница между тем, чем страна владеет, и тем, что она должна) [1] - является самым значительным в мировой экономике. Это говорит о том, что она является крупнейшим в мире кредитором.

На графике 1 показаны изменения, происшедшие в показателях МИП и ЧИП Японии в период 2000-2015 гг.

Из графика следует, что показатель ЧИП Японии за 2000-2015 гг. увеличился более чем в 2,5 раза. Однако соотношение между активами и пассивами изменилось. Если в 2009 г. финансовые активы Японии почти вдвое превышали пассивы, то в 2015 г. - только в 1,55 раза. Тем не менее, по-прежнему сохраняется заметная диспропорция между этими двумя составляющими.

Для сравнения отметим, что, например, в Германии, Гонконге и Швейцарии (членах ОЭСР, которые наряду с Японией входят в первую пятерку стран по величине ЧИП)

соотношение между активами и пассивами в разные годы составляло от 1,1 до 1,4. Японию в этом отношении превзошел только Китай, обладающий вторым по величине показателем МИП: в тот же период его активы превышали пассивы более чем в 2 раза [2].

Обратимся к структуре финансовых требований и обязательств резидентов Японии. По принятой международной классификации, активы и пассивы страны подразделяют на следующие категории: прямые инвестиции (ПИ), портфельные инвестиции (которые, в свою очередь, подразделяются на долевые ценные бумаги, долговые ценные бумаги, т е. облигации и векселя, и инструменты денежного рынка), финансовые деривативы, другие инвестиции (в том числе ссуды) и валютные резервы.

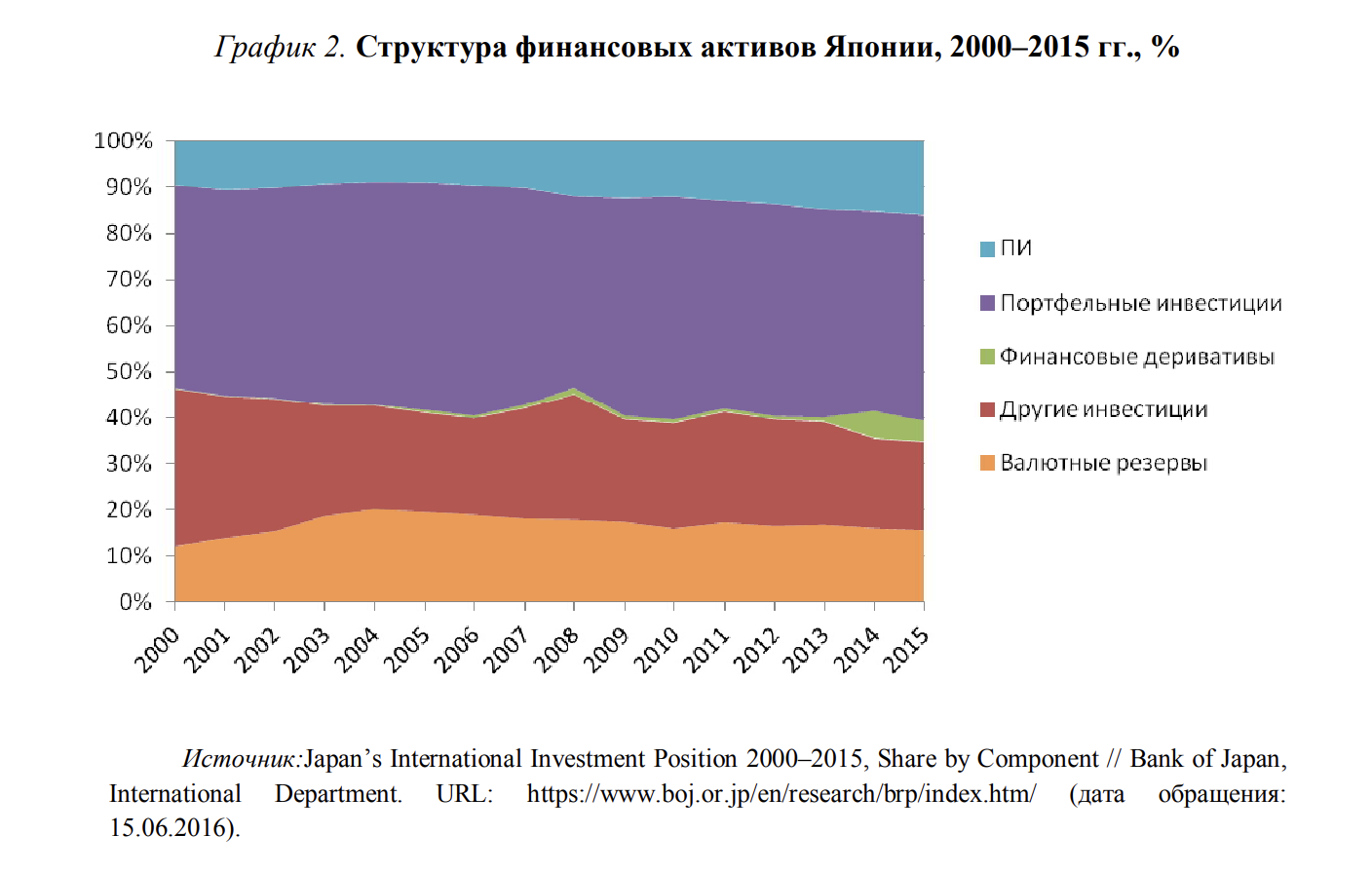

На графиках 2 и 3 представлена динамика изменений в структуре активов и пассивов Японии в период 2000-2015 гг.

Как следует из графика, структура финансовых активов Японии за последние 15 лет не претерпела кардинальных изменений. Основная часть активов по-прежнему представлена портфельными инвестициями и валютными резервами при относительно невысокой доле прямых инвестиций за рубеж. Например, в таких странах, как США и Германия, последний показатель составляет соответственно 29 % и 21 % от общего объема финансовых активов. Доля же валютных резервов в активах Японии, напротив, необычно высока для страны с высоким уровнем развития [3].

Однако некоторые изменения все-таки наблюдаются. Так, следует отметить рост доли ПИ в общей структуре активов (с 9,5 % в 2000 г. до 16 % в 2015 г.) и снижение доли других

инвестиций (с 34,3 % в 2000 г. до 19 % в 2015 г.). Обращает на себя внимание значительное увеличение доли финансовых деривативов (с 0,1 % в 2000 г. до 6 % в 2014 г.), что связано во многом с изменением системы подсчета (в данную категорию стали включать свопы) [4]. В середине 2000-х годов произошел также некоторый рост доли валютных резервов вследствие активных интервенций японского правительства на валютном рынке [2].

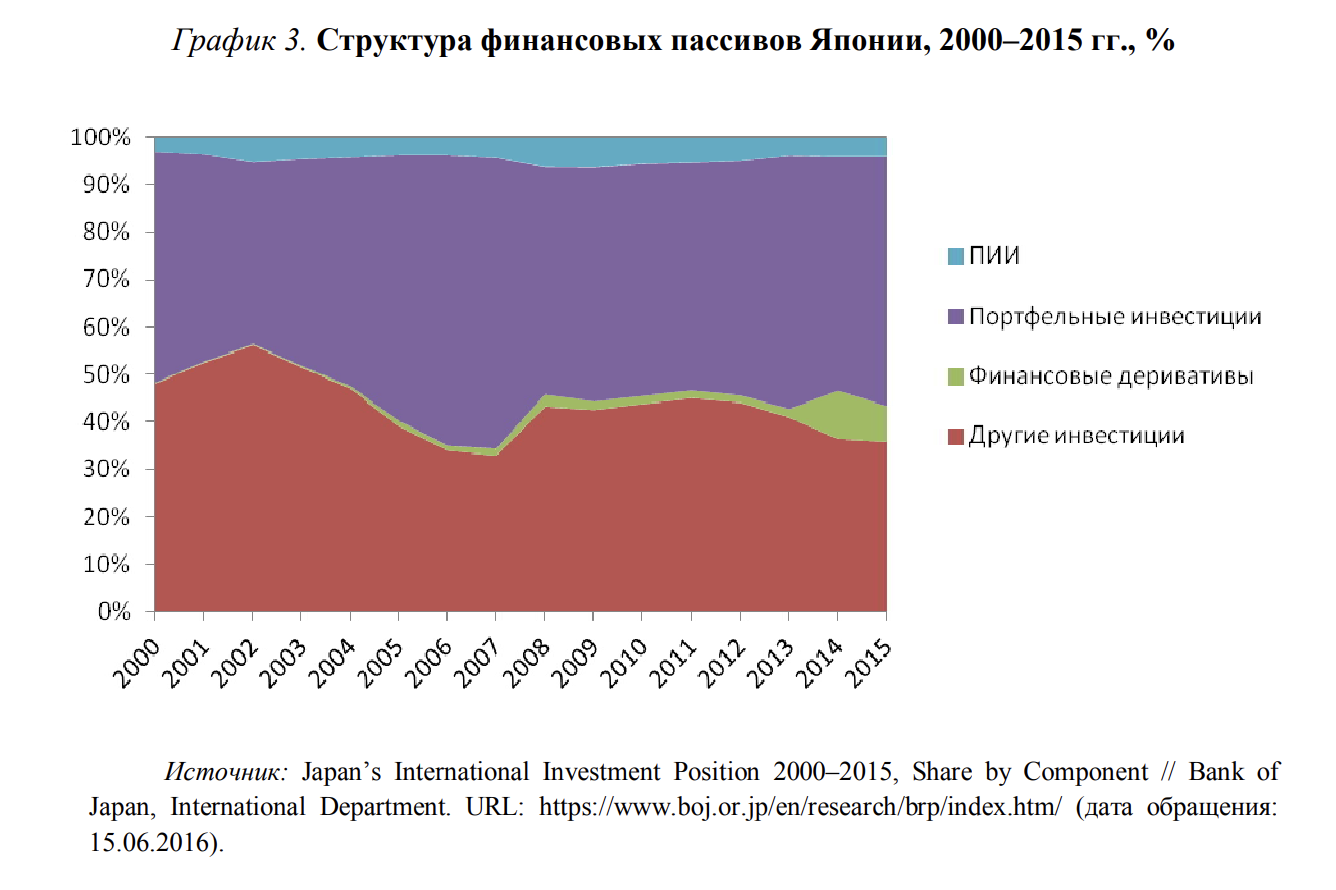

Как показывает график 3, доля ПИИ в финансовых пассивах Японии еще ниже, чем в активах, и в целом на протяжении 2000-2015 гг. практически не изменилась. Доля портфельных инвестиций, на которые приходится основная часть пассивов (порядка половины), колебалась главным образом за счет долевых ценных бумаг. Так, причиной ее резкого роста в 2002-2006 гг. стало приобретение японских ценных бумаг нерезидентами на фоне благоприятных прогнозов относительно конъюнктуры внутреннего рынка и ожидаемого роста стоимости ценных бумаг японских компаний. А снижение стоимости долевых ценных бумаг, происшедшее в 2008 г., привело к значительному сокращению доли портфельных инвестиций в пассивах (на 14 % по сравнению с предыдущим годом). Опыт Японии подтверждает тот факт, что портфельные инвестиции по сравнению с ПИИ более волатильны и чувствительны к текущей конъюнктуре и ожиданиям участников рынка. Увеличение в последние годы доли финансовых деривативов связано, как уже было сказано выше, с изменением системы подсчета [2].

В первом приближении структура требований и обязательств Японии выглядит достаточно сбалансированной: основная часть активов представлена портфельными

инвестициями и валютными резервами, а значительная часть пассивов - портфельными и другими инвестициями. Однако более детальный анализ позволяет выявить ряд проблем, связанных с особенностями участия страны в международных потоках капитала.

Привлечение прямых инвестиций в Японию.

Особенности инвестиционного климата и шаги по его улучшению

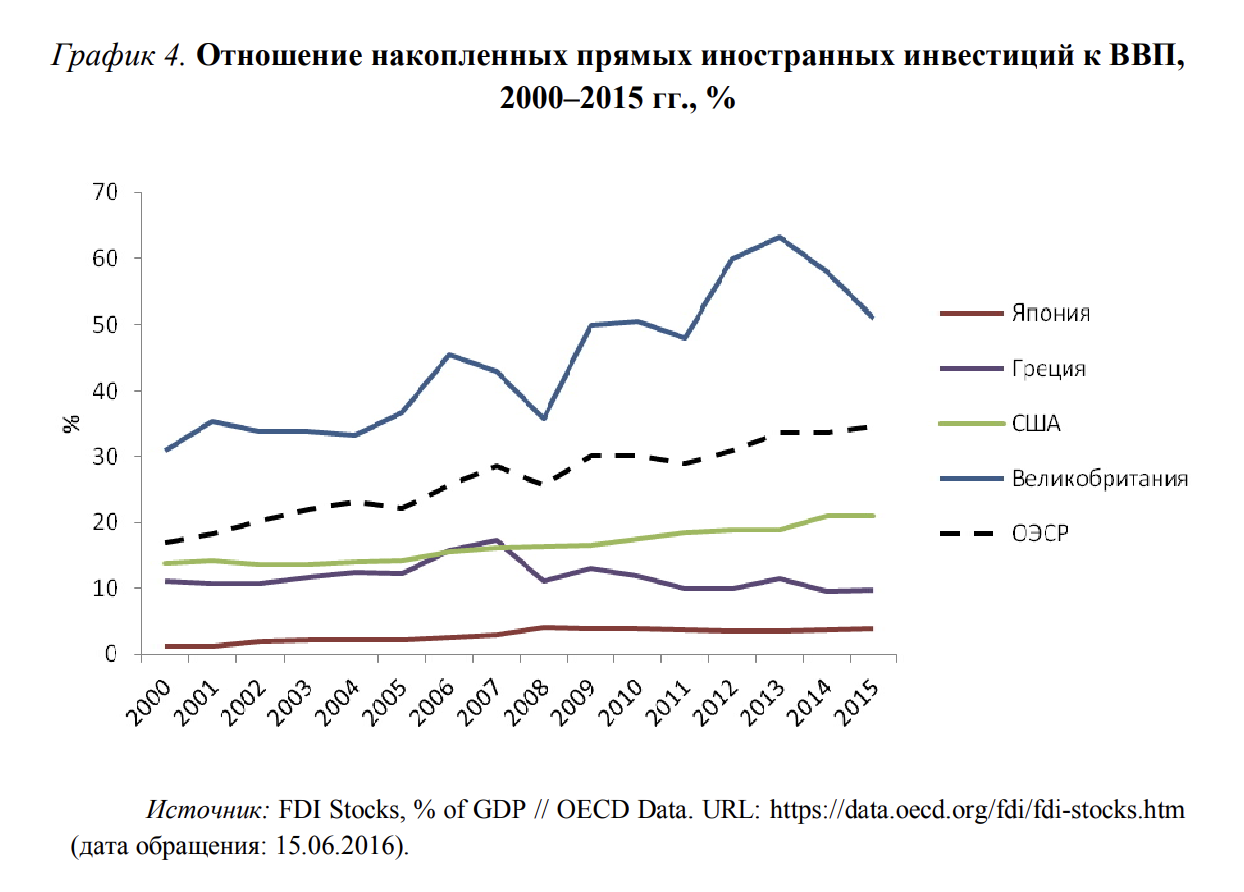

Как следует из графика 3, доля ПИИ в структуре финансовых обязательств Японии чрезвычайно мала. Для сравнения отметим, что в Германии и США ПИИ составляют 16 % и 20 % от объема пассивов соответственно [5, 6]. Еще одним показателем, позволяющим провести международные сравнения, является отношение накопленных ПИИ к ВВП. Япония имеет самое низкое значение этого показателя среди стран ОЭСР (4% в 2015 г.). Даже у Греции, находящейся на предпоследнем месте, он равен 9,5 %.

Тем не менее, определенные изменения в этой области происходят. Так, например, уже с 1998 г. официальная статистика отмечала рост ПИИ в страну. Этому способствовали проводимые реформы, а также возросшее количество сделок «слияние-поглощение» на фоне падения стоимости акций японских компаний, особенно в финансовом секторе, в конце 1990-х - начале 2000-х годов. В результате доля прямых инвестиций в Японию по отношению к совокупным прямым инвестициям в мире возросла с 0,5% в 1998 до 1,2% в 2004 г. Позитивная динамика в рассматриваемой области была прервана мировым финансовым кризисом 2008-2009 гг., ив 2014 г. этот показатель составил лишь 0,72 % (хотя и увеличился в 4 раза по сравнению с 2013 г.) [7].

Учитывая тот факт, что одним из важнейших показателей интегрированности страны в мировую экономику является ее подключение к трансграничным потокам капитала (где особую роль играют именно прямые инвестиции), можно говорить о том, что Япония пока не в полной мере вовлечена в международные экономические процессы. И нынешнее правительство во главе с премьер-министром Абэ Синдзо активно пытается исправить ситуацию, провозгласив новый курс - абэномику.

Абэномика включает три направления, так называемые три «стрелы» - агрессивную кредитно-денежную политику, гибкую фискально-бюджетную политику и структурные реформы. В рамках третьей «стрелы» была подготовлена Стратегия по оживлению японской экономики (пересмотрена в 2014 г.). Одной из целей третьей «стрелы» абэномики является удвоение объема входящих ПИИ к 2020 г. до 35 трлн иен (332 млрд долл, по курсу 2013 г.), но этого будет сложно добиться без улучшения инвестиционного климата страны. Поэтому в значительной степени Стратегия направлена на создание (и улучшение) условий для иностранных инвесторов. Примечателен тот факт, что данная задача в той или иной мере также служит и другой цели - подготовке к Олимпиаде-2020 в Токио. Более того, позитивные изменения в инвестиционном климате Японии подготовят страну и к началу функционирования ТТП.

Помимо удвоения объема накопленных входящих ПИИ к 2020 г., абэномика ставит задачу превращения Японии в конкурентоспособный бизнес-хаб. В то же время правительство стремится избежать однобокого развития, крена в сторону столичного района, и призывает к активному сотрудничеству с региональными властями. Одной из подобных инициатив является создание шести Национальных специальных стратегических зон (НССЗ) на территории страны. В НССЗ Токио (г. Токио, префектура Канагава и г. Нарита) и НССЗ Кансай (префектура Осака, префектура Хёго, префектура Киото) будет проведено всеобъемлющее реформирование с целью создания благоприятной среды для международного бизнеса и инноваций. НССЗ Ниигата, Ябу и Фукуока отвечают за реформы регулирования в сфере сельского хозяйства и занятости, а НССЗ Окинава - за привлечение инвестиций в сферу туризма (использование наиболее сильной стороны данного региона). Предусматривается создание службы «одного окна», где можно было бы пройти все процедуры, связанные с открытием бизнеса в Японии. Закон об НССЗ вступил в силу 1 мая 2014 г.

В Стратегии также подчеркивается важность использования английского языка в деятельности административных и других органов. Это предполагает не только наличие персонала, владеющего английским языком, но и полный перевод на английский язык законодательства страны и пр.

Намечено снижение корпоративного налога - с 38,01% до 20% - и создание более эффективной системы налогообложения [8]. Корпоративный налог в Японии до 2012 г. был самым высоким среди стран ОЭСР (40,6%). В 2012 фин. г. правительство снизило его до 38,01 %. В последующие годы снижение продолжилось - до 35,64 % в 2014 фин. г. и 33,06 % в 2015 фин.г. В 2016 фин.г. планируется снизить ставку налога до 30 % [9].

В целом, реформы премьер-министра С. Абэ схожи с реформами, проводившимися премьер-министром Д. Коидзуми в 2003-2006 гг. Тогда также была провозглашена цель удвоить объем накопленных ПИИ в экономике через создание благоприятных условий для инвесторов. Фактически абэномика разрабатывает уже продуманные принципы. Однако в случае успеха абэномики и благоприятной мировой экономической конъюнктуры позитивная отдача для Японии будет значительнее - ведь реформы будут способствовать не только увеличению объема входящих ПИИ в японскую экономику, но и эффективному функционированию ТТП, и проведению Олимпиады в 2020 г.

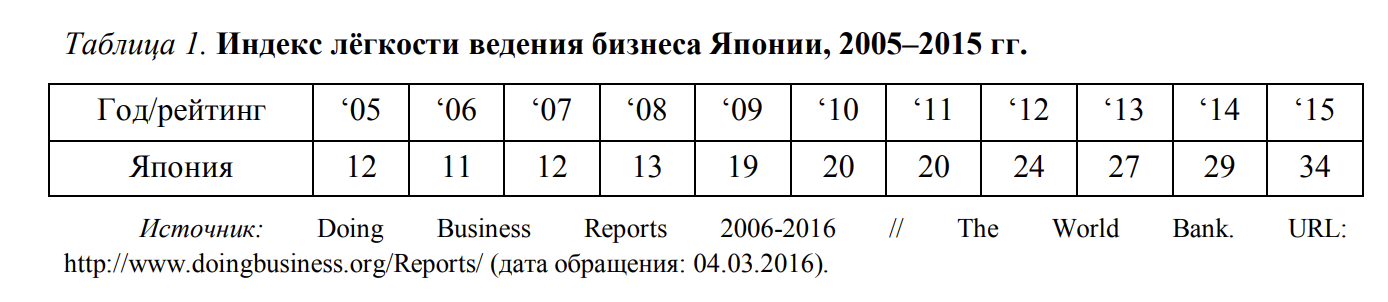

Рассмотрим инвестиционный климат Японии через призму таких важных показателей, как Индекс лёгкости ведения бизнеса и Индекс уверенности в ПИИ.

Данные по Индексу лёгкости ведения бизнеса публикуются ежегодно, начиная с 2005 г. Индекс содержит в себе такие индикаторы, как «Регистрация/закрытие предприятий», «Получение кредитов», «Налогообложение», «Защита миноритарных инвесторов» и другие. Значения Индекса - от 1 до 100 (чем выше значение, тем лучше рейтинг). Для того чтобы продемонстрировать динамику показателей Японии, мы считаем целесообразным использовать именно рейтинг (место страны в списке), а не значение индекса (числовые значения появляются только в последних двух докладах и соответствуют динамике рейтинга).

Как следует из таблицы, рейтинг Японии на протяжении рассматриваемого периода сдвигался в сторону ухудшения. Высокие позиции в списке в 2005-2008 гг. можно расценивать как результат реформ премьер-министра Коидзуми и непродолжительного улучшения конъюнктуры. Последовавший затем мировой финансовый кризис и авария на АЭС Фукусима-1 оказали негативное воздействие на рейтинг Японии, и, несмотря на новую политику правительства, абэномику, улучшений пока не наблюдается.

Если говорить об отдельных составляющих Индекса, то складывается следующая картина. Япония имеет стабильно высокие показатели индикатора «Разрешение неплатежеспособности» (до 2010 г. - «Закрытие предприятий»). Это означает, что в случае банкротства (неплатежеспособности) компании она несет минимальные временные и финансовые затраты. В частности, в 2010 г. была создана Корпорация по содействию реорганизации предприятий (The Enterprise Turnaround Initiative Corporation of Japan). Корпорация призвана поддержать восстановление компаний с крупной задолженностью при условии, что они управляются профессионально.

По индикатору «Регистрация предприятий» Япония в 2006 г. занимала 18-е место в рейтинге, однако отсутствие реформ в данной сфере привело к тому, что в 2013 г. страна

опустилась на 120-е место. Сокращение сроков регистрации предприятия с 23 дней до 10 дней в 2015 г. позволило ей подняться на 81-е место. Тем не менее, это не оказало влияния на совокупный рейтинг Ведения бизнеса страны.

Еще одним «слабым» аспектом инвестиционного климата Японии является «Налогообложение». Начиная с 2006 г. на налоговые выплаты уходило более 50 % прибыли предприятий (в 2010 - 2012 гг. показатель составлял 48,6 % - 50 %). Как отмечалось, в 2012 г. корпоративный налог был снижен, но одновременно был введен 10-процентный налог на восстановление после разрушительного землетрясения 2011 г. сроком на 3 года. Представляется, что дальнейшее снижение корпоративного налога (до 20 %) и введение более эффективной системы налогообложения могут улучшить данный индикатор.

Еще одной из немногих сфер реформирования, согласно данным докладов, является «Получение разрешений на строительство». В 2011 г. был повышен инспекционный сбор, что увеличило объем затрат и привело к понижению рейтинга Японии. В дальнейшем стали заметны незначительные улучшения, например, снижение количества бюрократических процедур при получении разрешения [10].

Таким образом, можно сделать вывод о том, что снижение рейтинга Ведения бизнеса Японии связано не столько с введением чрезмерного регулирования или усложнением процедур, сколько с отсутствием достаточного количества реформ. На фоне других развитых стран, которые ежегодно проводят реформы, связанные с инвестиционным климатом, Япония проигрывает и теряет позиции в рейтинге. В 2015 г. среди стран ОЭСР она находилась на 24-м месте (в 2013 г. - на 15-м, в 2014 г. - на 19-м). С учетом изложенного выше, одна из целей правительства Абэ - продвижение Японии в первую тройку среди стран ОЭСР в рейтинге Ведения бизнеса к 2020 г. - представляется труднодостижимой.

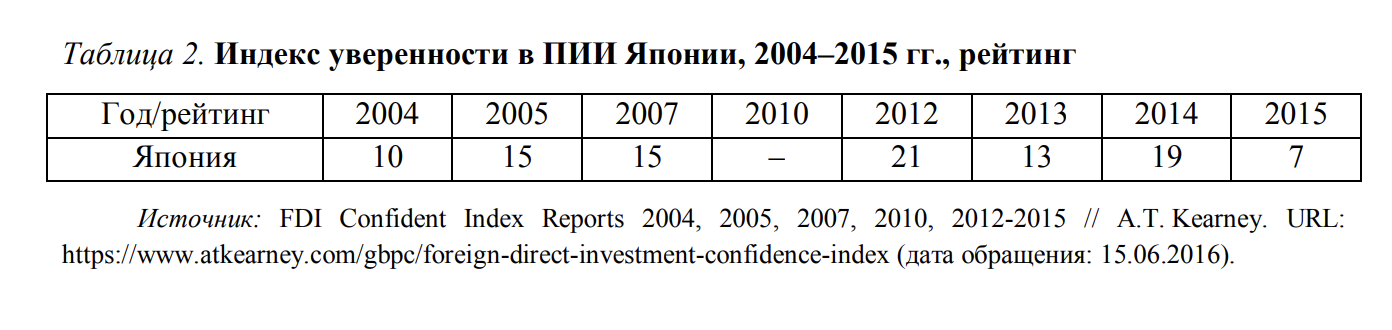

Следующий показатель - Индекс уверенности в ПИИ - строится на основе опросов, проводимых консалтинговой компанией А.Т. Kearney среди главных управляющих крупных международных корпораций. В опросе принимают участие представители как развитых, так и развивающихся стран (в 2015 г. более 1/3 респондентов представляли компании с головным офисом в развивающихся странах). Индекс является средневзвешенным значением ответов на вопросы по инвестированию в тот или иной рынок и имеет область значений от 1 до 3 (чем выше индекс, тем сильнее уверенность в ПИИ). По нашему мнению, данный индекс достаточно объективно отражает состояние инвестиционного климата страны, основываясь на оценках самих инвесторов о нем.

Однако в табл. 2 мы считаем целесообразным отразить не значения индекса, поскольку они не дают представления о динамике, а позиции страны в списке из 25 стран с высоким показателем уверенности в ПИИ. (Заметим, что Рейтинг стал составляться ежегодно только после 2012 г.)

Данные таблицы можно прокомментировать следующим образом. Восстановление экономики Японии после Азиатского финансового кризиса 1997-1998 гг. привлекло в страну инвесторов, особенно в финансовый сектор. Однако различные ограничения и система бизнес-связей в рамках неформальных предпринимательских групп (вертикальных и горизонтальных кэйрэцу), характерная для крупных японских компаний, препятствовали притоку значительного объема инвестиций. В результате в 2010 г. Япония выбывает из списка наиболее привлекательных для инвесторов стран. После двух лет оттока инвестиций, в том числе и в результате разрушительного землетрясения 2011 г., в 2012 г. Япония смогла привлечь 1,7 млрд долл. ПИИ и вернуться в список (хотя и на еще более низкое место). Тот факт, что в 2015 г. Япония заняла 7-е место в рейтинге (самый высокий показатель с 2004 г.), составители докладов объясняют именно третьей «стрелой» абэномики, которая повысила уверенность инвесторов. В докладах, в частности, указывается на такие аспекты, как дальнейшее улучшение корпоративного управления и рост мобильности рабочей силы в стране. Кроме того, отмечается, что снижение курса иены сделало более привлекательным для инвесторов японский рынок недвижимости, и на него пришли инвестиционные корпорации из Сингапура, США, Китая [И].

Таким образом, Индекс уверенности в ПИИ дает более оптимистичное представление об инвестиционном климате Японии (точнее, о его изменениях), нежели Индекс лёгкости ведения бизнеса. Так как данный индекс имеет и прогностическую функцию (в рамках 1-3 лет), можно говорить об укреплении уверенности инвесторов в японской экономике и о возможном увеличении притока ПИИ в страну. С точки зрения Индекса уверенности в ПИИ, абэномика движется в верном направлении.

Однако необходимо отметить еще одну особенность инвестиционного климата Японии - значительное влияние, которое оказывает на него социокультурный фактор. Традиции ведения предпринимательской деятельности, корпоративная культура, отношение к внешнему проникновению складывались веками в условиях закрытости страны и до сих пор превалируют в японском менталитете. По нашему мнению, нынешние реформы в рамках абэномики направлены, в том числе, и на определенное сглаживание национальных особенностей, которые влияют на привлечение ПИИ в японскую экономику.

Ярким примером могут служить поправки к Закону о компаниях. Теперь компании обязаны объяснять акционерам отказ от назначения независимого директора. Этот закон фактически идет против системы пожизненного найма, которая предполагает назначение на высшие руководящие должности только «людей компании», проработавших в ней с момента окончания университета и постепенно поднявшихся до высших постов. Подобная система считается еще одним препятствием для улучшения инвестиционного климата, так как влияет на эффективность управления компанией. Однако, по последним данным, доля независимых директоров среди высших управленцев японских компаний в последние годы заметно возросла. Так, если в 2010 г. среди компаний Первой секции Токийской биржи (1672) эта доля составляла 48,2 %, то в 2014 г. (1816) - 74,4 % [12].

Предубеждения в отношении внешнего проникновения (в том числе, и иностранного капитала) проявляются в низком количестве сделок по слиянию и поглощению, осуществляемых иностранными инвесторами с активами японских компаний - 179 сделок в 2014 г. (наивысший показатель - 228 сделок в 2007 г.) [13]. Количественные показатели подкрепляются и результатами опросов владельцев малых и средних предприятий: в 2010 г. 60 % предпринимателей выразили негативное отношение к сделкам по слиянию и поглощению с зарубежными компаниями. Причинами послужили не только их нежелание быть в какой-либо степени зависимыми, но и опасения того, что иностранная компания завладеет их технологиями (особенно в случае с компаниями из развивающихся стран) [14]. Однако в 2014 г. и здесь обозначились позитивные тенденции: хотя доля предпринимателей, отрицательно относящихся к сделкам по слиянию и поглощению с иностранными компаниями, в целом осталась прежней, треть несогласных допускает (даже признает необходимость) подобной сделки в будущем [15]. На наш взгляд, это отчасти связано с переговорами (на тот момент) о создании ТТП. Ведь в будущем, в условиях беспрецедентной доселе открытости, японским малым и средним компаниям придется объединяться с иностранными фирмами для поддержания своей конкурентоспособности.

Таким образом, можно говорить о том, что абэномика использует комплексный подход для улучшения инвестиционного климата: воздействует на него не только через экономику, но и через ментальность и культуру, постепенно прививая населению более открытое восприятие мира и места Японии в нем.

Разумеется, еще рано делать какие-либо выводы, однако на основании анализа мер, предпринимаемых правительством С. Абэ, можно подвести промежуточные итоги.

- Правительство прилагает усилия к реформированию именно тех областей, которые этого требуют. И, несмотря на то, что не во всех рейтингах действия властей находят отражение, отдельные реформы - снижение налоговых сборов, упрощение бюрократических процедур путем создания служб «одного окна» для инвесторов - определенно закладывают фундамент для дальнейшего улучшения инвестиционного климата.

- Весьма показательны оптимистичные ожидания частных инвесторов из развитых и развивающихся стран на фоне критики абэномики, звучащей в самой Японии. Ведь именно они будут осуществлять вложения в японскую экономику и способствовать тому, чтобы третья «стрела» С. Абэ достигла своей цели.

- Налицо определенные изменения в сознании представителей японского бизнеса. Это является немаловажным фактором, так как в течение предыдущих попыток реформирования предприниматели все равно стремились сохранить свои правила ведения бизнеса, неформальные связи, «семейный дух» внутри компаний. Однако уже сейчас необходимость повышения эффективности и конкурентоспособности бизнеса начинает все больше соперничать с традициями, которым японское общество следовало (и продолжает следовать) не одну сотню лет.

СПИСОК ЛИТЕРАТУРЫ

1. Международная инвестиционная позиция: Пособие по источникам данных. Вашингтон: МВФ, 2002. С. 5.

2. Japan’s International Investment Position at Year-End 2004-2015 // Bank of Japan, International Department. URL: https://www.boj.or.jp/en/research/brp/index.htm (дата обращения: 15.06.2016).

3. International Financial Statistics// IMF. URL: http://www.imf.org/en/Data (дата обращения: 15.06.2016).

4. Balance of Payments and International Investment Position Manual, 6th Edition. Washington D.C.: IMF, 2009.

5. Germany's international investment position at the end of 2014 // Deutsche Bundesbank. URL: https://www.bundesbank.de/Navigation/EN/Statistics/External_sector/International_investment_position/international_investment_position.html (дата обращения: 15.06.2016).

6. U.S. International Investment Position // U.S. Department of Commerce, Bureau of Economic Analysis. URL: http://www.bea.gov/newsreleases/international/intinv/intinvnewsrelease.htm(дата обращения: 15.06.2016).

7. Global Investment Trends Monitor, No.18, No.22 // UNCTAD. URL: http://unctad.org/en/pages/publications/Global-Investment-Trends-Monitor-(Series).aspx (дата обращения: 15.06.2016).

8. Japan Revitalization Strategy 2014// Prime Minister of Japan and His Cabinet. URL: http://www.kantei.go.jp/jp/singi/keizaisaisei/pdf/honbunEN.pdf (дата обращения: 04.03.2016).

9. Abe aims to cut corporate tax ‘below 30 %’ // Japan Times. 12.11.2015. URL: http://www.japantimes.co.jp/news/2015/11/12/business/economy-business/abe-eager-to-cutcorporate-tax-rate-below-30-at-early-date (дата обращения 04.03.2016).

10. Doing Business Reports 2006-2016 // The World Bank. URL: http://www.doingbusiness.org/Reports (дата обращения: 04.03.2016).

11. FDI Confident Index Reports 2004, 2005, 2007, 2010, 2012-2015 // A.T. Kearney. URL: https://www.atkearney.com/gbpc/foreign-direct-investment-confidence-index (дата обращения: 15.06.2016).

12. Schrepfer J., Kametaka S. Japanese Companies Act changes encourage investment // Daily Journal. 22.10.2014. URL: http://www.mofo.com/~/media/Files/Articles/2014/10/141022DJJapaneseCompaniesAct.pdf (дата обращения: 06.03.2016).

13. Number of cross-border M&As by Japan 2000-2014 // UNCTAD. URL: http://unctad.org/en/Pages/DIAE/World Investment Report/Annex-Tables.aspx (дата обращения: 06.03.2016).

14. Survey on Corporate Attitudes 2010 // Teikoku Databank. URL: https://www.tdb.co.jp/english/news_reports/w1212.html (дата обращения: 06.03.2016).

15. Casebook on Investment Alliances with Japanese Companies // Ministry of Economy, Trade and Industry in Japan. 04.2015. URL: http://www.meti.go.jp/english/policy/external_economy/investment/casebook.html (дата обращения: 06.03.2016).