Российский АПК - от импорта сельскохозяйственной продукции к экспортно-ориентированному развитию

Published: March 1, 2017

Latest article update: Nov. 12, 2022

Abstract

Целью исследования является проведение анализа состояния импорта и экспорта сельскохозяйственной продукции. сырья и продовольствия. В работе использовались общенаучные методы, а также методы анализа и синтеза, статистической обработки, статистического анализа и другие. Показаны динамики развития импорта и экспорта агропродовольственной продукции. Начиная с 2014 года, импортные закупки сельскохозяйственной продукции и продовольствия снижаются, как в физических объемах, так и в денежном выражении. В то же время еще остаются значимые объемы по отдельным видам продовольственных товаров. Практическое решение задач по обеспечению продовольственной безопасности позволит российскому АПК перейти на устойчивое экспортно-ориентированное развитие. Налицо рост экспорта продукции АПК. Этим задачам отвечает и аграрная политика, направленная на государственную поддержку экспорта продукции АПК. Важное значение придается развитию экспорта сельскохозяйственной продукции. По этой причине Президиумом Совета при Президенте Российской Федерации по стратегическому развитию и приоритетным проектам 30 ноября 2016 года (протокол № 11) был утвержден приоритетный проект «Экспорт продукции АПК». Утвержден также Паспорт проекта «Экспорт продукции АПК». Выбранный подход позволяет обеспечивать увеличение объема экспорта продукции АПК как за счет увеличения количества экспортеров, так и путем стимулирования увеличения объемов экспорта существующими экспортерами. Таким образом, реализация проекта позволит не только добиться увеличения объема экспорта продукции АПК. но и заложит основы для устойчивого роста экспорта в будущем

Keywords

Экспорт продукции АПК, импорт сельскохозяйственной продукции и продовольствия, российский АПК

Аграрная реформа, начавшаяся в современной России в 1990 году, вместо позитивного развития привела почти к распаду отечественного сельского хозяйства. Это обстоятельство незамедлительно отразилось на закупках сельскохозяйственной продукции, сырья и продовольствия по импорту.

Динамика импорта основных видов сельскохозяйственной продукции в отдельные годы показана в табл. 1 в тыс. тонн.

Рассмотрим, как выглядит импорт в денежном выражении (млн долл.)1 (По данным Росстата).

Приведенные цифры показывают, как Российская Федерация прочно села на зарубежную «продовольственную иглу» и практически утратила продовольственную независимость и продовольственную безопасность государства.

Снижение импорта закупок сельскохозяйственной продукции сырья и продовольствия началось с 2014 года после применения в отношении России экономических санкций. Санкции актуализировали проблему и ускорили процесс импортозамещения на российском агропродовольственном рынке, что позволило отечественным сельскохозяйственным товаропроизводителям оперативно занять освободившуюся нишу. Этому способствовала и адекватная аграрная политика государства выразившаяся в государственной финансовой поддержке субъектов агропромышленного комплекса страны. Ввоз продовольствия и сельскохозяйственной продукции сократился на 6,3 %, однако по-прежнему существенно превышает экспорт - $ 24,9 млрд. По итогам 2015 года импорт продовольствия и сельхозпродукции на 64 %, или $ 10,3 млрд, превышал экспорт. В 2016 году разрыв сократился до 46 %, или $ 7,9 млрд долл.

В общем объеме российского импорта на продовольствие приходится 13,7 %. Среди основных продовольственных товаров наибольший рост в 2016 году показали подсолнечное, сафлоровое или хлопковое масла, импорт которых вырос на 76,1 % - до 5,9 тыс. т. Ввоз сухих молока и сливок увеличился на 23,9 %-до181 тыс. т, пищевой соли - на 19,4 %(до 511 тыс. т), сыров и творога - на 4,2 %, (до 217 тыс. т), сливочного масла - на 3,4 % (до 93 тыс. т). Одновременно импорт молока и сливок (несгущенных) снизился на 8,3 % (до 234 тыс. т). Также сократились объемы ввоза свежего и мороженого мяса - на 16,2 % до 626 тыс. т, мяса птицы - на 12,3 % (до 224 тыс. т) и рыбы - на 10,6 % (до 358 тыс. т).

В сегменте плодоовощной продукции рост импорта среди основных категорий показали только бананы - на 10,6 % (до 1,4 млн т). При этом свежего винограда было ввезено на 24,5 % меньше по сравнению с 2015 годом (193 тыс. т), поставки свежих яблок сократились на 24,1 % (677 тыс. т), апельсинов - на 3,1 % (452 тыс. т), мандаринов - на 2,5% (759 тыс. т). Снижение поставок происходило и по основным видам овощей: так, практически вдвое уменьшился импорт картофеля и капусты (до 285 тыс. т и 98,6 тыс. т), на 40 % - лука и чеснока, на 30,9 %- томатов, на 21,8 %- огурцов и корнишонов2 (По состоянию на 02.03.2017. Подготовлено ФГБУ «Спеццентручет в АПК».).

Инновационное развитие и технологическая модернизация АПК, новые подходы к селекции и генетике и другие прорывные направления в сельском хозяйстве позволяют перейти на его экспортно-ориентированное развитие.

Рассмотрим, как развивается экспорт в аграрной сфере по основным видам сельскохозяйственной продукции (тыс. т)3 (Составлено по материалам МСХ РФ в информационных бюллетенях «Сельское хозяйство России» (М. : Росинформагротех, 2016).).

В 2016 году Россия экспортировала продовольственных товаров и сельскохозяйственного сырья на $ 17,04 млрд (с учетом торговли со странами ЕАЭС), что на 5,2 % выше уровня 2015 года. Как сообщает Росстат, в целом на продовольствие в общей структуре экспорта пришлось 6 %, треть этого объема составили злаковые агрокультуры, вывоз которых в прошлом году в денежном выражении снизился на 0,8 % до $ 5,6 млрд. В то же время в натуральном выражении поставки злаков в 2016 году выросли на 10,4 % к уровню 2015 года - до 33,9 млн т. В частности, в течение календарного года было вывезено 25,3 млн т пшеницы и меслина (рост на 19,3 %), 5,3 млн т кукурузы (плюс 43,9 %), 2,9 млн т ячменя (снижение на 46 %), 229 тыс. т риса (рост на 27,3 %). Экспорт подсолнечника увеличился в три раза до 187 тыс. т, при этом продажи за рубеж пшеничной и пшеничноржаной муки сократились на 10,6 % до 237 тыс. т.4 (Источник: по данным Росстата.)

Как отмечает Министр сельского хозяйства Российской Федерации А. Н. Ткачев5 (Подготовлено ФГБУ «Спеццентручет в АПК» по материалам www.agroinvestor.ru.) [8], Россия может в ближайшие годы стать нетто-экспортером продовольствия. «В ближайшие годы Россия может поставлять за рубеж больше сельхозпродукции, чем закупать», - сказал министр. Он отметил, что в последние 20 лет сельскохозяйственный импорт преобладал над экспортом. Но мы видим динамику последних трех лет - импорт сокращается, а экспорт растет.

Министр также сказал, что Россия стала крупнейшим в мире производителем свекловичного сахара, опередив Францию, США и Германию. Он пояснил, что это стало возможно благодаря рекордному урожаю сахарной свеклы в 2016 году - более 48 млн тонн. По оценке Минсельхоза, производство сахара в России достигло 6 млн тонн. При этом Франция производит 5 млн тонн, США - 4,8 млн тонн, Германия - 4,5 млн тонн.

Ткачев подчеркнул, что с начала сезона (1 августа - начало маркетингового года) на экспорт вывезено почти 100 тыс. тонн сахара, что в 10 раз больше, чем за весь предыдущий сезон 2015-2016 годов. «Мы оцениваем наш экспортный потенциал в размере более 200 тыс. тонн сахара», - добавил он.

Dynamics of imnort of agricultural nroducts | |||||||||||||||

Показатель Indicators | 1998 | 1999 | 2000 | 2001 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

Мясо Meat | 6,4 | 0,2 | 0,3 | 0,2 | 1339,4 | 1411,3 | 1489,4 | 1710,9 | 1463,3 | 1470,3 | 1454,9 | 1558,7 | 1396,1 | 1042,7 | 774,9 |

Мясо птицы Poultrv | 2,2 | 1,2 | 2,4 | 1,7 | 1328,4 | 1282,5 | 1294,9 | 1224,0 | 985,9 | 688,1 | 493,0 | 576,8 | 548,7 | 474,9 | 225,2 |

Рыба свежая и мороженая Fresh and frozen fish | 326,0 | 249,3 | 310,3 | 300,0 | 785,0 | 686,5 | 870,3 | 881,4 | 794,9 | 791,8 | 706,0 | 746,9 | 780,6 | 653,8 | 331,1 |

Молоко Milk | 31,0 | 18,5 | 81,2 | 45,0 | 313,9 | 297,3 | 250,9 | 238,9 | 252,4 | 426,5 | 383,8 | 534,5 | 579,1 | 567,3 | 460,3 |

Сливочное масло Butter | 3,0 | 2,1 | 5,1 | 4,0 | 132,8 | 165,0 | 129,4 | 140,1 | 125,3 | 134,3 | 135,5 | 153,9 | 165,4 | 158,1 | 95,9 |

Подсолнечное масло Oil | 34,5 | 30,8 | 194,8 | 140,0 | 131,5 | 100,0 | 132,0 | 11,9 | 43,4 | 114,7 | 93,7 | 19,0 | 18,2 | 8,6 | 3,3 |

Зерновые культуры Wheat | 1890,3 | 801,3 | 934,4 | 2500,0 | 1449,0 | 2313,4 | 1066,6 | 958,5 | 431,3 | 443,7 | 689,4 | 1280,8 | 1659,5 | 874,8 | 765,3 |

Мука и крупы Flour and cereal | 110,5 | 146,3 | 184,9 | 180,0 | 74,1 | 82,2 | 87,8 | 98,8 | 64,2 | 120,4 | 124,6 | 98,1 | 184,8 | 101,7 | 71,6 |

Масличные культуры Oil crop | 1241,3 | 365,1 | 1216,9 | 320,0 | 142,8 | 11,5 | 237,6 | 692,9 | 1071,5 | 1212,9 | 1055,9 | 914,1 | 1304,0 | 2214,3 | 2465,4 |

Сахар Susar | 4,4 | 135,8 | 155,3 | 130,0 | 3512,2 | 2981,9 | 3709,4 | 2585,0 | 1512,2 | 2374,3 | 2580,8 | 826,2 | 967,5 | 1075,5 | 1010,2 |

Год Year | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

Объем _ Volume_ | 21,6 | 27,6 | 35,2 | 30,1 | 36,4 | 42,5 | 40,7 | 43,3 | 39,9 | 26.5 |

Показатель Indicators | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

Мясо Meat | 0,2 | 0,5 | 0,3 | 0,2 | 0,3 | 0,3 | 0,2 | 10,8 | 4,5 | 5,2 | 6,6 |

Мясо птицы Poultrv | 0,3 | 0,3 | 0,9 | 2,8 | 6,0 | 18,5 | 18,4 | 41,4 | 51,2 | 57,7 | 73,5 |

Рыба свежая и мороженая Fresh and frozen fish | 360,3 | 355,5 | 270,7 | 235,3 | 960,1 | 1272,5 | 1374,1 | 1394,9 | 1461,4 | 1258,3 | 1209,4 |

Молоко Milk | 51,6 | 47,7 | 45,8 | 49,0 | 51,4 | 28,8 | 11,9 | 59,6 | 68,3 | 60,7 | 68,1 |

Сливочное масло Butter | 4,2 | 2,6 | 4,1 | 4,0 | 4,1 | 2,9 | 2,2 | 4,9 | 3,9 | 4,2 | 4,6 |

Подсолнечное масло Oil | 385,8 | 752,0 | 678,5 | 532,5 | 724,3 | 417,5 | 512,8 | 1478,1 | 1376,7 | 1654,9 | 1445,5 |

Зерновые культуры Wheat | 12250,2 | 11151,6 | 16673,0 | 13593,9 | 27778,5 | 13859,6 | 18301,3 | 22755,0 | 19037,9 | 30161,8 | 30700,2 |

Мука и крупы Flour and cereal | 369,9 | 316,4 | 377,6 | 541,9 | 427,8 | 214,1 | 629,3 | 206,1 | 151,3 | 169,9 | 305,9 |

Масличные культуры Oil crop | 370,6 | 312,0 | 202,6 | 146,8 | 334,5 | 180,1 | 456,8 | 962,8 | 762,9 | 850,0 | 1018,4 |

Сахар Susar | 135,6 | 169,3 | 302,2 | 53,8 | 133,7 | 26,6 | 78,4 | 93,7 | 6,4 | 7,8 | 8,3 |

Год Year | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

Объем _____ Volume____ | 5,5 | 9,1 | 9,3 | 10 | 8,8 | 13,3 | 16,8 | 16,3 | 19 | 16.2 |

Показатели Indicators | 2005 | 2010 | 2014 | 2015 | ||||||||

Всего Total | В т. ч. страны Including countries | Всего Total | В т. ч. страны Including countries | Всего Total | В т. ч. страны Including countries | Всего Total | В т. ч. страны Including countries | |||||

Вне СНГ NonCIS | СНГ CIS | Вне СНГ Non-CIS | СНГ CIS | Вне СНГ NonCIS | СНГ CIS | Вне СНГ NonCIS | СНГ CIS | |||||

Пшеница и меслин Wheat and meslin | 10 320 | 8 903 | 1 417 | 11 848 | 1174 | 374 | 22139 | 20990 | 1150 | 21230 | 19709 | 1521 |

Рожь Rye | 0,3 | 0,04 | 0,26 | 9,1 | 3,0 | 6,1 | 94,1 | 85,4 | 8,7 | 123,4 | 123,3 | 0.1 |

Ячмень Barley | 1768 | 1702 | 65 | 1541 | 1499 | 42 | 4010 | 3862 | 148 | 5293 | 5229 | 64 |

Овес Oats | 1,7 | 1,1 | 0.6 | 3,6 | 3,3 | 0,3 | 7,1 | 6,5 | 0,6 | 16,8 | 16,3 | 0.5 |

Кукуруза Corn | 69,5 | 17,6 | 51,9 | 230,0 | 169,5 | 60,6 | 3487,9 | 3319,2 | 168,7 | 3698.8 | 3482,0 | 216.8 |

Рис Rice | 13,6 | 4,0 | 9,6 | 198,8 | 161,7 | 37,1 | 222,4 | 125,1 | 97,2 | 179,7 | 64,1 | 115.6 |

Гречиха, просо. прочие злаки Buckwheat, millet, other grain | 14,1 | 13,2 | 0,9 | 15,0 | 7,8 | 7,2 | 151,0 | 134,2 | 17,7 | 158,1 | 149,6 | 8.5 |

При этом Россия поставляет не только сахар, но и продукцию из него. По информации Министерства сельского хозяйства РФ, экспорт кондитерских изделий в прошлом году принес стране почти $ 1 млрд.

Важное значение придается развитию экспорта сельскохозяйственной продукции. По этой причине Президиумом Совета при Президенте Российской Федерации по стратегическому развитию и приоритетным проектам 30 ноября 2016 года (протокол № 11) был утвержден приоритетный проект «Экспорт продукции АПК». Утвержден также Паспорт проекта «Экспорт продукции АПК».

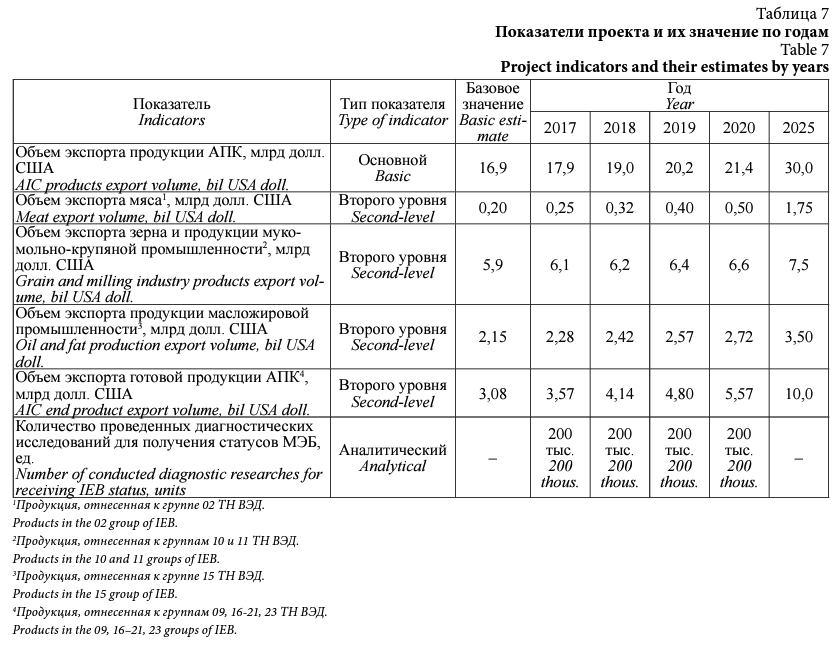

Наименование направления: «Международная кооперация и экспорт». Краткое наименование проекта: «Экспорт продукции АПК». Срок начала и окончания проекта: 1 декабря 2016 г. - 31 декабря 2020 г. Цель проекта: увеличить объем экспорта продукции АПК (в денежном выражении) до 19,0 млрд долл, в 2018 году (до 21,4 млрд долл, в 2020 году).

Результаты проекта:

- Реализована программа развития экспортного потенциала российских производителей продукции АПК:

- Создано не менее 2-х центров консультационной поддержки экспортеров продукции АПК на базе инфраструктуры РЭЦ.

- Разработана и реализуется программа развития компетенций в области экспорта продукции АПК.

- Разработаны критерии и порядок поддержки экспортных кооперативов

- Создан Центр анализа экспорта продукции АПК при Минсельхозе России

- Увеличено количество доступных зарубежных рынков:

- Реализован комплекс мероприятий по допуску российской продукции в размере 161 млн руб. В 2017-2020 годах (подготовка 65 сотрудников Россельхознадзора в 2017-2018 гг., 85 - в 2019-2020 гг.; обеспечение 18 инспекционных визитов стран- импортеров в 2017-2018 гг., 23 - в 2019-2020 гг; перевод 4 100 стр. нормативной документации и во- просников/ответов на вопросники в 2017-2018 гг, 6 300 стр. - в 2019-2020 гг);

- Приобретено 26 единиц оборудования для обеспечения выполнения требований стран- импортеров российского зерна и продуктов его переработки по показателям безопасности стоимостью 919 млн. руб. в 2017-2020 годах.

- Проведено не менее 400 тыс. диагностических исследований, для получения статусов Международного эпизоотического бюро по заразным болезням животных в 2017-2018 гг. (не менее 400 тыс. в 2019-2020 гг);

- Проведена модернизация систем обеспечения безопасности сельскохозяйственной продукции и продовольствия, надзора за здоровьем животных растений, контроля происхождения продукции в размере 344 млн руб. в 2017-2020 годах.

- Разработано не менее 5 региональных суббрендов (защищенных наименований места происхождения) экспортной продукции российского АПК.

Показатели Indicators | Количество, тыс. т Quantity, thous. of tons | Стоимость, млн долл. США Cost, mln of USA doll. | Цена 1 т. долл. США Cost of 1 ton, USA doll. | ||||||

2010 | 2014 | 2015 | 2010 | 2014 | 2015 | 2010 | 2014 | 2015 | |

Азербайджан Azerbaijan | 124.6 | 936,6 | 1242,2 | 24,87 | 216,5 | 237,9 | 200 | 231 | 192 |

Албания Albany | 158.6 | 200,5 | 156,2 | 26,37 | 45,6 | 26,9 | 166 | 227 | 172 |

Бангладеш Bangladesh | 140.6 | 195,0 | 891,7 | 24,07 | 40,4 | 145,8 | 171 | 207 | 164 |

Грузия Georgia | 361.6 | 619,9 | 488,3 | 60.91 | 146,9 | 89,9 | 168 | 237 | 184 |

Египет Egypt | 4841,4 | 4057,0 | 4533,8 | 858,72 | 1029,4 | 841,6 | 177 | 254 | 186 |

Израиль Israel | 438.2 | 478,2 | 374,0 | 68,35 | 113,5 | 70,2 | 156 | 237 | 188 |

Иордания Jordan | 357.5 | 390,4 | 288,0 | 61,81 | 98,9 | 56,7 | 173 | 253 | 197 |

Иран Iran | 344.3 | 1371,9 | 1523,3 | 55,82 | 328,6 | 295,4 | 162 | 240 | 194 |

Йемен Yemen | 400.8 | 984,3 | 680,3 | 70,72 | 256,2 | 136,4 | 176 | 260 | 200 |

Кения Кепѵа | 259.4 | 525,7 | 476,1 | 47,68 | 132,5 | 86,6 | 184 | 252 | 182 |

Ливан Lebanon | 189.8 | 161,6 | 358,4 | 30,6 | 37,0 | 60,7 | 161 | 229 | 169 |

Ливия Libya | 385.1 | 387,9 | 401,4 | 58,88 | 96,8 | 71,5 | 153 | 250 | 178 |

Нигерия Nigeria | - | 710,4 | 865,9 | - | 184,1 | 168,7 | - | 259 | 195 |

ОАЭ UAE | 93.0 | 456,7 | 411,3 | 16,72 | 106,3 | 73,9 | 180 | 233 | 180 |

Судан Sudan | 134.5 | 867,3 | 336,1 | 23,29 | 219,3 | 63,5 | 173 | 253 | 189 |

Танзания Tanzania | 194.6 | 361,9 | 325,9 | 35,05 | 86,7 | 66,7 | 180 | 239 | 205 |

Турция Turkey | 1453.4 | 4405.9 | 3117,8 | 239,46 | 1047,4 | 566,8 | 165 | 238 | 182 |

Реализация программы развития экспортного потенциала российских производителей продукции АПК предусматривает проведение разъяснительной работы путем информирования компаний о возможностях роста (в т. ч. формах и механизмах государственной поддержки), информационно-консультационную поддержку потенциальных экспортеров, развитие компетенций в области экспортной деятельности через создание специальных учебных программ. Помимо этого, предполагается содействие формированию на базе существующих кооперативных организаций, или «с нуля», экспортных кооперативов для консолидации выработанных на базе единых стандартов партий продукции малых и средних производителей и экспорта, повышения привлекательности экспортных рынков для таких производителей за счет использования эффекта масштаба. Это позволит увеличить количество компаний, готовых поставлять продукцию на внешние рынки, что будет способствовать увеличению объема экспорта продукции АПК.

Создание Центра анализа экспорта продукции АПК позволит обеспечить аналитическое сопровождение продвижения экспорта продукции АПК Минсельхозом России и АО «РЭЦ», содействовать уточнению ее направлений. Это позволит повысить эффективность поддержки экспорта продукции АПК, что, в свою очередь, будет способствовать увеличению объема экспорта продукции АПК.

Для увеличения количества доступных зарубежных рынков будут реализованы мероприятия, направленные на обеспечение доступа на приоритетные экспортные рынки отечественных производителей по линии ветеринарного и фитосанитарного надзора, а также на устранение тарифно-таможенных барьеров доступа. Увеличение количества доступных рынков будет способствовать увеличению объема экспорта продукции АПК.

Разработка региональных суббрендов позволит повысить узнаваемость продукции российского АПК 64 на зарубежных рынках. Повышение узнаваемости повысит конкурентоспособность продукции, способствуя увеличению объема ее экспорта.

Выбранный подход позволяет обеспечивать увеличение объема экспорта продукции АПК как за счет увеличения количества экспортеров, так и путем стимулирования увеличения объемов экспорта существующими экспортерами. Таким образом, реализация проекта позволит не только добиться увеличения объема экспорта продукции АПК, но и заложит основы для устойчивого роста экспорта в будущем.

В Паспорте приоритетного проекта «Экспорт продукции АПК» предусмотрены риски, которые могут иметь место и оказывать негативное влияние на экспорт сельскохозяйственной продукции из России.

Ключевые риски:

- Ужесточение ветеринарных и фитосанитар- ных, технических и прочих требований к отечественной продукции АПК со стороны зарубежных стран может привести к закрытию (неоткрытию) их рынков для российской продукции АПК, что не позволит достичь целевых значений объема экспорта.

- Изменения законодательства стран- импортеров, ограничивающие импорт, могут привести к закрытию (неоткрытию) их рынков для российской продукции АПК, что не позволит достичь целевых значений объема экспорта.

- Неблагополучная эпизоотическая ситуация в Российской Федерации; занос и распространение особо опасных болезней на территории Российской Федерации может привести к закрытию (неоткры- тию) зарубежных рынков для российской продукции АПК, а также к снижению внутреннего производства, что не позволит достичь целевых значений объема экспорта.

- Снижение урожая сельскохозяйственных культур вследствие неблагоприятных природных факторов не позволит достичь целевых значений объема экспорта.

Кроме рисков, могут быть использованы и ключевые возможности. Так, низкий курс национальной валюты по отношению к основным мировым валютам, в которых заключаются внешнеторговые сделки, повысит ценовую привлекательность отечественной продукции АПК и позволит превысить целевые значений объема экспорта.

Выводы.

Позитивное развитие сельского хозяйства и всего агропромышленного комплекса страны оказало решающее влияние на снижение объемов закупа сельскохозяйственной продукции, сырья и продовольствия по импорту. Импортозамещение на рынке продовольствия стало важнейшим направлением государственной аграрной политики в условиях современных геополитических и геоэкономических трансформаций.

Наращивание объемов собственного производства, достижение пороговых показателей продовольственной безопасности способствует развитию и увеличению экспортного потенциала в АПК.

Как определено в Паспорте «Экспорт продукции АПК», реализация этого приоритетного проекта потребует решения следующих задач:

- информирования компаний о возможностях экспорта;

- развития компетенций в области экспорта;

- разработки концепции экспортных кооперативов их продажи;

- создания Центра анализа экспорта продукции АПК.

Необходимо разработать и реализовать образование программы по экспорту продукции АПК.

Необходимо отметить, что в составе Государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013-2020 годы появилась подпрограмма по государственной поддержке экспорта сельскохозяйственной продукции и продуктов ее переработки.

В настоящее время разрабатывается проект федерального закона «О поддержке экспорта в Российской Федерации». Законопроектом предлагается установить трехуровневую систему управления поддержкой экспорта:

- отраслевой федеральный орган исполнительной власти в области сельского хозяйства - Минсельхоз России;

- координирующий федеральный орган исполнительной власти;

- правительственная комиссия по поддержке экспорта.

Для развития сельскохозяйственного экспорта бизнесу нужна государственная поддержка, как это распространено в ведущих зарубежных странах-экспортерах.

При решении задачи государственной поддержки экспорта сельскохозяйственной продукции, сырья и продовольствия российский АПК за 5-10 лет займет ведущее место на мировом агропродовольственном рынке. Для этого в современной России имеется достаточный ресурсный потенциал.

Литература

- Алпатов А., Осипов А., Сидоренко О , Завгороднева О , Федюшин Д.. Российский экспорт зерна и его инфраструктурное обеспечение // Экономика сельского хозяйства России. 2016. № 12. С. 18-24.

- Митин А. П , Воронин Б. А. Анализ современных тенденций импортозамещения продовольствия в России: экономико-управленческий аспект : монография // Проблемы импортозамещения в агропродовольственном секторе Российской Федерации. Екатеринбург, 2016. С. 209-223.

- Донник И. М., Воронин Б. А., Лоретц О. Г. Обеспечение продовольственной безопасности и импортозамещения в Свердловской области : монография // Проблемы импортозамещения в агропродовольственном секторе Российской Федерации. Екатеринбург, 2016. С. 40-57.

- Донник И. М., Воронин Б. А. Решение проблемы импортозамещения на рынке продовольствия Свердловской области // Аграрный вестник Урала. 2016. № 2. С. 56-67.

- Воронин Б. А. Развитие российского сельского хозяйства в условиях санкций // Аграрное образование и наука. 2016. №2. С. 17.

- Донник И. М., Воронин Б. А., Лоретц О. Г. Импортозамещение сельскохозяйственной продукции, сырья и продовольствия: состояние, задачи // Аграрный вестник Урала. 2015. № 3. С. 54-59.