Цифровая трансформация финансовой сферы: содержание и тенденции

Published: Jan. 1, 2020

Latest article update: Oct. 17, 2022

Abstract

Цифровая трансформация (диджитализация) финансовой отрасли ведет к глубокому изменению моделей взаимодействия участников финансового рынка. Однако общепринятого понимания сущности диджитализации пока не предложено. Статья посвящена выявлению отличительных признаков цифровой трансформации финансовой отрасли и на ее основе предложению единой трактовки природы этой трансформации. Методологической основой исследования служит представление о существовании трех видов инноваций: технологических, организационных и продуктовых. Основными методами являются анализ и синтез. В статье показано, как виды инноваций определяют природу цифровой трансформации финансовой отрасли и реализуются в разных цифровых финансовых продуктах. Цифровая трансформация финансов включает в себя два аспекта: финтех-революцию как выход технологических компаний на финансовый рынок и освоение традиционными финансовыми организациями инновационных цифровых технологий. Предложена модель 4U для описания маркетингового аспекта цифровой трансформации финансовой отрасли. Введено понятие гибких финансов как способа предоставления финансовых услуг, предполагающего более низкий уровень ответственности финансовых организаций. В результате исследования выявлено, что, во-первых, цифровая трансформация финансовой отрасли не ограничивается технологическим аспектом и включает в себя также организационную и продуктовую составляющие. Во-вторых, тенденции цифровой трансформации финансовой отрасли принципиально не отличаются от тенденций цифровой трансформации мировой экономики.

Keywords

Инновации, цифровизация, финансовые технологии, развитие рынка, финансовые организации, финтех-революция, финансовая отрасли

ВВЕДЕНИЕ

Как и все отрасли экономики, финансовая сфера в настоящее время переживает цифровую трансформацию (диджитализацию) [Устюжанина, Сигарев, Шеин, 2017; Марамыгина, Чернова, Решетникова, 2019], одним из проявлений которой является так называемая финансово-технологическая революция, или финтех-революция [Зверькова, 2019]. Не будет ошибкой утверждать, что именно финтех-революция стала тем аспектом цифровизации финансовой отрасли, который привлек наибольшее внимание исследователей и практиков. Можно сказать, что финтех-революция затмила собой цифровизацию финансовой отрасли в целом, вследствие чего цифровая трансформация финансового сектора как комплекс практически не изучалась.

Как следствие, в современной литературе нет единого понимания сущности цифровизации финансовой отрасли. С теоретической точки зрения это осложняет анализ происходящих изменений, а с практической - препятствует разработке эффективных стратегий для финансовых организаций в условиях цифровой трансформации

Цель статьи - выявить сущность цифровой трансформации финансовой отрасли и идентифицировать присущие ей признаки и особенности.

В настоящее время распространено представление о том, что финансово-технологическая революция завершилась [Зверькова, 2019]. В связи с этим может показаться, что заявленная нами цель исследования лишена актуальности. Тем не менее это не так. Хотя атака инновационных финансово-технологических компаний на финансовую отрасль (а именно в этой атаке и заключалось основное содержание финтех-революции) действительно в целом захлебнулась (если понимать под этим неспособность финтех-компаний вытеснить с рынка традиционные финансовые организации), для финансовой сферы она бесследно не прошла. Основные достижения этой революции успешно осваиваются финансовыми организациями и во многом указывают направления дальнейшей эволюции финансовой отрасли. Именно поэтому мы считаем важным уточнить природу цифровизации финансов.

Отметим, что, как было сказано выше, говорить о провале финансово-технологической революции можно только в том случае, если считать ее успехом полное замещение финтехом традиционной финансовой отрасли (именно таковы были настроения в среде энтузиастов финтеха). Однако инновации часто порождают завышенные ожидания, и финтех не стал исключением. На практике же они дополняют отрасль, повышают ее эффективность и встраиваются в бизнес- модели традиционных компаний. Именно так, в частности, произошло с электронной коммерцией: в 1990-е гг. тоже полагали, что она полностью заместит собой традиционную торговлю. Но этого не случилось. В результате своего развития традиционная и электронная торговля сформировали эффективный симбиоз, а на рынке сейчас представлены торговые предприятия с самыми разными пропорциями традиционных и электронных инструментов в своей деятельности. Вероятнее всего, именно так будет происходить и с финансовой отраслью: финтех обогатит ее и повысит ее эффективность, а сам не вытеснит традиционные финансовые структуры, а частично встроится в них и займет те ниши, которые традиционными финансовыми институтами не охватываются. В силу этого мы считаем финансово-технологическую революцию лишь одним из проявлений (этапов) цифровизации финансовой отрасли.

Таким образом, можно говорить не о провале финтехреволюции, а о провале связанных с ней завышенных ожиданий. Этот провал ни в коем случае не снижает актуальность исследований, направленных на выявление природы цифровых финансов. Можно сформулировать эту мысль несколько иначе, повторив то, что уже было сказано выше: финансово-технологическая революция представляет собой лишь одно из проявлений цифровизации финансов. Независимо от нашей оценки результатов финтех-революции, цифровизация финансов (реализуемая, возможно, не инновационными финансовыми компаниями, а традиционными игроками финансовой отрасли, а точнее, и теми, и другими) будет продолжаться.

Следовательно, анализ сущности цифровой трансформации финансов позволит нам понять, в каких направлениях будет эволюционировать финансовая отрасль, т. е. как будет разворачиваться ее цифровизация.

Еще один важный момент: цифровая трансформация финансовой отрасли представляет собой частный случай цифровой трансформации мировой экономики в целом. В этой связи интересно посмотреть, как проявляются в цифровизации финансов общие закономерности цифровизации экономики в целом и частные особенности, присущие только финансовой отрасли. Общие направления цифровой трансформации подробно описаны в книге [Шваб, 2019], а также в работе [Устюжанина, Сигарев, Шеин, 2017], и часть из них охватывает финансовую отрасль (например, криптовалюты и платформы). Далее мы попытаемся рассмотреть, какие особенности цифровой трансформации присущи финансовой сфере и в чем ее цифровизация отличается от цифровизации мировой экономики в целом.

ЦИФРОВАЯ ТРАНСФОРМАЦИЯ ФИНАНСОВОЙ ОТРАСЛИ: ТЕОРЕТИЧЕСКИЙ ОБЗОР

Как уже было сказано выше, основное внимание специалисты уделяли финтех-революции. Описанию этой революции посвящено множество публикаций [Gomber, Koch, Siering, 2017; Lee, Shin, 2018], в том числе и русскоязычных, однако в основном в них рассматриваются вопросы, связанные с влиянием финтеха на отдельные отрасли финансов [Белоусов, Шустров, 2019; Марамыгин, Чернова, Решетникова, 2019; Стрельников, 2019; Хорошилов, 2018], проблемы адаптации традиционных финансовых организаций к финтеху [Швецов, Сунцова, Корешков, 2019; Chanias, Myers, Hess, 2019], развитие финтеха на отдельных национальных рынках [Марамыгин, Чернова, Решетникова, 2019; Хорошилов, 2018; Dorfleitner et al., 2017] и в мире [Gabor, Brooks, 2017], а также особенности функционирования как отдельных видов финансовых технологий [Липат- ников, 2019; Пестунов, 2018; Хорошилов, 2018], так и всей финтех-отрасли в целом [Евдокимова, Шинкарева, Бондаренко, 2018; Lee, Shin, 2018; Nicoletti, 2017]. Вопрос выявления сущности финтеха практически не изучался. Можно в первую очередь упомянуть работу [Lee, Low, 2018], где предложены модель LAS 1C, описывающая отличительные признаки финансовых технологий, и обзор консалтинговой компании Ernst and Young, в котором на основе данной модели построена расширенная модель CLASSIC1 (EY. (2016). UK FinTech. On the cutting edge. An evaluation of the international FinTech sector. Available at: https://fintechauscensus.ey.com/2018/Documents/EY-UK-FinTech-On-the-cutting-edge.pdf). Тем не менее эта модель представляет собой описание признаков финансовых технологий, или, точнее, тех факторов, которые обуславливают их успех по сравнению с традиционными моделями предоставления финансовых услуг, а не сущности финтех-революции как таковой. В статье [Gomber et al., 2018] показано, как финтех-революция обуславливается трансформацией потребительского поведения клиентов финансовых сервисов и факторами, связанными с рыночной средой и конкуренцией. Однако в этой модели из рассмотрения исключается технологическая составляющая, что, по нашему мнению, делает ее неполной.

В работе [Puschmann, 2017] финтех-революция рассматривается с двух сторон: во-первых, перечислены основные драйверы финтех-революции [Puschmann, 2017, р. 69], а во-вторых, показаны основные направления реализации финтех-инноваций [Puschmann, 2017, р. 74]. Тем не менее в обоих случаях даются лишь их общие списки, а не анализ того, в чем они заключаются. В русскоязычной экономической литературе есть работы, например, [Березкин, 2019], в которых рассматривается экономическая природа финтеха, но полученные в них результаты являются общими и их трудно использовать для практического анализа финтех-про- дуктов, а также конструирования новых сервисов.

Несмотря на свою важность, эти исследования представляют собой лишь один взгляд на сущность финтех-революции и, по нашему мнению, не охватывают все его особенности (тем более не могут претендовать на описание природы цифровизации финансовой отрасли).

Что касается систематизированного описания сущности цифровой трансформации финансовой отрасли в целом, то исследований, в которых предлагались бы такие модели, нам найти не удалось. Работа [Scardovi, 2017], которая, судя по названию, ставит перед собой цель дать такое описание, на самом деле ориентирована на анализ финансовых технологий. В статье [Fine, 2017] предложена модель финансиализации мировой экономики, однако этот процесс по своей сути и направленности принципиально отличается от цифровой трансформации финансовой отрасли.

Таким образом, в настоящее время в литературе, по нашему мнению, нет удовлетворительного систематизированного описания сущности цифровой трансформации финансов.

Интересно подчеркнуть, что если в российской литературе основное внимание уделяется технологическому аспекту [Хорошилов, 2018], то в иностранных источниках акцент, напротив, смещен на организационную и/или маркетинговую составляющую [Gomber et al., 2018; Puschmann, 2017]. В российских публикациях в качестве примера такого подхода к финтеху можно назвать статью [Филин, Якушев, 2018]. Мы надеемся предложить более комплексный взгляд на данную проблему.

С методологической точки зрения наше исследование построено на представлении о трех разновидностях инноваций: технологических, организационных и маркетинговых. Рассмотрим, как эти виды инноваций представлены в финтехе и как они подкрепляют друг друга.

Отметим, что мы опишем только те инновации, которые непосредственно связаны с финтехом (шире - с цифровизацией финансовой отрасли). Те факторы, которые обуславливают цифровую трансформацию хозяйственной жизни и общества в целом и тем самым являются основой для цифровизации финансов), такие, например, как количественный и качественный рост информационных технологий и трансформация модели потребления [Puschmann, 2017], нами рассматриваться не будут. Мы также не будем изучать то, какие выгоды и риски эти особенности цифровых финансов несут для финансовой отрасли и для общества.

Статья не содержит количественной информации о цифровой трансформации сферы финансов, поскольку данная работа является концептуальной и направлена на выявление сущности цифровизации финансовой отрасли. Количественную и аналитическую информацию о тенденциях диджитализации финансовой отрасли можно найти в подробных отчетах, которые на регулярной основе публикуются ведущими мировыми консалтинговыми агентствами и размещаются ими в свободном доступе в сети Интернет2 (EY. (2019). Global FinTech Adoption Index. Available at: https://www.ey.com/en_gl/ey-global-fintech-adoption-index; KPMG. (2019). Pulse of Fintech H2’19 – Global trends. Available at: https://home.kpmg/xx/en/home/campaigns/2020/02/pulse-of-fintech-h2-19-global-trends.html; PWC. (2019). Global FinTech Report 2019. Available at: https://www.pwc.com/gx/en/industries/financial-services/fintech-survey.html.).

СОДЕРЖАНИЕ ЦИФРОВОЙ ТРАНСФОРМАЦИИ ФИНАНСОВОЙ ОТРАСЛИ

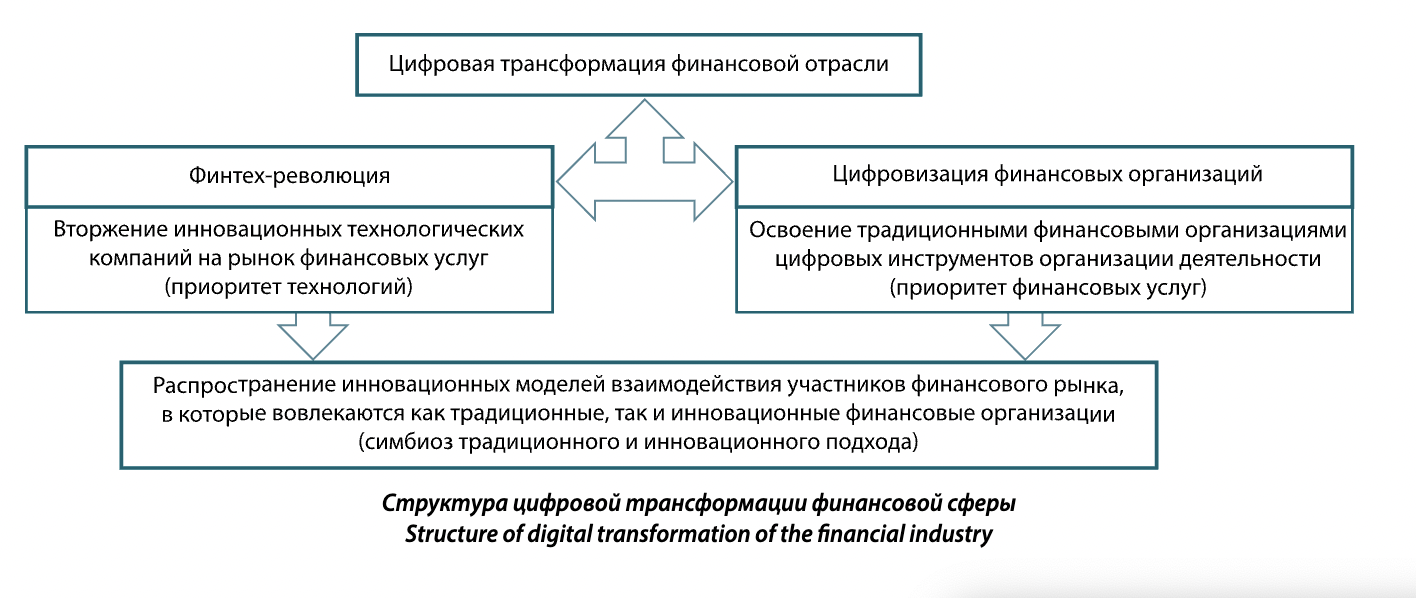

В цифровой трансформации финансовой отрасли можно выделить две составляющие: первая из них связана с выходом технологических компаний на рынок финансовых услуг, а вторая - с цифровизацией традиционных финансовых организаций, освоением ими инновационных цифровых технологий с целью повышения эффективности своей деятельности. В совокупности эти две составляющие дали синергетический эффект, позволивший внедрить на финансовом рынке инновационные модели организации деятельности (рисунок).

Подчеркнем, что цифровизация финансовой отрасли сопровождается взаимопроникновением традиционных и цифровых инструментов организации финансовой деятельности. Банки осваивают цифровые технологии, но одновременно и финтех-компании получают банковские лицензии. Этот процесс полностью совпадает с тем, что происходило ранее в ходе развития электронной коммерции: традиционные магазины начинали развивать интернет-продажи, тогда как электронные магазины строили собственные склады и точки выдачи заказов, чтобы обеспечить требуемый уровень обслуживания потребителей.

Технологическая составляющая включает следующие особенности цифровых финансов:

- Виртуализация финансовых организаций - перевод активов и бизнес-процессов в цифровую форму. Банковские офисы заменяются веб-сайтами и мобильными приложениями, финансовые инструменты приобретают электронный формат (электронная наличность, криптовалюта, токены), взаимодействие с клиентами и контрагентами переводится в информационное пространство.

- Умная автоматизация - замещение сотрудников финансовых организаций роботами, способными обеспечивать взаимодействие с партнерами и в случае необходимости принимать самостоятельные финансовые решения (робоинвестирование). Сюда же можно отнести «большие данные» - сбор и обработку большого объема информации об участниках рынка финансовых услуг.

- Технологии распределенного взаимодействия - инструментарий, создающий возможность для удаленного и/или нецентрализованного взаимодействия участников финансовых отношений. Сюда можно отнести технологии удаленной аутентификации, или распределенный реестр [Белоусов, Шустров, 2019; Пестунов, 2018; Hughes et al., 2019].

Организационная составляющая заключается в рекоординации - переформатировании моделей взаимодействия между участниками финансовой деятельности, пересборке системы связей между ними, создании новых способов согласования хозяйственных интересов на финансовом рынке. Проявлением этой рекоординации служит, в частности, децентрализация, реализованная в модели криптовалют [Липатников, 2019]. Еще один пример - спрямление взаимодействий между участниками финансовых операций благодаря двусторонним платформам [Fong, 2015; Maier, 2016; Vulkan, Ästebro, Sierra, 2016]. Сюда же можно отнести создание новых каналов сбыта финансовых продуктов, в частности, через сторонние цифровые надстройки. Наконец, еще одним ярким примером является формирование партнерских экосистем [Leong et al., 2017].

Маркетинговая составляющая представлена следующими особенностями:

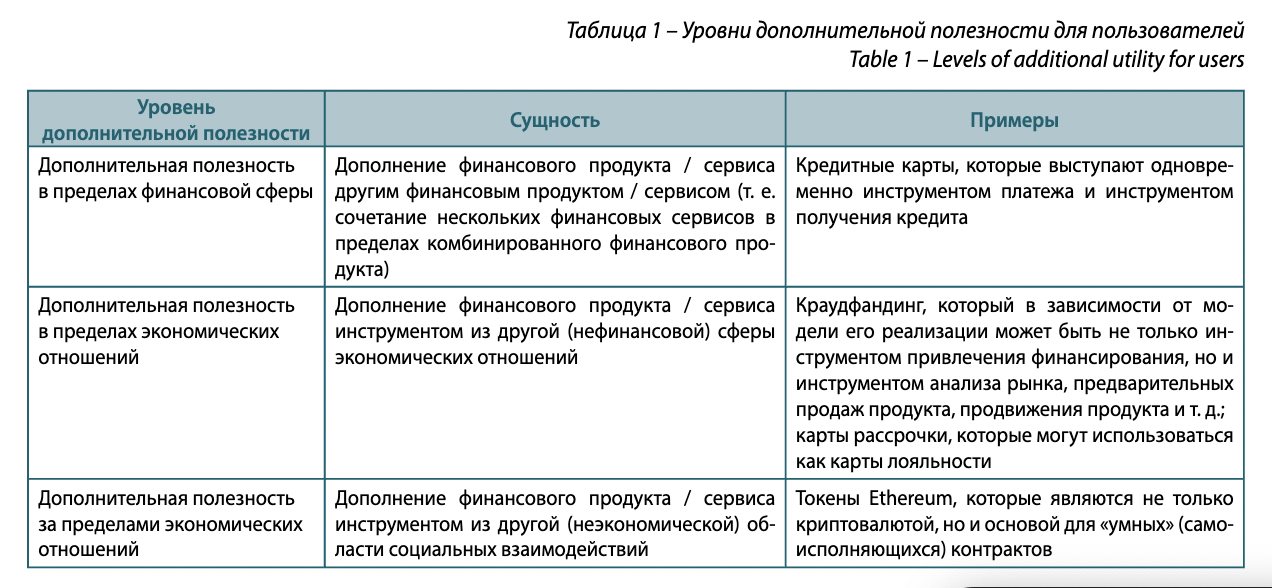

1. Дополнительная полезность - новые цифровые финансовые инструменты, сервисы и процессы более эффективно удовлетворяют потребности участников финансовой деятельности по сравнению с традиционными, создают для них дополнительную ценность. Например, токены на основе блокчейна позволяют реализовывать умные контракты. Что очень важно, эта ценность может создаваться как для уже существующих участников, так и для новых, что позволяет вовлечь их в систему создания ценности и тем самым обеспечить рекоординацию. Дополнительная ценность может создаваться за счет конвергенции различных финансовых продуктов [Богоявленский, 2017], т. е. на основе организационного и/или маркетингового, а не технологического инструментария. Различные уровни дополнительной полезности представлены в табл. 1.

Кроме того, дополнительная полезность может быть реализована на уровне компании и на уровне продукта. В случае продукта он просто дополняется другими сервисами (как показано в табл. 1), тогда как на уровне компании дополнительная полезность воплощается в развитии дополнительных продуктов и услуг, т. е. в финансиализации нефинансовых компаний и универсализации финансовых организаций.

- Универсализация - цифровая финансовая организация стремится охватить как можно больше видов потребностей клиентов, т. е. предложить им максимальное количество разнородных продуктов и сервисов с целью увеличения своей выгоды. Она представляет собой, таким образом, широкую диверсификацию ассортимента продуктов и сервисов, осуществляемую как самостоятельно, так и с привлечением внешних партнеров (в рамках экосистемы [Маврина, Обухова, 2018] или иного способа организации партнерских отношений). Что очень важно, универсализация реализуется в двух направлениях: с одной стороны, финансовые организации расширяют свой набор сервисов, выходя в том числе и на рынок нефинансовых продуктов, а с другой стороны, нефинансовые компании предлагают финансовые сервисы, стремясь максимизировать свою прибыль, в том числе становясь каналом продаж для финансовых компаний. Финансовые услуги, таким образом, являются элементом ассортимента нефинансовых организаций, что представляет собой одно из проявлений типичной для современной экономики тенденции к финансиализации хозяйственной деятельности [Fine, 2017].

- Вездесущность - финансовая организация пытается путем анализа большого объема данных о потребителях выявить максимальное число потребностей клиентов, определить их с наибольшей возможной точностью и удовлетворить их, т. е. проникнуть в максимальное число сторон жизни человека и добраться до потребностей каждого отдельно взятого клиента.

- Удобство - потребление финансовых услуг должно быть максимально комфортным для человека и осуществляться с минимальными усилиями. В некотором смысле цифровые финансовые сервисы приближаются в этом отношении к традиционным деньгам: для использования денег не требуется никакой специальной подготовки, никакого дополнительного взаимодействия с финансовой организацией и совершения дополнительных операций (в отличие от банковских переводов с длительным заполнением реквизитов и банковских карт с пин-кодом). Цифровые платежные сервисы предлагают сейчас сопоставимый уровень удобства: для оплаты достаточно приложить смартфон к терминалу или ввести номер телефона получателя платежа. Более того, в отдельных случаях эти сервисы могут быть даже удобнее денег, так как плата со счета клиента может списываться в автоматическом режиме после идентификации клиента на пункте оплаты.

Фактически речь идет о том, что клиент должен потреблять финансовые продукты, не задумываясь об этом. Данное удобство будет стимулировать дальнейшую смену потребительских привычек в сторону новых моделей получения финансовых услуг.

Примеры возросшего уровня удобства цифровых финансовых сервисов часто встречаются в нашей жизни. Уже никого не удивляет ситуация, когда пассажир маршрутки вместо того, чтобы оплатить проезд наличными, переводит деньги водителю на карту Сбербанка по номеру телефона. Однако сильнее всего автора данной статьи поразило то, что ему довелось наблюдать в Санкт-Петербурге в начале 2020 г. Речь идет об уличных музыкантах, которые наряду с привычной сумкой для сбора пожертвований также указали для желающих номер телефона, по которому можно сделать перевод на карту Сбербанка (этот номер телефона был написан на картонке, прикрепленной к сумке). Иными словами, новые модели финансового взаимодействия осваивают даже уличные музыканты. Это связано как с изменением потребительских привычек (не всегда у людей есть наличные деньги), так и с возросшим уровнем удобства цифровых финансов - перевод на номер телефона сделать так же легко, как опустить монету в шляпу.

Все перечисленные выше аспекты цифровой трансформации финансовой отрасли представлены в табл. 2.

Таблица2-Элементы цифровой трансформации финансовой отрасли Table 2 - Elements of digital transformation of the financial industry

Технологический аспект | Организационный аспект | Маркетинговый аспект |

Виртуализация финансовых организаций. Умная автоматизация. Технологии распределенного взаимодействия | Рекоординация | Дополнительная полезность (Utility). Универсализация (Universalization). Вездесущность (Ubiquity). Удобство (Usability) |

С учетом информации, представленной в табл. 2, маркетинговый аспект цифровой трансформации финансов можно обозначить как 4U.

РЕАЛИЗАЦИЯ ТЕНДЕНЦИЙ ТРАНСФОРМАЦИИ ФИНАНСОВОЙ ОТРАСЛИ

Все перечисленные тенденции не новы. Эти феномены наблюдались и до финансово-технологической революции. В частности, Western Union, телеграфная компания в США XIX в., предложила услугу денежных переводов, что можно рассматривать одновременно как внедрение инновационной технологии передачи финансовой информации (т. е. как раннюю стадию информатизации - предшественницы цифровизации) и как выход нефинансовой компании на рынок финансовых услуг. Далее лизинг и факторинг, приобретшие большую популярность после Второй мировой войны, представляют собой не что иное, как рекоординацию, переход от двух двусторонних отношений к одним трехсторонним.

Можно отметить и то, что переход финансовых операций в виртуальное пространство начал происходить на заре интернет-экономики [Ginarlis, 2001]. Однако достигнутый в настоящее время уровень развития информационных и организационных технологий в сочетании с изменением потребительских привычек позволяет максимально полно реализовать эти тенденции. Именно сейчас данные феномены проявляются особенно ярко и создают синергетический эффект, когда разработка новых технологий ведет к трансформации моделей взаимодействия и финансиализации и, наоборот, финасиализация порождает новые модели взаимодействия и спрос на технологии.

Уточним, что в отдельно взятом финтех-продук- те все аспекты могут проявляться в разной степени. В частности, в отдельных продуктах технологическая составляющая может отсутствовать вовсе - они могут быть реализованы исключительно на основе рекоординации. Таковы карты рассрочки, которые трансформируют набор двусторонних отношений «клиент-банк» и «клиент-продавец» (характерный для традиционных кредитных карт) в трехсторонние отношения «клиент-банк-продавец», но при этом с технологической точки зрения не содержат никаких значимых инноваций.

Перечисленные выше направления цифровой трансформации финансовой отрасли тесно связаны друг с другом. Универсализация требует наращивания вокруг финансовой организации облака сопутствующих сервисов, рекоординация ведет к повышению роли управления взаимодействием, а дополнительная полезность позволяет создавать дополнительную ценность и вовлекать во взаимодействие новых участников.

В силу этого финансовые организации эволюционируют в платформы (площадки для взаимодействия участников финансового рынка) и экосистемы (облака сопутствующих сервисов вокруг базовой компании). Фактически экосистема также является разновидностью платформы, поскольку в ее рамках обеспечивается взаимодействие пользователей, с одной стороны, и провайдеров сопутствующих сервисов, с другой стороны, и это взаимодействие выстроено вокруг базовой компании или продукта (именно такую экосистему сейчас формирует Сбербанк).

Причем, что очень важно, экосистема, создаваемая Сбербанком, выходит далеко за пределы собственно финансовых сервисов - она охватывает ряд нефинансовых услуг, таких как площадка для проведения тендеров на закупки для государственных и муниципальных нужд, собственный оператор связи и т. д. В этом проявляется описанная выше тенденция к универсализации.

Примером экосистемы могут служить карты рассрочки, обеспечивающие взаимодействие между держателями этих карт и определенным набором провайдеров товаров и услуг. Если обычные карты являются универсальным инструментом платежа, то в случае карт рассрочки можно говорить о формировании вокруг них своего рода экосистемы, состоящей из подключенных к данному сервису продавцов товаров и услуг. И выбор потребителей в пользу карт рассрочки будет в немалой степени определяться качеством этой экосистемы.

Как показывает приведенная выше информация, цифровизация финансовой отрасли во многом разворачивается в тех же направлениях, в каких происходит цифровизация других видов хозяйственной деятельности. Экосистемы, рекоординация, умная автоматизация - все эти явления представлены и в других отраслях экономики. Даже описанная нами универсализация присуща не только финансовому сектору (как мы показали, нефинансовые компании тоже активно диверсифицируются). Наконец, даже двухкомпонентная модель цифровой трансформации (вторжение технологических компаний на финансовый рынок и внедрение цифровых инструментов традиционными финансовыми организациями - см. рисунок) тоже не является уникальной. По такой же модели, например, происходит цифровая трансформация транспортного сектора (где IT-компания Uber совершила атаку на сегмент такси, тогда как традиционные транспортные операторы, такие как РЖД, активно внедряют цифровые инструменты в своей деятельности). Вероятно, не будет ошибкой утверждать, что маркетинговая модель 4U характеризует цифровые фирмы в целом, а не только финансовые организации (см. [Porter, Heppelmann, 2014]).

Особенности цифровой трансформации финансовой отрасли заключаются преимущественно в том, что они представляют собой конкретизацию общих тенденций цифровизации применительно к сущности финансовой деятельности.

ГИБКИЕ ФИНАНСЫ

Рекоординация моделей взаимодействия между участниками финансового рынка влечет за собой важные последствия. В ряде случаев она означает снижение или полное устранение гарантий, которые традиционные банки, выступающие в роли ключевого элемента финансовой системы, обычно предоставляли владельцам и получателям денежных средств (сохранность вклада). Вся ответственность за принимаемые решения перекладывается на самих участников финансовых операций, как это происходит при использовании финансовых двусторонних платформ.

Причем это фактическое отсутствие обязательств охватывает не только сферу вкладов и займов, но и денежное обращение. Операторы криптовалютных систем не несут никаких обязательств перед пользователями по поддержанию курса криптовалюты, обеспечению ее роли как платежного средства и даже по самому функционированию этой криптовалюты. Все отдано на откуп саморегулированию, что, с одной стороны, является сильной стороной криптовалют (нет централизованного института, который может навязать свои решения держателям криптовалютных активов), но, с другой стороны, лишает криптовалюты стабильности и надежности.

Мы позволим себе провести параллель между этой трансформацией финансовой сферы и изменением института занятости, в рамках которого снижаются обязательства работодателя перед сотрудниками, трудовой контракт вытесняется договором гражданско- правового характера, а гарантированная зарплата замещается выплатами за конкретную выполненную работу или комиссиями в виде доли от дохода, принесенного фирме. При отсутствии такой работы или такого дохода выплаты сотруднику не осуществляются. Этот феномен получил название гибкой (нестандартной, неустойчивой) занятости Щолженко, 2014; Федченко, Дорохова, Дашкова 2018], а процесс расширения ее применения - флексибилизации занятости. В настоящее время существует значительное количество научной и практической литературы, посвященной этому феномену и выявлению мер по защите интересов работников.

Полагаем, что, отталкиваясь от представления о снижении обязательств финансовых организаций перед своими пользователями, мы можем говорить о феномене гибких (нестандартных, неустойчивых) финансов и о флексибилизации финансовой отрасли. Вероятно, расширение сферы применения гибких моделей сотрудничества характерно для современного этапа экономического развития, и нет ничего удивительного в том, что в эту сферу оказалась вовлечена и финансовая отрасль.

Однако это ставит совершенно новые вызовы перед регуляторами. Им недостаточно разглядеть преимущества гибких финансов (и дать полный ход саморегулированию - своего рода финансовому laissez- faire) и связанные с ними риски (и уйти в другую крайность - «зарегулировать» финансовую отрасль настолько, что весь потенциал инновационных финансовых инструментов будет ликвидирован). Им необходимо решить гораздо более сложную задачу. Нужно тщательно выявить позитивные аспекты финтеха и гибких финансов и создать стимулы для их развития и, в свою очередь, воздвигнуть барьеры на пути реализации угроз для участников финансового рынка и для общества в целом, связанных с флексибилизаци- ей финансовой отрасли. В частности, речь идет о разработке механизмов распределения выгод и рисков в рамках гибких финансовых отношений.

ЗАКЛЮЧЕНИЕ

Выявленный нами набор отличительных признаков цифровых финансов показывает, что цифровая трансформация финансовой отрасли не сводится к расширению применения информационных технологий. Перестройку переживает как система взаимодействия участников финансовой отрасли, так и модели предложения и потребления финансовых продуктов. Учет этих «нетехнологических» аспектов цифровизации финансов позволяет не только лучше понять сущность цифровизации, но и эффективнее разрабатывать новые цифровые финансовые продукты и сервисы с учетом потребностей клиентов и возможностей конкретной финансовой организации.

Еще раз подчеркнем, что цифровая трансформация финансовой отрасли представляет собой частный случай цифровой трансформации мировой экономики. В финансах реализуются те тенденции, которые присущи цифровизации в целом. Более того, в сфере финансов проявляются те же особенности, которые характерны для эволюции мировой экономики. В частности, для взаимодействия хозяйствующих субъектов типично стремление к большей гибкости, что находит свое отражение в феномене гибких финансов.

Подводя итог, можно констатировать, что цифро- визация финансовой отрасли представляет собой сочетание двух тенденций: активного вторжения на финансовый рынок инновационных технологических компаний и освоения традиционными финансовыми организациями инновационных цифровых технологий. В совокупности это ведет к технологической (перевод деятельности в виртуальное пространство и в цифровой формат, применение умной автоматизации, распределенное взаимодействие), организационной (рекоординация, т. е. пересборка цепочек создания ценности) и маркетинговой (создание дополнительной полезности, универсализация деятельности, вездесущность и рост удобства) трансформации финансовых организаций.

Источники

- Белоусов А.Л., Шустров А.А. (2019). Возможности применения технологии блокчейн в сфере страхования //Финансы и кредит. Т. 25, № 1. С. 196-210. DOI: https://doi.Org/10.24891/fc.25.1.196.

- Березкин Ю.М. (2019). Ранний Маркс и современный «финтех» // Креативная экономика. Т. 13, № 2. С. 389-406. DOI: 10.18334/се.13.2.39881.

- Богоявленский С.Б. (2017). Конвергенция финансовых услуг в процессе эволюции продуктов по страхованию жизни // Финансы и бизнес. № 3. С. 72-85.

- Долженко Р.А. (2014). Новые формы трудовых отношений: уточнение понятий // Вестник Алтайского государственного аграрного университета. № 1. С. 168-173.

- Евдокимова Ю.В., Шинкарева О.В., Бондаренко А.В. (2018). Рынок финансовых технологий США и Канады // Россия и Америка в XXI веке. № 4. С. 3.

- Зверькова Т.Н. (2019). Финтех и банки: революция, которая так и не произошла //Финансы и кредит. Т. 25, № 7. С. 1501 -1513.

- Липатников В.С. (2019). Перспективы применения криптовалют в Российской Федерации // Информационное общество. № 6. С. 32-38.

- Маврина Л., Обухова Е. (2018). Эффект вендиго овладел Сбербанком // Эксперт. № 23. С. 18-24.

- Марамыгин М.С., Чернова Г.В., Решетникова Л.Г. (2019). Цифровая трансформация российского рынка финансовых услуг: тенденции и особенности //Управленец. Т. 10, № 3. С. 70-82. DOI: 10.29141/2218-5003-2019-10-3-7.

- Пестунов А.И. (2018). Криптовалюты и блокчейн: потенциальные применения в государстве и бизнесе // ЭКО. № 8. С. 78-92. DOI: http://dx.doi.org/10.30680/EC00131-7652-2018-8-78-92.

- Стрельников 8.8. (2019). Перспективы развития банковской деятельности в условиях распространения цифровых технологий //Финансы и кредит.Т. 25, № 9. С. 2054-2068. ООІ: 10.24891/fc.25.9.2054.

- Устюжанина Е.В., Си гарев А.В., Шеин Р.А. (2017). Цифровая экономика как новая парадигма экономического развития // Экономический анализ: теория и практика. 1.16, № 12. С. 2238-2253. ООІ: https://doi.org/10.24891/ea.16.12.2238.

- Федченко А.А., Дорохова Н.В., Дашкова Е.С. (2018). Гибкая занятость: глобальный, российский и региональный аспекты // Мировая экономика и международные отношения. Т. 62, № 1. С. 16-24. ООІ: 10.20542/0131 -2227-2018-62-1 -16-24.

- Филин С.А., Якушев А.Ж. (2018). Организационно-управленческие инновации как основа цифровой экономики // Национальные интересы: приоритеты и безопасность. 1.14, № 7. С. 1319-1332. ООІ: https://doi.Org/10.24891/ni.14.7.1319.

- Хорошилов Е.Е. (2018). Новые технологии в финансовом секторе Канады: искусственный интеллект и «большие данные» //США и Канада:экономика,политика,культура. № 10.С.50-65. ООІ: 10.31857/8032120680001075-6.

- Шваб К. (2019). Четвертая промышленная революция. М.: Эксмо.

- Швецов Ю.Г., Сунцова Н.В., Корешков В.Г. (2019). Перестройка с ускорением. Диверсификация деятельности коммерческих банков в условиях перехода к цифровой экономике // Банковское дело. № 2. С. 13-19.

- Chanias S., Myers М., Hess I. (2019). Digital transformation strategy making in pre-digital organizations: The case of a financial service provider. Journal of Strategic Information Systems, vol. 28, pp. 17-33. DOI: https://d0i.0rg/l 0.1016/j.jsis.2O18.11.003.

- Dorfleitner G., Hornuf L, Schmitt M., Weber M. (2017). FinTech in Germany. Springer International Publishing AG.

- Fine B. (2017). The material and culture of financialisation. New Political Economy, vol. 22, no. 4, pp. 371-382. DOI: https://doi.org/10.1080/13563467.2017.1259299.

- Fong A. (2015). Regulation of peer-to-peer lending in Hong Kong: State of play. Law and Financial Markets Review, vol. 9, no. 4, pp. 251-259. DOI: https://doi.Org/10.1080/17521440.2015.1114248.

- Gabor D., Brooks S. (2017). The digital revolution in financial inclusion: International development in thefintech era. New Political Economy, vol. 22, no. 4, pp. 423-436. DOI: https://d0i.0rg/l 0.1080/13563467.2017.1259298.

- Ginarlis J. (2001). Financial services in the virtual world. The Geneva Papers on Risk and Insurance, vol. 26, no. 2, pp. 184-205. DOI: https://doi.Org/10.1111/1468-0440.00107.

- Gomber P., Kauffman R.J., Parker Ch., Weber B.W. (2018). On the Fintech revolution: Interpreting the forces of innovation, disruption, and transformation in financial services .Journal of Management Information Systems, vol. 35, no. 1, pp. 220-265. DOI: https://doi.org/10.1080/07421222.2018.1440766.

- Gomber R, Koch J.-A., Siering M. (2017). Digital Finance and FinTech: Current research and future research directions. Journal of Business Economics, vol. 87, pp. 537-580.

- Hughes A., Park A., Kietzmann J., Archer-Brown Ch. (2019). Beyond Bitcoin: What blockchain and distributed ledger technologies mean for firms. Business Horizons, vol. 62, pp. 273-281. DOI: 10.1016/j.bushor.2019.01.002.

- Lee I., Shin YJ. (2018). Fintech: Ecosystem, business models, investment decisions, and challenges. Business Horizons, vol. 61, no. 1, pp. 35-46. DOI: 10.1016/j.bushor.2017.09.003.

- Lee Kuo Chen D., Low L. (2018). Inclusive Fintech. Blockchain, Cryptocurrency and ICO. Singapore: World Scientific.

- Leong C., Tan B., Xiao X., Ter Chian Tan F., Sun Y. (2017). Nurturing a FinTech ecosystem: The case of a youth microloan startup in China. International Journal of Information Management, vol. 37, pp. 92-97. DOI: http://dx.d0i.0rg/l 0.1016/j.ijinfo- mgt.2016.11.006.

- Maier E. (2016). Supply and demand on crowdlending platforms: Connecting small and medium-sized enterprise borrowers and consumer investors. Journal of Retailing and Consumer Services, vol. 33, pp. 143-153. DOI: 10.1016/j.jretconser.2016.08.004.

- Nicoletti B. (2017). The Future ofFinTech. Integrating Finance and Technology in Financial Services. Cham: Palgrave McMillan.

- Porter M.E., Heppelmann J.E. (2014). How smart, connected products are transforming competition. Harvard Business Review, vol. 92, no. 11, pp. 64-88.

- Puschmann T. (2017). Fintech. Business & Information Systems Engineering, vol. 51, no. 1, pp. 69-76. DOI: 10.1007/s12599-017- 0464-6.

- Scardovi C. (2017). Digital Transformation in Financial Services. Cham: Springer International Publishing AG.

- Vulkan N., Ästebro T, Sierra M.F. (2016). Equity crowdfunding: A new phenomena. Journal of Business Venturing Insights, no. 5, pp. 37-49. DOI: 10.1016/j.jbvi.2016.02.001.